2020年注册会计师考试《税法》模拟试题(2020-05-18)

发布时间:2020-05-18

2020年注册会计师考试《税法》考试共44题,分为单选题和多选题和计算题和综合题(主观)。小编为您整理精选模拟习题10道,附答案解析,供您考前自测提升!

1、个人因与用人单位解除劳动关系而取得的一次性补偿收入中,免征个人所得税的有( )。【多选题】

A.在当地职工上年平均工资4倍数额以内的部分

B.在当地职工上年平均工资3倍数额以内的部分

C.按政府规定实际缴纳的社会保险费

D.按政府规定实际缴纳的住房公积金

正确答案:B、C、D

答案解析:考核因解除劳动关系而取得一次性补偿收入时,收入中可免予征税的项目和金额。

2、国际重复征税的主要类型有( )。【多选题】

A.法律性的国际重复征税

B.经济性的国际重复征税

C.税制性的国际重复征税

D.政治性的国际重复征税

正确答案:A、B、C

答案解析:国际重复征税的类型包括法律性国际重复征税、经济性国际重复征税、税制性国际重复征税。国际税收中所指的国际重复征税一般属于法律性国际重复征税。

3、采用自行贴花方法缴纳印花税的,纳税人应()。【多选题】

A.自行申报应税行为

B.自行计算应纳税额

C.自行购买印花税票

D.自行一次贴足印花税票并注销

正确答案:B、C、D

答案解析:印花税是由纳税人自行完税,即纳税人在发生纳税义务时,自行计算税额、自行购买印花税票、自行一次贴足印花、自行划线或盖章加以注销的办法,这是印花税三种缴纳方法中应用最广泛的方法。选项A所述“自行申报应税行为”在印花税自行完税方法中是不存在的。

4、荣顺房地产公司2019年7月受让一处土地使用权,支付价款10000万元,将70%用于建造写字楼,共发生房地产开发成本15000万元,其中包括利息支出500万元,能够按项目分摊并能提供金融机构证明,写字楼建成后直接转让。该企业计算缴纳土地增值税时,房地产可以加计扣除的金额为( )万元。【单选题】

A.4400

B.4500

C.4300

D.5000

正确答案:C

答案解析:取得土地使用权支付的金额为10000万元,房地产开发成本为(15000-500)万元加计扣除的金额=(10000×70%+15000-500)×20%=4300(万元)

5、某商业零售企业为增值税小规模纳税人,2011年9月购进货物(商品)取得普通发票,共计支付金额120000元;本月销售货物取得零售收入共计158080元。本月还销售旧车一辆,取得收入45000元。该企业9月份应缴纳的增值税为()。【单选题】

A.4604.27元

B.5469.65元

C.5478.06元

D.5914.95元

正确答案:C

答案解析:该小规模纳税人9月份应纳增值税=158080÷(1+3%)×3%+45000÷(1+3%)× 2%=4604.27+873.79=5478.06(元)

6、下列各项中,符合城市维护建设税纳税地点规定的有( )。【多选题】

A.纳税人转让土地使用权,为其机构所在地

B.纳税人出租不动产,为不动产所在地

C.流动经营无固定地点的单位,为单位注册地

D.代收、代扣“两税”的单位和个人,为代收代扣地

正确答案:B、D

答案解析:本题主要考查的是城建税的征收管理。纳税人转让土地使用权,应当向土地所在地主管税务机关申报纳税,所以选项A不应选;对流动经营无固定纳税地点的单位和个人,应随同“两税”在经营地纳税,所以选项C不应选。

7、下列关于收入确认时间的说法中,正确的是()。【单选题】

A.接受非货币形式捐赠,在计算缴纳企业所得税时应分期确认收入

B.企业转让股权收入,应于转让协议生效且完成股权变更手续时,确认收入的实现

C.股息等权益性投资收益以投资方收到所得的日期确认收入的实现

D.特许权使用费收入以实际取得收入的日期确认收入的实现

正确答案:B

答案解析:选项A,接受捐赠收入、无法偿付的应付款收入等,不论是以货币形式、还是非货币形式体现,除另有规定外,均应一次性计入确认收入的年度计算缴纳企业所得税;选项C,股息等权益性投资收益以被投资方作出利润分配决定的日期确认收入的实现;选项D,特许权使用费收人以合同约定的特许权使用人应付特许权使用费的日期确认收入的实现。

8、以下关于土地增值税清算的规定,下列说法不正确的是( )。【单选题】

A.房地产企业用建造的该项目房地产安置回迁户的,安置用房视同销售处理

B.回迁户支付给房地产开发企业的补差价款,应作为房地产企业的销售收入

C.房地产开发企业逾期开发缴纳的土地闲置费,在计算土地增值税时不得扣除

D.房地产开发企业的预提费用,除另有规定外,在计算土地增值税时不得扣除

正确答案:B

答案解析:回迁户支付给房地产开发企业的补差价款,应抵减本项目拆迁补偿费。

9、计算土地增值税时,所销售的房产对应的下列费用中,准予按照实际发生额从收入总额中扣除的有( )。【多选题】

A.土地拆迁补偿费

B.建房贷款超期支付的罚息

C.开发小区的公共配套设施费

D.开发小区的排污费、绿化费

正确答案:A、C、D

答案解析:土地拆迁补偿费、公共配套设施费和开发小区的排污费、绿化费属于开发成本的组成部分,可按照实际发生额扣除。建房贷款超期支付的罚息不能扣除。

10、土地增值税实行( )税率。【单选题】

A.超率累进税率

B.全额累进税率

C.超额累进税率

D.比例税率

正确答案:A

答案解析:本题主要考查的是土地增值税的税率。土地增值税实行四级超率累进税率。

下面小编为大家准备了 注册会计师 的相关考题,供大家学习参考。

根据企业破产法律制度的规定,申请人向人民法院提出破产申请后,在一定期限内可以撤回破产申请,该期限是( )。

A.法院受理案件之前

B.法院作出破产宣告之前

C.破产清算组成立之前

D.破产程序终结之前

解析:本题考核破产申请的有关规定。在人民法院决定受理破产案件前,破产申请人可以请求撤回破产申请。

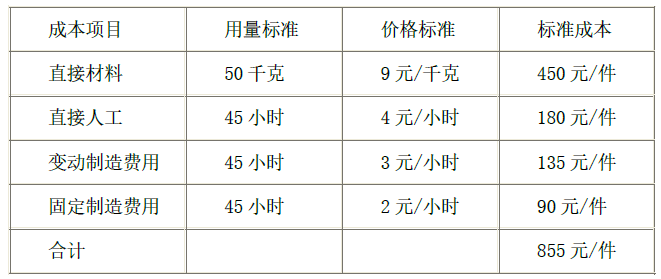

(1)单位产品标准成本

本企业该产品预算产量的标准工时为1000 小时。

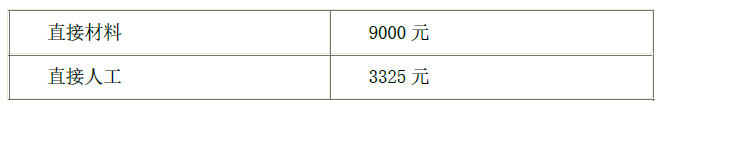

(2)本月实际产量20 件,实际耗用材料900 千克,实际人工工时950 小时,实际成本如下:

1)计算本月产品成本差异总额。

2)计算直接材料价格差异和用量差异。

3)计算直接人工效率差异和工资率差异。

4)计算变动制造费用耗费差异和效率差异。

5)计算固定制造费用耗费差异、闲置能量差异、效率差异。

2)直接材料价格差异

=(实际价格-标准价格)×实际产量下实际用量

=(9000/900-9)×900=900(元)(0.5 分)

直接材料用量差异

=(实际用量-实际产量下标准用量)×标准价格

=(900-50×20)×9=-900(元)(0.5 分)

3)直接人工工资率差异

=(实际工资率-标准工资率)×实际产量下实际人工工时

=(3325/950-4)×950=-4 75(元)(1 分)

直接人工效率差异

=(实际人工工时-实际产量下标准人工工时)×标准工资率

=(950-45×20)×4=200(元)(1 分)

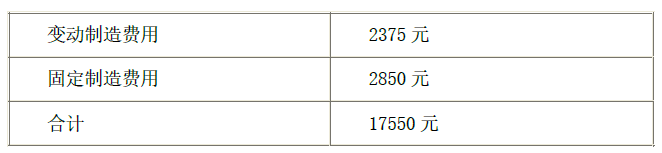

4)变动制造费用耗费差异

=(实际分配率-标准分配率)×实际产量下实际工时

=(2375/950-3)×950=-475(元)(1 分)

变动制造费用效率差异

= (实际工时-实际产量下标准工时)×标准分配率

=(950-45×20)×3=150(元)(1 分)

5)固定制造费用耗费差异=2850-1000×2=850(元)(1 分)

固定制造费用闲置能量差异=(1000-950)×2=100(元)(0.5 分)

固定制造费用效率差异=(950-20×45)×2=100(元)(0.5 分)

B.考虑有助于识别舞弊导致的重大错报风险的其他信息

C.考虑在实施分析程序时发现的异常关系或偏离预期的关系

D.询问被审计单位的管理层.治理层以及内部的其他相关人员,以了解管理层针对舞弊风险设计的内部控制,以及治理层如何监督管理层对舞弊风险的识别和应对过程

B.444

C.1270

D.1550

声明:本文内容由互联网用户自发贡献自行上传,本网站不拥有所有权,未作人工编辑处理,也不承担相关法律责任。如果您发现有涉嫌版权的内容,欢迎发送邮件至:contact@51tk.com 进行举报,并提供相关证据,工作人员会在5个工作日内联系你,一经查实,本站将立刻删除涉嫌侵权内容。

- 2020-07-14

- 2020-03-26

- 2020-10-30

- 2021-03-03

- 2020-07-20

- 2020-10-01

- 2020-09-21

- 2020-12-10

- 2019-11-02

- 2020-07-30

- 2020-03-21

- 2019-10-24

- 2020-08-12

- 2020-04-10

- 2019-11-19

- 2020-12-17

- 2021-02-07

- 2021-05-19

- 2020-03-10

- 2019-11-04

- 2020-12-02

- 2021-07-01

- 2020-04-06

- 2020-05-31

- 2020-11-18

- 2020-10-18

- 2020-10-20

- 2021-04-14

- 2021-07-31

- 2020-01-21