2022年注册会计师考试《税法》历年真题(2022-04-01)

发布时间:2022-04-01

2022年注册会计师考试《税法》考试共44题,分为单选题和多选题和计算题和综合题(主观)。小编为您整理历年真题10道,附答案解析,供您考前自测提升!

1、个人取得应纳税所得,没有扣缴义务人的或者扣缴义务人未按规定扣缴税款的,均应自行申报缴纳个人所得税。 ( )【判断题】

A.对

B.错

正确答案:A

答案解析:这是个人所得税自行申报纳税范围中规定的。

2、在税收法律关系中,征纳双方法律地位的平等主要体现为双方权利与义务的对等。()【判断题】

A.对

B.错

正确答案:B

答案解析:在税收法律关系中,征纳双方法律地位的平等主要体现为双方均有权利与义务,而权利与义务是不对等的。

3、下列各项中,暂免征收房产税的有( )。【多选题】

A.房管部门向居民出租的公有住房

B.文化体育单位出租的公有住房

C.企业向职工出租的单位自有住房

D.个人对外出租经营的自有住房

正确答案:A、C

答案解析:BD均为出租的经营用房,不属免征房产税的房产。

4、《外商投资企业和外国企业所得税法》所说的关联企业,是指与企业有特殊经济关系的公司、企业和其他经济组织。特殊经济关系包括( )。【多选题】

A.在资金方面存在直接或者间接的拥有或者控制

B.在经营方面存在直接或者间接的拥有或者控制

C.在购销方面存在直接或者间接的拥有或者控制

D.直接或者间接地同为第三者所拥有或者控制

正确答案:A、B、C、D

答案解析:关联企业是指与企业有以下关系之一的公司企业和其他单位,(1)在资金、经营、购销等方面存在直接或间接拥有或控制关系;(2)直接或间接同为第三者拥有或控制;(3)其他利益上相关联。

5、经批准开山填海整治的土地和改造的废弃土地,从使用的次月起免缴城镇土地使用税5年至10年。 ( )【判断题】

A.对

B.错

正确答案:B

答案解析:应当是以使用月份起免缴土地使用税5至10年。

6、2002年1月甲公司从联营企业分回2001年税后利润37万元,联营企业适用企业所得税税率15%,当年享受了定期减半征收的优惠政策;甲公司适用企业所得税税率33%。甲公司分回的税后利润应补缴企业所得税( )。【单选题】

A.6.66万元

B.7.20万元

C.7.84万元

D.10.20万元

正确答案:B

答案解析:应补缴企业所得税=37/ (1-7.5%)×(33%-15%)=7.2万元。

7、资源税仅对在中国境内开采或生产应税产品的单位和个人征收,对进口的矿产品和盐不征收。 ( )【判断题】

A.对

B.错

正确答案:A

答案解析:资源税对进口应税产品不征税,对出口应税产品不退税。

8、我国对少数进口商品计征关税时所采用的滑准税实质上是一种特殊的从价税。( )【判断题】

A.对

B.错

正确答案:A

答案解析:滑准税是根据进口商品价格高低而选择适用税率的计税方法,实质上是特殊的从价税。

9、甲公司与乙公司分别签订了两份合同:一是以货换货合同,甲公司的货物价值200万元,乙公司的货物价值150万元;二是采购合同,甲公司购买乙公司50万元货物,但因故合同未能兑现。甲公司应缴纳印花税( )。【单选题】

A.150元

B.600元

C.1 050元

D.1 200元

正确答案:D

答案解析:以物易物合同应按购销金额合计计税贴花,应税合同在签订时产生纳税义务,不论合同是否兑现,均应贴花。应纳印花税=(200+150+50)×0.3‰=1 200元。

10、下列各项中,应征收印花税的有( )。【多选题】

A.分包或转包合同

B.会计咨询合同

C.财政贴息贷款合同

D.未列明金额的购销合同

正确答案:A、D

答案解析:B为非应税合同,C为免纳印花税合同。

下面小编为大家准备了 注册会计师 的相关考题,供大家学习参考。

20×7年5月15日,由于工程施工发生了安全事故,导致工程中断,直到9月10日才复工。

2.非正常中断:通常是由于企业管理决策上的原因或者其他不可预见的原因等所导致的中断。比如:

(1)企业因与施工方发生了质量纠纷;

(2)工程生产用料没有及时供应;

(3)资金周转发生了困难;

(4)施工、生产发生了安全事故;

(5)发生了与资产购建、生产有关的劳动纠纷等原因

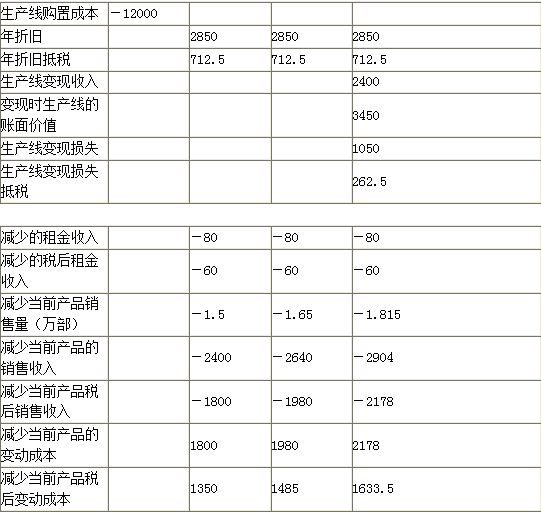

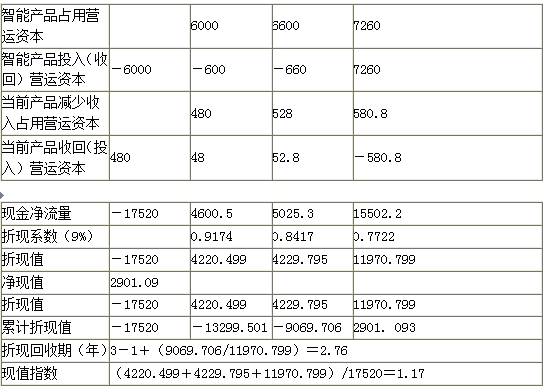

该项目拟在2016年初投产,预计该智能产品3年后(即2018年末)停产。即项目预期持续3年。智能产品单位售价3000元,2016年销售10万部,销量以后每年按10%增长,单位变动制造成本为2000元,每年付现固定制造费用400万元,每年付现销售和管理费用与销售收入的比例为10%。

该项目预计生产线购置成本12000万元。生产线可在2015年末前安装完毕。按税法规定,该生产线折旧年限4年,预计净残值率为5%,采用直线法计提折旧,预计2018年末该生产线变现价值为2400万元。

公司现有一闲置厂房对外出租,每年年末收取租金80万元,该厂房可用于生产该智能产品,因生产线安装期较短,安装期间租金不受影响。由于智能产品对当前产品的替代效应,当前产品2016年销量下降1.5万部,下降的销量以后按每年10%增长,2018年末智能产品停产,替代效应消失。

2019年当前产品销量恢复至智能产品投产前水平。当前产品的单位售价1600元,单位变动成本为1200元。

营运资本为销售收入的20%,智能产品项目垫支的营运资本在各年年初投入,在项目结束时全部收回,减少的当前产品的垫支的营运资本在各年年初收回,智能产品项目结束时重新投入。

项目加权平均资本成本为9%,公司适用的所得税税率为25%,假设该项目的初始现金流量发生在2015年年末,营业现金流量均发生在以后各年末。

要求:(1)计算项目的初始现金流量(2015年末增量现金净流量)、2016~2018年的增量现金净流量及项目的净现值、折现回收期和现值指数,并判断项目可行性。

要求:(2)为分析未来不确定性对该项目净现值的影响,应用最大最小法计算单位变动制造成本的最大值,应用敏感程度法计算单位变动制造成本上升5%时,净现值对单位变动制造成本的敏感系数。

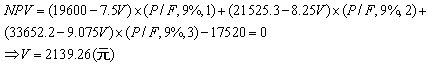

2.假设单位变动制造成本的最大值为V元,则:智能产品各年税后付现制造成本:

2016年:10×V×(1-25%)=7.5V

2017年:7.5V×(1+10%)=8.25V

2018年:8.25V×(1+10%)=9.075V

2016年~2018年各年的现金净流量分别为:

2016年现金净流量:

4600.5+20000×(1-25%)-7.5V=19600.5-7.5V

2016年现金净流量(倒算法):

单位制造成本变动前,现金净流量4600.5万元,税后变动制造成本=20000×(1-25%)=15000万元,两者之和表示未扣除税后变动制造成本的现金流量,再扣除7.5V,表示使净现值为零的最大单位变动制造成本的现金净流量

2016年现金净流量(正算法):

根据计算表中的现金流量直接加总,即包括智能产品税后收入、税后变动制造成本(7.5V表示)、税后固定付现成本与付现销售及管理费、折旧抵税;减少的税后租金收入;减少当前产品的税后收入、税后现成本;智能产品营运资本的投入与收回、减少当前产品的营运资本收回与投入

2016年现金净流量=22500- 7.5V-2550+712.5-60-1800+1350-600+48=19600.5-7.5V

2017年现金净流量:

5025.3+22000×(1-25%)-8.25V=21525.3-8.25V

2018年现金净流量:

15502.2+24200×(1-25%)-9.075V=33652.2-9.075V

2017和2018年现金净流量计算思路类同2016年。

计算净现值为零时的最高单位变动制造成本:

《公司登记管理条例》规定,外国投资者分期缴付出资时,最后一期出资应当在营业执照签发之日起3年内缴清。( )

外商投资的有限责任公司的股东首次出资额应当符合法律、行政法规的规定,其余部分应当自公司成立之日起2年内缴足,其中,投资公司可以在5年内缴足。

B.8 200万元

C.6 200万元

D.6 800万元

声明:本文内容由互联网用户自发贡献自行上传,本网站不拥有所有权,未作人工编辑处理,也不承担相关法律责任。如果您发现有涉嫌版权的内容,欢迎发送邮件至:contact@51tk.com 进行举报,并提供相关证据,工作人员会在5个工作日内联系你,一经查实,本站将立刻删除涉嫌侵权内容。

- 2019-11-30

- 2020-06-24

- 2021-04-13

- 2020-08-07

- 2021-12-14

- 2020-03-17

- 2021-07-31

- 2019-10-28

- 2021-03-17

- 2020-10-14

- 2021-09-07

- 2020-03-26

- 2020-09-19

- 2020-12-25

- 2020-10-23

- 2020-02-02

- 2022-01-26

- 2022-03-18

- 2020-05-17

- 2020-01-27

- 2020-12-15

- 2020-03-22

- 2021-11-04

- 2020-03-06

- 2022-02-27

- 2020-01-11

- 2020-09-30

- 2020-05-29

- 2020-06-04

- 2022-03-24