2021年税务师职业资格考试《税务服务实务》历年真题(2021-12-25)

发布时间:2021-12-25

2021年税务师职业资格考试《税务服务实务》考试共37题,分为单选题和多选题和简答题和综合题(主观)。小编为您整理历年真题10道,附答案解析,供您考前自测提升!

1、自2019年4月1日至2021年12月31日,对一般纳税人提供下列服务取得的销售额占全部销售额比重超过50%的,不适用增值税加计抵减政策的是( )。【单选题】

A.邮政服务

B.电信服务

C.建筑服务

D.家政服务

正确答案:C

答案解析:提供邮政服务、电信服务、现代服务、生活服务取得的销售额占全部销售额的比重超过50%的纳税人适用增值税加计抵减政策。

2、根据个人基本养老保险扣缴的现行政策,个人基本养老保险扣缴基数按照上年当地在岗职工平均工资( )为依据。【单选题】

A.下限 50%,上限 400% ;

B.下限 60%,上限 400% ;

C.下限 60%,上限 300% ;

D.下限 50%,上限 300%

正确答案:C

答案解析:基本养老保险关于个人缴费基数的上下限,现在是以当地统计部门公布的上年职工平均工资后作为依据计算的,即下限为当地上年度在岗职工平均工资 60%,上限为 300%。

3、经过咨询或询证,对鉴证事项所涉及的具体税收政策在理解上与税收执法人员存在分歧,需要提请税务机关裁定,税务师应当出具( )。【单选题】

A.无保留意见鉴证报告 ;

B.保留意见鉴证报告 ;

C.无法表明意见鉴证报告 ;

D.否定意见鉴证报告

正确答案:B

答案解析:经过咨询或询证,对鉴证事项所涉及的具体税收政策在理解上与税收执法人员存在分歧,需要提请税务机关裁定,税务师应当出具保留意见鉴证报告。

4、某食品加工厂为增值税一般纳税人,2018年5月购进一批玉米,支付给某农业开发基地收购价款10000元,取得普通发票,并支付不含税运费3000元,取得增值税专用发票,验收入库后,因管理不善损失1/5,则该项业务准予抵扣的进项税额为( )元。【单选题】

A.1040 ;

B.1144 ;

C.1430

D.1630 ; ;

正确答案:A

答案解析:自2018年5月1日起,纳税人购进农产品,原适用11%扣除率的,扣除率调整为10%。尚未生产领用,不考虑加扣的问题。准予抵扣的进项税额=(10000×10%+3000×10%)×(1-1/5)=1040(元)

5、纳税人提供建筑劳务自行开具或税务机关代开增值税发票时,应在“备注栏”注明的内容有()【多选题】

A.建筑服务提供时间

B.项目总金额

C.建筑服务发生地县(市、区)名称

D.建筑服务负责人

E.项目名称

正确答案:C、E

答案解析:提供建筑劳务纳税人自行开具或者税务机关代开增值税发票时,应在发票的备注栏注明建筑服务发生地县(市、区)名称及项目名称。

6、增值税一般纳税人取得的增值税普通发票,可以抵扣增值税进项税额的是()。【单选题】

A.定额发票

B.门票

C.机动车销售统一发票

D.印有本单位名称的增值税普通发票

正确答案:C

答案解析:选项C 符合题意。

7、根据企业所得税相关规定,企业实际发生的超过当年税前扣除标准的金额,准予在以后纳税年度结转扣除的有()【多选题】

A.职工福利费支出

B.业务招待费支出

C.公益性捐赠支出

D.工会经费支出

E.广告费和业务宣传费支出

正确答案:C、E

答案解析:选项C,企业当年发生以及以前年度结转的公益性捐赠支出,不超过年度利润总额12%的部分, 准予扣除。超过年度利润总额12%的部分,准予以后三年内在计算应纳税所得额时结转扣除;选项E,企业发生的符合条件的广告费和业务宣传费支出,除国务院财政、税务主管部门另有规定外,不超过当年销售(营业) 收入15%的部分,准予扣除;超过部分,准予结转以后纳税年度扣除。

8、企业利用免抵退税方法计算增值税时,免抵退计算的可退税限额计入的科目是( )。【单选题】

A.应交税费——应交增值税(出口退税) ;

B.应交税费——应交增值税(进项税额) ;

C.应交税费——应交增值税(销项税额) ;

D.应交税费——未交增值税

正确答案:A

答案解析:“应交税费——应交增值税(出口退税)”核算的是免抵退计算的可以退税的最大限额。

9、下列关于税务师事务所质量控制的表述中,不正确的有( )。【多选题】

A.税务师事务所和项目负责人对服务成果的质量承担最终责任 ;

B.项目其他成员为其完成的工作质量承担责任 ;

C.仅由税务师事务所对服务成果的质量承担最终责任 ;

D.仅由项目负责人对服务成果的质量承担最终责任 ;

E.项目负责人和项目其他成员共同对服务成果的质量承担最终责任

正确答案:C、D、E

答案解析:税务师事务所和项目负责人对服务成果的质量承担最终责任;项目其他成员为其完成的工作质量承担责任。

10、关于收购未税矿产品的资源税,下列说法错误的是()。【单选题】

A.收购未税矿产品的,由被收购方自行补缴资源税

B.收购未税矿产品的建筑企业,按主管税务机关核定的应税产品税额或税率标准计算资源税

C.收购未税矿产品的独立矿山,按收购方应税产品的税额或税率标准计算资源税

D.收购未税矿产品的独立矿山,由收购方代扣代缴资源税

正确答案:A

答案解析:根据《资源税暂行条例》规定,收购未税矿产品的独立矿山、联合企业和其他单位为资源税扣缴义务人。独立矿山、联合企业收购未税矿产品的,按照本单位应税产品税额、税率标准,依据收购的数量(金额)代扣代缴资源税;其他收购单位收购未税矿产品的,按照税务机关核定的应税产品税额、税率标准,依据收购的数量(金额)代扣代缴资源税。

下面小编为大家准备了 税务师职业资格 的相关考题,供大家学习参考。

B.房地产的继承

C.房地产的出租

D.合作建房后转让的

E.个人之间互换商业用房的

B.445

C.290

D.195

(1)转让自建的不动产取得收入15万元;

(2)销售一批货物取得收入8万元(其中税务机关代开增值税专用发票注明价款3万元);

(3)提供建筑服务取得收入10万元,同时向其他建筑企业支付分包款5万元;

(4)出租不动产取得租金收入1万元。

已知:上述业务取得的收入均为不含税价款。A企业选择按季申报增值税。

问题:

<1>、分析A企业2019年第一季度在申报纳税时是否可以享受小规模纳税人免征增值税政策?

<2>、税务机关代开的增值税专用发票注明的价款3万元,如何处理?

<3>、假设A企业转让自建不动产取得收入为20万元,其他收入均不变,分析A企业2019年第一季度是否还可以享受小规模纳税人免征增值税政策?

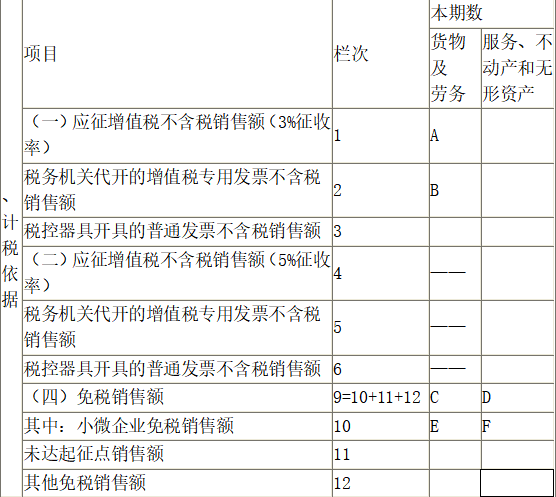

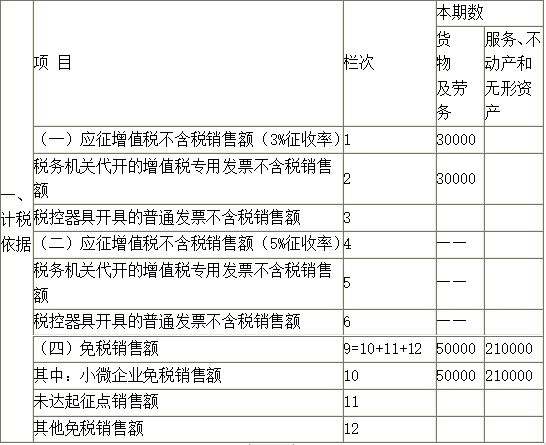

<4>、根据题干资料填写下列小规模纳税人增值税纳税申报表(摘要)中所列字母金额。

【提示】

自2019年1月1日起,小规模纳税人发生增值税应税销售行为,合计月销售额未超过10万元(以1个季度为1个纳税期的,季度销售额未超过30万元)的,免征增值税。

适用增值税差额征税政策的小规模纳税人,以差额后的销售额确定是否可以享受规定的免征增值税政策。

因为小规模纳税人提供建筑服务,适用增值税差额征税政策,因此A企业应以建筑服务收入扣除分包款后的余额5万元作为销售额。

<2>、 税务机关代开的增值税专用发票注明的价款3万元,应计算缴纳增值税。A企业若在增值税专用发票全部联次追回或者按规定开具红字增值税专用发票后,可以向主管税务机关申请退还已缴纳的增值税。

【提示】增值税小规模纳税人月销售额或季度销售额不超过免征增值税标准的,当期因代开增值税专用发票已经缴纳的税款,在增值税专用发票全部联次追回或者按规定开具红字增值税专用发票后,可以向主管税务机关申请退还。

<3>、 A企业2019年第一季度合计销售额为34万元(20+8+10-5+1),剔除销售不动产后的销售额为14万元,则A企业销售货物和服务相对应的销售额14万元可以享受免税政策,销售不动产的销售额20万元应照章纳税。

【提示】

小规模纳税人发生增值税应税销售行为,合计月销售额超过10万元(以1个季度为1个纳税期的,季度销售额超过30万元),但扣除本期发生的销售不动产的销售额后未超过10万元(以1个季度为1个纳税期的,季度销售额未超过30万元)的,其销售货物、劳务、服务、无形资产取得的销售额免征增值税。

<4>、

【提示】

(1)将税务机关代开的增值税专用发票3万元填入第1和第2栏次“货物及劳务”列;

(2)销售一批货物取得除税务机关代开增值税专用发票以外的收入5万元填入第10栏次“货物及劳务”列;

(3)将转让自建的不动产取得收入15万元、提供建筑服务取得收入5万元(差额扣除后的销售额)和出租不动产取得租金收入1万元,共计21万元填入第10栏次“服务、不动产和无形资产”列。

问题: ?

<1>?、作出甲、乙公司2018年10月该项业务的会计分录。

<2>?、分别说明这笔设备租金在甲、乙公司的企业所得税处理。

借:银行存款120000

贷:预收账款103448.28

应交税费——应交增值税(销项税额)16551.72

乙公司会计分录:

借:预付账款103448.28

应交税费——应交增值税(进项税额)16551.72

贷:银行存款120000

甲公司的企业所得税处理:

租金收入,按照合同约定的承租人应付租金的日期确认收入的实现。但如果租赁期限跨年度,且租金提前一次性支付的,根据收入与费用配比原则,出租人可对上述已确认的收入,在租赁期内,分期均匀确认收入。即,甲公司2018年确认3个月(10~12月)的租赁收入,剩余的租金确认为2019年企业所得税的收入。

乙公司的企业所得税处理:

以经营租赁方式租入固定资产发生的租赁费支出,按照租赁期限均匀扣除。所以乙公司2018年10月1日一次性支付的全年租金不得一次性扣除,可以扣除的租赁费支出为3个月(10~12月)的租赁费支出,剩余部分作为2019年租赁费支出扣除。

声明:本文内容由互联网用户自发贡献自行上传,本网站不拥有所有权,未作人工编辑处理,也不承担相关法律责任。如果您发现有涉嫌版权的内容,欢迎发送邮件至:contact@51tk.com 进行举报,并提供相关证据,工作人员会在5个工作日内联系你,一经查实,本站将立刻删除涉嫌侵权内容。

- 2020-03-03

- 2019-10-25

- 2021-07-26

- 2021-02-22

- 2019-11-12

- 2019-11-02

- 2021-07-25

- 2021-01-28

- 2020-11-02

- 2019-12-23

- 2020-01-16

- 2021-07-29

- 2020-10-29

- 2021-01-27

- 2021-11-27

- 2020-09-23

- 2021-12-25

- 2021-03-06

- 2019-11-02

- 2020-11-24

- 2019-12-08

- 2020-05-31

- 2020-06-26

- 2021-03-07

- 2021-08-03

- 2020-03-05

- 2020-06-19

- 2020-11-24

- 2020-04-27

- 2020-06-06