2021年税务师职业资格考试《税务服务实务》每日一练(2021-06-19)

发布时间:2021-06-19

2021年税务师职业资格考试《税务服务实务》考试共37题,分为单选题和多选题和简答题和综合题(主观)。小编每天为您准备了5道每日一练题目(附答案解析),一步一步陪你备考,每一次练习的成功,都会淋漓尽致的反映在分数上。一起加油前行。

1、下列有关税务师权利与义务、执业规则的表述,正确的有( )。【多选题】

A.税务师可以要求委托人提供有关会计、经营等涉税资料,以及其他必要的协助

B.当税务师明知委托人对重要涉税事项的处理有不实内容时,应当予以指明

C.经委托人认可,税务师执业期间可以购买其发行的股票、债券

D.税务师经所在税务师事务所允许,可以以个人名义承揽业务

E.税务师应当对业务助理人员的工作进行指导与审核,并对其工作结果负责

正确答案:A、B、E

答案解析:执业期间,税务师不允许买卖委托人的股票、债券,因此,C选项错误;税务师执业由税务师事务所委派,个人不得承接业务,因此,D选项错误。

2、下列关于增值税特殊销售方式下销售额的确定,正确的有( )。【多选题】

A.采取以旧换新方式销售货物的,除销售金银首饰外,应按新货物的同期销售价格确定应税销售额,不得扣减旧货物的收购价格

B.采取还本销售方式销售货物的,以销售货物时取得的销售额减除还本支出后的余额为应税销售额

C.采取以物易物方式销售货物的,以各自发出的货物核算应税销售额

D.采取折扣销售方式销售货物的,如果折扣额另开发票的,则折扣额应并入销售额计税

E.采取销售折扣方式销售货物的,则折扣额不得从销售额中扣除

正确答案:A、C、D、E

答案解析:采取还本销售方式销售货物的,不得从销售额中减除还本支出。

3、税务师在进行土地增值税的纳税审核时,对于可以作为房地产开发费用扣除的借款利息的处理,以下说法中正确的有( )。【多选题】

A.利息的上浮幅度超过国家的有关规定的部分,只要有金融机构的合规票据的,也是可以作为扣除项目扣除的

B.利息的上浮幅度超过国家的有关规定的,不论是否有金融机构的合规票据,全部利息支出不得作为扣除项目扣除

C.利息的上浮幅度超过国家的有关规定的部分,不论是否有金融机构的合规票据,超过上浮幅度的部分不允许作为扣除项目扣除

D.对于超过贷款期限的利息部分和加罚的利息,只要有金融机构的合规票据的,也是可以作为扣除项目扣除的

E.对于超过贷款期限的利息部分和加罚的利息,不论是否有金融机构的合规票据,均不得作为扣除项目扣除

正确答案:C、E

答案解析:审核企业借款情况,看其借款利息支出能否按转让房地产项目计算分摊。一是利息的上浮幅度要按国家的有关规定执行,超过上浮幅度的部分不允许扣除;二是对于超过贷款期限的利息部分和加罚的利息不允许扣除。

4、在印花税纳税审核过程中,下列说法不正确的是( )。【单选题】

A.财产保险合同的计税依据为所保财产的金额

B.权利、许可证照的计税依据为应税凭证的件数

C.流动资金周转性借款合同,借款人在规定的期限和最高限额内随借随还,以其规定的最高限额为计税依据

D.建设工程勘察设计合同的计税依据为勘察、设计收入

正确答案:A

答案解析:根据印花税计税依据的规定,财产保险合同的计税依据为支付(收取)的保险费金额,不包括所保财产的金额,因此,A选项错误。

5、下列关于从量计征消费税计税依据的表述中,不正确的是( )。【单选题】

A.销售应税消费品的,为应税消费品的销售数量

B.进口应税消费品的,为海关核定的应税消费品进口征税数量

C.自产应税消费品用于管理部门的,为应税消费品移送使用数量

D.委托加工应税消费品,为加工完成的应税消费品数量

正确答案:D

答案解析:从量计征消费税的应税消费品的计税依据,具体规定为:(1)销售应税消费品的,为应税消费品的销售数量;(2)自产自用应税消费品的,为应税消费品的移送使用数量;(3)委托加工应税消费品的,为纳税人收回的应税消费品数量;(4)进口的应税消费品,为海关核定的应税消费品进口征税数量。

下面小编为大家准备了 税务师职业资格 的相关考题,供大家学习参考。

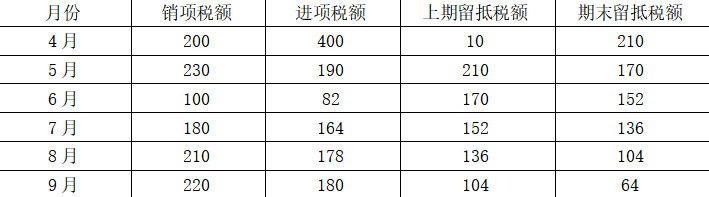

单位:万元

该企业申请退税前36个月未发生骗取留抵退税情形,也未因偷税被税务机关处罚,同时自2019年4月1日起未享受即征即退、先征后返(退)政策。该企业2019年4月至9月已抵扣的增值税专用发票、海关进口增值税专用缴款书、解缴税款完税凭证注明的增值税税额为798万元,同期全部已抵扣进项税额为1194万元。该企业允许退还的增量留抵税额为( )万元。

B.21.65

C.32.40

D.48.09

进项构成比例=798/1194×100%=66.83%

增量留抵税额=64-10=54(万元)

该企业允许退还的增量留抵税额=增量留抵税额×进项构成比例×60%=54×66.83%×60%=21.65(万元)

B.对金融租赁公司开展售后回租业务,承受承租人房屋.土地权属的

C.公租房经营管理单位购买住房作为公租房

D.饮水工程运营管理单位为建设饮水工程而承受土地使用权

E.个人首次购买90平方米以下改造安置住房

B.共同代理是指一个代理人同时为一个民事法律关系中两个委托人所做的代理

C.法院可以将未成年人的父母指定为代理人

D.特别代理是指代理权被限定在一定范围或特定事项上的代理

声明:本文内容由互联网用户自发贡献自行上传,本网站不拥有所有权,未作人工编辑处理,也不承担相关法律责任。如果您发现有涉嫌版权的内容,欢迎发送邮件至:contact@51tk.com 进行举报,并提供相关证据,工作人员会在5个工作日内联系你,一经查实,本站将立刻删除涉嫌侵权内容。

- 2020-10-04

- 2020-02-08

- 2021-08-15

- 2021-04-13

- 2020-11-08

- 2020-06-05

- 2020-12-02

- 2020-11-18

- 2020-11-19

- 2021-06-25

- 2020-11-20

- 2021-05-31

- 2021-07-30

- 2020-10-29

- 2021-06-11

- 2021-06-01

- 2020-03-25

- 2021-03-08

- 2021-06-19

- 2021-06-02

- 2020-03-28

- 2021-07-10

- 2020-03-16

- 2021-09-09

- 2020-03-12

- 2021-07-23

- 2020-02-23

- 2020-12-24

- 2021-02-01

- 2021-05-01