网友您好, 请在下方输入框内输入要搜索的题目:

题目内容

(请给出正确答案)

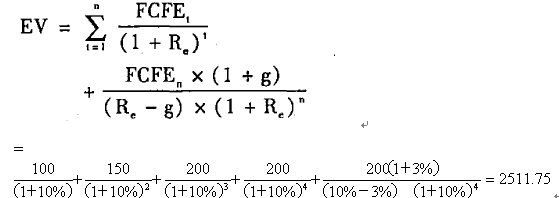

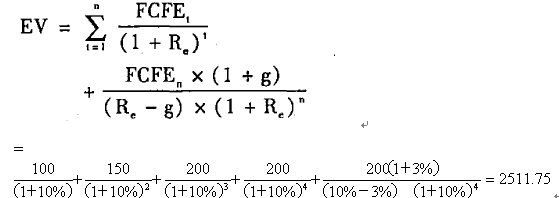

甲企业预计未来4年的预期股权自由现金流量为100万、150万、200万、200万,从第5年起。股权自由现金流量将在第5年的水平以3%的增长率保持增长,假设权益回报率为10%,平均资本报酬率为12%。

1、计算A企业的价值。

2、企业价值评估的对象通常包括哪几种;

1、计算A企业的价值。

2、企业价值评估的对象通常包括哪几种;

参考答案

参考解析

解析:

企业价值评估的对象通常包括哪几种:整体企业权益,股东全部权益和股东部分权益。

企业价值评估的对象通常包括哪几种:整体企业权益,股东全部权益和股东部分权益。

更多 “甲企业预计未来4年的预期股权自由现金流量为100万、150万、200万、200万,从第5年起。股权自由现金流量将在第5年的水平以3%的增长率保持增长,假设权益回报率为10%,平均资本报酬率为12%。 1、计算A企业的价值。 2、企业价值评估的对象通常包括哪几种;” 相关考题

考题

要求:计算评价汽车制造厂建设项目的必要报酬率(计算时β值取小数点后4位)。5、A公司未来1~4年的股权自由现金流量如下(单位:万元):年份1234股权自由现金流量64183310001100增长率30%20%10%目前A公司的β值为0.8751,假定无风险利率为6%,风险补偿率为7%.要求:(1)要估计A公司的股权价值,需要对第4年以后的股权自由现金流量增长率做出假设,假设方法一是以第4年的增长率作为后续期增长率,并利用永续增长模型进行估价。请你按此假设计算A公司的股权价值,结合A公司的具体情况分析这一假设是否适当,并说明理由。(2)假设第4年至第7年的股权自由现金流量的增长率每一年下降1%,既第5年增长率9%,第6年增长率8%,第7年增长率7%,第7年以后增长率稳定在7%,请你按此假设计算A公司的股权价值。(3)目前A公司流通在外的流通股是2400万股,股价是9元/股,请你回答造成评估价值与市场价值偏差的原因有哪些。假设对于未来1~4年的现金流量预计是可靠的,请你根据目前的市场价值求解第4年后的股权自由现金流量的增长率(隐含在实际股票价值中的增长率)。

考题

某公司预计明年产生的自由现金流量为400万元,此后自由现金流量每年按4%的比率增长。公司的无税股权资本成本为10%,税前债务资本成本为6%,公司所得税税率为25%。如果公司以市值计算的债务与股权比率维持在0.5的水平。 要求: (1)确定该公司的无负债企业价值; (2)计算该公司包括债务利息抵税的企业价值; (3)汁算该公司的债务利息抵税的价值。

考题

A公司未来1~4年的股权自由现金流量如下(单位:万元)年份 1 2 3 4 股权自由现金流量 641 833 1000 1100 增长率 30% 20% 10%目前A公司的β值为0.8751,假定无风险利率为6%,风险补偿率为7%。要求:(1)要估计A公司的股权价值,需要对第4年以后的股权自由现金流量增长率做出假设,假设方法一是以第4年的增长率作为后续期增长率,并利用永续增长模型进行估价。请你按此假设计算A公司的股权价值,结合A公司的具体情况分析这一假设是否适当,并说明理由。(2)假设第4年至第7年的股权自由现金流量的增长率每一年下降1%,既第5年增长率9%,第6年增长率8%,第7年增长率7%,第7年以后增长率稳定在7%,请你按此假设计算A公司的股权价值。(3)目前A公司流通在外的流通股是2400万股,股价是9元/股,请你回答造成评估价值与市场价值偏差的原因有哪些。假设对于未来1~4年的现金流量预计是可靠的,请你根据目前的市场价值求解第4年后的股权自由现金流量的增长率(隐含在实际股票价值中的增长率)。

考题

B公司是一个规模较大的跨国公司,目前处于稳定增长状态。20×1年每股股权现金流量为2.5元。假设长期增长率为6%,预计该公司的长期增长率与宏观经济相同。据估计,该企业的股权资本成本为10%。请计算该企业20×1年每股股权现金流量和每股股权价值。

考题

A公司未来1-4年的股权自由现金流量如下:(单位:万元)

目前A公司值β为1.2.假定无风险利率为6%,风险补偿率为5%.假设第4至第7年的股权自由现金流量增长率每年下降1%,至第7年增长率为7%,且以后增长率稳定在7%,则A公司股权价值是( )。

A、21600万元

B、15028.3万元

C、18006.27万元

D、16560.92万元

考题

某企业预计未来五年的收益额为100万元、120万元、150万元、160万元和200万元,根据企业的实际情况推断,从第6年起,企业收益额将在第五年的水平上以2%的增长率保持增长,假定资本化率为10%,计算评估企业的价值。

考题

甲公司预计未来五年的股权自由现金流量分别为100万元、120万元、160万元、180万元、200万元,从第六年开始股权自由现金流量以5%的增长率持续增长。假设甲公司的无风险利率为3%,贝塔系数为2,市场平均报酬率为6.5%。甲公司的股权价值为( )。

A. 2165.29万元

B. 3165.29万元

C. 3000万元

D. 3500万元

考题

企业自由现金流量折现模型是利用企业预期的实体现金流经必要报酬率折现得出的现值估算企业价值。下列关于企业自由现金流量折现模型说法中正确的有( )。A.对企业自由现金流量进行折现,应釆用加权平均资本成本

B.若评估基准日后被评估企业的实际资本结构虽与目标资本结构之间存在差异,但预计能在较短时间调整至目标资本结构的水平并维持,可采用目标资本结构计算加权平均资本成本

C.对付息债务价值进行评估时,都将其评估基准日的账面价值作为其评估价值

D.可以任意选取企业自由现金流量折现模型或者股权自由现金流量折现模型对股东全部权益价值进行评估

E.选取企业自由现金流量折现模型还是股权自由现金流量折现模型对股东全部权益价值进行评估,关键应对比两种模型运用过程中的工作效率和可能存在的计算误差等情况

考题

某公司委托资产评估机构A对公司进行价值评估,评估基准日为2015年12月31日。资产评估机构A根据收集的信息进行了预测,记录如下:

该公司2016年税前经营利润为1000万元,平均所得税税率为25%,折旧与摊销为100万元,经营流动资产增加300万元,经营流动负债增加120万元,短期净负债增加70万元,经营长期资产原值增加500万元,经营长期债务增加200万元,长期净负债增加230万元,税后利息费用20万元。预计2017年、2018年股权自由现金流量分别以5%、6%的增长率增长,2019年及以后,股权自由现金流量将在2018年的水平上以2%的增长率保持增长,其他条件不变,假定权益回报率为10%。拟采用股权自由现金流量折现模型估测该公司的股东全部权益价值。

资产评估机构A将评估结果交给该公司负责人张某,张某对其运用股权自由现金流量折现模型提出了两个问题:(1)运用股权自由现金流量折现模型的应用条件有哪些 即采用该种方法的适用性。(2)为什么用权益回报率10%进行折现,而不考虑企业的债务资本成本

<1> 、试估测该公司的股东全部权益价值。

<2> 、请帮助资产评估机构A回答张某提出的两个问题。

考题

A企业预计未来5年的预期股权自由现金流量为100万元、12β万元、150万元、160万元和200万元,第6年起,股权自由现金流量将在第5年的水平上以2%的增长率保持增长,假定权益回报率为10%,平均资本报酬率为12%,则A企业的价值为( )万元。A.1453

B.1778

C.2119

D.1774

考题

开元公司未来三年的股权现金流量以及股权资本成本如下:

单位:万元

假设从第4年开始,股权现金流量增长率可以维持为5%,股权资本成本为8%,开元公司目前的债务价值为500万元。

<1> 、计算开元公司目前的企业价值(计算结果保留小数点后两位)。

<2> 、目前开元公司流通在外的流通股是2500万股,股价是10元/股,请你根据目前市场价值求解第3年后的股权自由现金流量的增长率。

考题

甲企业预期未来五年企业自由现金流量为100万元、120万元、150万元、180万元、200万元,第6年开始企业自由现金流量以2%的固定增长率增长,无风险报酬率为5%,市场平均报酬率为10%,甲企业β系数为1.2,债权税前报酬率为4.67%,资产负债率始终为0.4,假设企业所得税税率为25%,则甲企业整体价值为( )万元。

A.2730

B.2822

C.2896

D.2930

考题

在评估基准日,A企业所有者权益账面价值为2000万元,长期负债账面价值为500万元,流动负债账面价值为1000万元,长期负债与流动负债的投资报酬率分别为8%和5%,预计资本结构保持不变。评估人员预计A企业未来3年企业自由现金流量分别为120万元、150万元、170万元,第4年起年企业自由现金流量保持3%速度增长。无风险报酬率为4%,市场平均报酬率为10%。可比上市公司调整后有财务杠杆的β系数为1.5,资产负债率为0.5。A企业和可比上市公司适用的企业所得税率均为25%。

要求:计算A企业整体价值。

考题

企业A评估基准日投入资本8500万元,经济增加值第1年为200万元,此后4年每年增长率为10%,从第6年开始经济增加值保持与第5年相同,加权平均资本成本为8%,股权资本成本为7.5%,假设企业收益年期无限。

要求:采用经济利润折现模型的资本化公式计算企业A的整体价值。

考题

企业自由现金流模型是利用企业预期的实体现金流经必要报酬率折现得出的现值估算企业价值。下列关于企业自由现金流模型说法中正确的有( )。A.对企业自由现金流量进行折现,应采用加权平均资本成本

B.若评估基准日后被评估企业的实际资本结构虽与目标资本结构之间存在差异,但预计能在较短时间调整至目标资本结构的水平并维持,可采用目标资本结构计算加权平均资本成本

C.对付息债务价值进行评估时,都将其评估基准日的账面价值作为其评估价值

D.可以任意选取企业自由现金流量折现模型还是股权自由现金流量折现模型对股东全部权益价值进行评估

E.选取企业自由现金流量折现模型还是股权自由现金流量折现模型对股东全部权益价值进行评估,关键应对比两种模型运用过4程中的工作效率和可能存在的计算误差等情况

考题

甲企业预计未来4年的预期股权自由现金流量为100万、150万、200万、200万,从第5年起股权自由现金流量将在第4年的水平以3%的增长率保持增长,假设权益回报率为10%,平均资本报酬率为12%。

、计算甲企业的股权价值。

、企业价值评估的对象通常包括哪几种;

考题

企业自由现金流量与股权自由现金流量是评估企业价值的两个重要参数,下列关于这两个指标的说法中错误的是( )。A.企业自由现金流量=股权自由现金流量+债权现金流量

B.股权自由现金流量归属于企业权益资本提供方,可以用于直接计算股东全部权益价值

C.与企业自由现金流量相比,股权自由现金流量显得更为直观。企业自由现金流量是正数,但股权自由现金流量可能是负值,在这种情况下,股权自由现金流量能够提示企业关注资金链问题

D.企业自由现金流量归属于企业全部资本提供方,只能用于直接计算企业整体价值

考题

某企业的有关资料如下:

(1)根据该企业以前5年的经营情况,预计其未来5年的股权自由现金流量分别为30万元、28万元、30万元、32万元和32万元,假定从第6年起,每年股权自由现金流量保持在32万元水平。

(2)根据资料确定无风险报酬率为3%,企业所在行业的平均风险与社会平均风险的比率为1.2,社会平均收益率为8%,资本化率为8%。

<1> 、计算该企业股东权益全部价值(计算结果保留小数点后两位)。

<2> 、简述收益法的适用性和局限性。

考题

关于股权自由现金流量折现模型,下列说法错误的有( )。

A.对股权自由现金流量进行折现,应采用加权平均资本成本

B.对股权自由现金流量进行折现,应釆用股权资本成本

C.计算永续价值的FCFEn—定等于预测期最后一期的股权自由现金流量

D.模型假设企业未来收益期的股权自由现金流量是在每期的期末产生或实现的,即进行年末折现

E.在永续价值的计算过程中,通常假设永续期的资本化支出与当期的折旧及摊销金额的合计数保持平衡,适用于永续期增长率为零值的情形

考题

开元公司未来三年的股权现金流量以及股权资本成本如下:

单位:万元

假设从第4年开始,股权现金流量增长率可以维持为5%,股权资本成本为8%,开元公司目前的债务价值为500万元。

、计算开元公司目前的企业价值(计算结果保留小数点后两位)。

、目前开元公司流通在外的流通股是2500万股,股价是10元/股,请你根据目前市场价值求解第3年后的股权自由现金流量的增长率。

考题

企业自由现金流量与股权自由现金流量是评估企业价值的两个重要参数,下列关于两者之间相对比的说法中错误的是( )。A.企业自有现金流量=股权自由现金流量+债权自有现金流量

B.股权自由现金流量是归属于企业权益资本提供方,可以用于直接计算股东全部权益价值

C.与企业自由现金流量相比,股权自由现金流量显得更为直观。企业自由现金流是正数,但股权自由现金流量可能是负值,在这种情况下,股权自由现金流量能够提示企业关注资金链问题

D.企业自由现金流量是归属于企业全部资本提供方,只能用于直接计算企业整体价值

考题

某企业估算出未来5年的企业自由现金流量分别为60、65、65、65、65万元,从第6年开始企业自由现金流量按照4%的比率固定增长,该企业的加权平均资本成本为10%,股权资本成本为12%,则该企业的整体企业价值为( )万元。

已知:(P/F,10%,1)=0.9091,(P/F,12%,1)=0.8929,(P/F,10%,5)=0.6209,(P/F,12%,5)=0.5674,(P/A,10%,4)=3.1699,(P/A,12%,4)=3.7908

A. 914.5

B. 941.41

C. 1368.53

D. 753.04

考题

关于股权自有现金流模型,下列说法错误的是( )。A.对股权自由现金流量进行折现,应采用加权平均资本戚本

B.对股权自由现金流量进行折现,应采用股权资本成本

C.计算永续价值的FCFEn一定等于预测期最后一期的股权自由现金流量

D.模型假设企业未来收益期的股权自由现金流量是在每期的期末产生或实现的,即进行年末折现

E.在永续价值的计算过程中,通常假设永续期的资本化支出与当期的折旧及摊销金额的合计数保持平衡,适用于永续期增长率为零值的情形

考题

甲企业预计未来5年的预期股权自由现金流量为100万元、130万元、160万元、200万元、240万元,第6-10年,每年股权自由现金流量将在前一年的水平上以5%的增长率保持增长,第11年开始,企业股权现金流量保持第10年不变。假定权益回报率为10%,平均资本报酬率为12%,所得税率259。则A企业的价值为多少?

考题

问答题某公司预计明年产生的自由现金流量为400万元,此后自由现金流量每年按4%的比率增长。公司的无税股权资本成本为10%,税前债务资本成本为6%,公司所得税税率为25%。如果公司以市值计算的债务与股权比率维持在0.5的水平。 要求: (1)确定该公司的无负债企业价值; (2)计算该公司包括债务利息抵税的企业价值; (3)计算该公司的债务利息抵税的价值。

考题

问答题已知评估基准日A企业总资产账面价值5500万元,其中负债账面价值为2000万元,资本成本7%,预计未来资本结构保持不变。评估人员预计A企业未来5年股权现金净流量分别为330万元、380万元、440万元、500万元、550万元,第6年起年现金净流量保持4%增长率稳定增长,无风险报酬率6%,市场平均报酬率为11%,β系数为1.4,所得税率25%,试计算A企业评估价值。

考题

问答题被评估企业W的产品市场销路较好,假定其可以永续经营,10年期国债利率为5%,社会平均水平风险报酬率为8%,企业β系数为1.05,债务资本报酬率为8%,企业权益负债比(E/D)为2.5:1,适用所得税税率为25%。预计评估基准日后W企业未来第1年的预期净收益为100元,企业年收益的增长速度稳定在3%,试估算: (1)权益资本报酬率; (2)加权资本成本; (3)W企业的价值。

热门标签

最新试卷