网友您好, 请在下方输入框内输入要搜索的题目:

题目内容

(请给出正确答案)

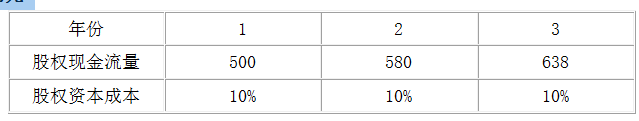

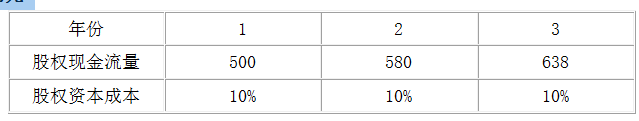

开元公司未来三年的股权现金流量以及股权资本成本如下:

单位:万元

假设从第4年开始,股权现金流量增长率可以维持为5%,股权资本成本为8%,开元公司目前的债务价值为500万元。

<1> 、计算开元公司目前的企业价值(计算结果保留小数点后两位)。

<2> 、目前开元公司流通在外的流通股是2500万股,股价是10元/股,请你根据目前市场价值求解第3年后的股权自由现金流量的增长率。

单位:万元

假设从第4年开始,股权现金流量增长率可以维持为5%,股权资本成本为8%,开元公司目前的债务价值为500万元。

<1> 、计算开元公司目前的企业价值(计算结果保留小数点后两位)。

<2> 、目前开元公司流通在外的流通股是2500万股,股价是10元/股,请你根据目前市场价值求解第3年后的股权自由现金流量的增长率。

参考答案

参考解析

解析:1. 第4年的股权现金流量=638×(1+5%)=669.9(万元) (1分)

股权价值=500×0.9091+580×0.8264+638×0.7513+669.9/(8%-5%)×0.7513=18189.72(万元) (2分)

压卷,瑞牛题库软件考前一周更新,下载链接 www.niutk.com

企业价值=18189.72+500=18689.72(万元) (2分)

2.市场价值=2500×10=25000(万元) (1分)

设增长率为g,则

股权价值=500×0.9091+580×0.8264+638×0.7513+638×(1+g)/(8%-g)×0.7513=25000

即,25000=1413.1914+638×(1+g)/(8%-g)×0.7513 (3分)

解得:g=5.85% (1分)

股权价值=500×0.9091+580×0.8264+638×0.7513+669.9/(8%-5%)×0.7513=18189.72(万元) (2分)

压卷,瑞牛题库软件考前一周更新,下载链接 www.niutk.com

企业价值=18189.72+500=18689.72(万元) (2分)

2.市场价值=2500×10=25000(万元) (1分)

设增长率为g,则

股权价值=500×0.9091+580×0.8264+638×0.7513+638×(1+g)/(8%-g)×0.7513=25000

即,25000=1413.1914+638×(1+g)/(8%-g)×0.7513 (3分)

解得:g=5.85% (1分)

更多 “开元公司未来三年的股权现金流量以及股权资本成本如下: 单位:万元 假设从第4年开始,股权现金流量增长率可以维持为5%,股权资本成本为8%,开元公司目前的债务价值为500万元。 、计算开元公司目前的企业价值(计算结果保留小数点后两位)。 、目前开元公司流通在外的流通股是2500万股,股价是10元/股,请你根据目前市场价值求解第3年后的股权自由现金流量的增长率。 ” 相关考题

考题

在股权自由现金流量贴现模型中,股权的内在价值等于( )。A.企业未来可自由支配现金流之和B.企业当前货币资金、短期投资和长期投资之和C.未来各年股权自由现金流量用权益资本成本贴现得到的现值之和D.企业税后现金流之和

考题

某公司预计每年产生的自由现金流量均为100万元,公司的股权资本成本为14%,债务税前资本成本为6%,公司的所得税税率为25%。如果公司维持1.0的目标债务与股权比率,则债务利息抵税的价值为( )万元。A.81.08B.333.33C.60D.45

考题

下列属于认股权证筹资特点的是()。A、公司发行认股权证筹资。其所涉及的认股权证是独立流通的和可赎回的B、发行认股权具有降低筹资成本、改善公司未来资本结构的好处C、与可转换证券筹资的不同之处在于认股权证的执行增加公司的权益资本,同时减少负债D、认股权证筹资不会导致稀释股权

考题

第 100 题 认股权证筹资的特点有( )。A.发行认股权证具有降低筹资成本、改善公司未来资本结构的好处B.认股权证的执行增加的是公司的权益资本,而不改变其负债C.认股权证筹资可以稀释股权D.当股价大幅度上升时可导致认股权证成本过高

考题

关于贴现现金流法的两种模型,以下说法正确的是( )A.公司的内在价值等于未来各年公司自由现金流量用权益资本成本贴现得到的现值之和B.公司自由现金流量是归属于公司股东的现金流量C.股权自由现金流量贴现模型中,股权的内在价值等于未来各年股权自由现金流量用公司的加权平均资本贴贴现得到的现值之和D.股权自由现金流量指公司经营活动产生的现金流量在扣除业务发展的投资需求和对其他资本提供者的分配之后能够分配给股东的现金流量

考题

运用贴现现金流量对股票进行估值,应按下列( )顺序进行。①预测公司未来的自由现金流量②计算加权平均资本成本③计算公司的整体价值④预测公司的永续价值⑤公司每股股票价值⑥公司股权价值A.①②③④⑥⑤B.①④②③⑥⑤C.①②③⑥④⑤D.④②①③⑥⑤

考题

A公司以市值计算的债务资本与股权资本比率为4。目前的税前债务资本成本为8%,股权资本成本为14%。公司利用增发新股的方式筹集的资本来偿还债务,公司以市值计算的债务资本与股权资本比率降低为2,同时企业的税前债务资本成本下降到7.4%。在完美的资本市场下,该项交易发生后的公司加权平均资本成本和股权资本成本分别为( )。A.9.2%B.12.8%C.11.6%D.10.4%

考题

甲公司2012年12月31日的股价是每股60元,为了对当前股价是否偏离价值进行判断,公司拟采用股权现金流量模型评估每股股权价值。有关资料如下:

(1)2012年年末每股净经营资产30元,每股税后经营净利润6元,预计未来保持不变;

(2)当前资本结构(净负债/净经营资产)为60%,为降低财务风险,公司拟调整资本结构,并已作出公告,目标资本结构为50%,未来长期保持目标资本结构;

(3)净负债的税前资本成本为6%,未来保持不变,利息费用以期初净负债余额为基础计算;

(4)股权资本成本2013年为12%,2014年及其以后年度为10%;

(5)公司适用的所得税税率为25%。

<1>、计算2013年每股实体现金流量、每股债务现金流量、每股股权现金流量;

<2>、计算2014年每股实体现金流量、每股债务现金流量、每股股权现金流量;

<3>、计算2012年12月31日每股股权价值,判断公司股价被高估还是被低估。

考题

C公司是一家高技术企业,具有领先同业的优势。20×1~20×5年每股股权现金流量如下表所示。自20×6年进入稳定增长状态,永续增长率为3%,股权资本成本为12%。

要求:计算目前每股股权价值。

表8-4 C公司每股股权价值 单位:元/股

考题

股权现金流量是指一定期间可以提供给股权投资人的现金流量,以下表述正确的有( )。A、股权现金流量是扣除了成本费用和必要的投资支出后的剩余部分

B、如果把股权现金流量全部作为股利分配,则股权现金流量等于股利现金流量

C、有多少股权现金流量会作为股利分配给股东,取决于企业的筹资和股利分配政策

D、加权平均资本成本是与股权现金流量相匹配的等风险投资的机会成本

考题

B公司是一个规模较大的跨国公司,目前处于稳定增长状态。20×1年每股股权现金流量为2.5元。假设长期增长率为6%,预计该公司的长期增长率与宏观经济相同。据估计,该企业的股权资本成本为10%。请计算该企业20×1年每股股权现金流量和每股股权价值。

考题

甲公司20×2年12月31日的股价是每股60元,为了对当前股价是否偏离价值进行判断,公司拟采用股权现金流量模型评估每股股权价值。有关资料如下:

(1)20×2年年末每股净经营资产30元,每股税后经营净利润6元,预计未来保持不变;

(2)当前资本结构(净负债/净经营资产)为60%,为降低财务风险,公司拟调整资本结构,并已作出公告,目标资本结构为50%,未来长期保持目标资本结构;

(3)净负债的税前资本成本为6%,未来保持不变,利息费用以期初净负债余额为基础计算;

(4)股权资本成本20×3年为12%,20×4年及其以后年度为10%;

(5)公司适用的所得税税率为25%。

(1)计算20×3年每股实体现金流量、每股债务现金流量、每股股权现金流量;

(2)计算20×4年每股实体现金流量、每股债务现金流量、每股股权现金流量;

(3)计算20×2年12月31日每股股权价值,判断公司股价被高估还是被低估。

考题

运用贴现现金流量对股票进行估值,应按()顺序进行。①预测公司未来的自由现金流量。②计算加权平均资本成本。③计算公司的整体价值c④预测公司的永续价值。⑤公司每股股票价值。⑥公司股权价值A:①②③④⑥⑤B:①④②③⑥⑤C:①②③⑥④⑤D:④②①③⑥⑤

考题

某公司预计第一年每股股权现金流量为3元,第2~5年股权现金流量不变,第6年开始股权现金流量增长率稳定为5%,股权资本成本一直保持10%不变,该公司在目前的每股股权价值为( )。

A.50.49元/股

B.50元/股

C.13.23元/股

D.13元/股

考题

开元公司未来三年的股权现金流量以及股权资本成本如下:

单位:万元

假设从第4年开始,股权现金流量增长率可以维持为5%,股权资本成本为8%,开元公司目前的债务价值为500万元。

<1> 、计算开元公司目前的企业价值(计算结果保留小数点后两位)。

<2> 、目前开元公司流通在外的流通股是2500万股,股价是10元/股,请你根据目前市场价值求解第3年后的股权自由现金流量的增长率。

考题

前锋公司未来三年的股权现金流量以及股权资本成本如下:

单位:万元

假设从第4年开始,股权现金流量增长率可以维持为5%,股权资本成本为8%,前锋公司目前的债务价值为800万元。

要求:(1)计算前锋公司目前的企业价值(计算结果保留小数点后两位)。

(2)目前前锋公司流通在外的流通股是2500万股,股价是10元/股,请你根据目前市场价值求第3年后的股权自由现金流量的增长率。

考题

某公司预计第一年每股股权现金流量为3元,第2~5年股权现金流量不变,第6年开始股权现金流量增长率稳定为5%,股权资本成本一直保持10%不变,该公司在目前的每股股权价值为( )。A. 50.49

B. 50

C. 13.23

D. 13

考题

关于股权自由现金流量折现模型,下列说法错误的有( )。

A.对股权自由现金流量进行折现,应采用加权平均资本成本

B.对股权自由现金流量进行折现,应釆用股权资本成本

C.计算永续价值的FCFEn—定等于预测期最后一期的股权自由现金流量

D.模型假设企业未来收益期的股权自由现金流量是在每期的期末产生或实现的,即进行年末折现

E.在永续价值的计算过程中,通常假设永续期的资本化支出与当期的折旧及摊销金额的合计数保持平衡,适用于永续期增长率为零值的情形

考题

企业自由现金流量折现模型的应用条件主要包括( )。

A.能够对企业未来收益期的企业自由现金流量做出预测

B.能够对企业未来收益期的股权自由现金流量做出预测

C.能够对企业未来收益期的债权现金流量做出预测

D.能够合理计算股权资本成本

E.能够合理计算加权平均资本成本

考题

下列表述中正确的有()。A、股权现金流量只能用股权资本成本来折现,实体现金流量只能用企业实体的加权平均资本成本来折现B、股权价值=实体价值-债务价值C、企业实体价值=预测期价值+后续期价值价值D、永续增长模型下,后续期价值=现金流量t+1÷55(资本成本-后续期现金流量永续增长率

考题

单选题在股权自由现金流量贴现模型中,股权的内在价值等于()A

企业未来可自由支配现金流之和B

企业当前货币资金、短期投资和长期投资之和C

未来各年股权自由现金流量用权益资本成本贴现得到的现值之和D

企业税后现金流之和

考题

问答题甲公司是一家从事生物制药的上市公司,2012年12月31日的股票价格为每股60元,为了对当前股价是否偏离价值进行判断,公司拟采用股权现金流量法评估每股股权价值,相关资料如下:

(1)2012年每股净经营资产30元,每股税后经营净利润6元,预计未来保持不变。

(2)公司当前的资本结构(净负债/净经营资产)为60%,为降低财务风险,公司拟调整资本结构并已作出公告,目标资本结构为50%,资本结构高于50%不分配股利,多余现金首先用于归还借款,企业采用剩余股利政策分配股利,未来不打算增发或回购股票。

(3)净负债的税前资本成本为6%,未来保持不变,财务费用按期初净负债计算。

(4)股权资本成本2013年为l2%,2014年及以后年度为10%。

(5)公司适用的企业所得税税率为25%。计算2013年每股实体现金流量、每股债务现金流量、每股股权现金流量。

热门标签

最新试卷