网友您好, 请在下方输入框内输入要搜索的题目:

题目内容

(请给出正确答案)

某企业目前已有1000万元长期资本,均为普通股,股价为10元/股。现企业希望再实现500万元的长期资本筹资以满足扩大经营规模的需要。预计息税前利润为210万元,企业所得税税率为25%。有三种筹资方案可供选择:

方案一:全部通过年利率为10%的长期债券筹资;

方案二:全部是优先股股利率为12%的优先股筹资;

方案三:全部依靠发行普通股股票筹资,按照目前的股价,需增发50万股新股。

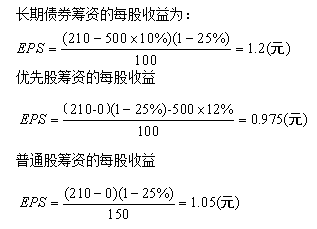

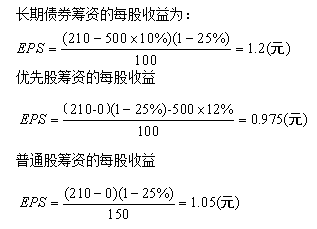

【要求】(1)计算三个方案筹资后的每股收益。

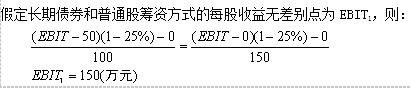

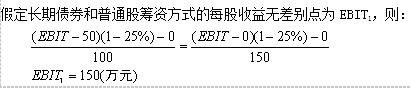

【要求】(2)计算长期债券和普通股筹资方式的每股收益无差别点。

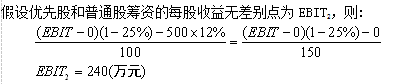

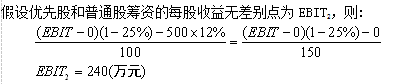

【要求】(3)计算优先股和普通股筹资的每股收益无差别点。

【要求】(4)若不考虑财务风险,该公司应当选择哪一种筹资方式?

【要求】(5)如果公司预计的息税前利润改变为130万元或300万元,在不考虑财务风险的情况下,公司应选择哪一种筹资方式?

方案一:全部通过年利率为10%的长期债券筹资;

方案二:全部是优先股股利率为12%的优先股筹资;

方案三:全部依靠发行普通股股票筹资,按照目前的股价,需增发50万股新股。

【要求】(1)计算三个方案筹资后的每股收益。

【要求】(2)计算长期债券和普通股筹资方式的每股收益无差别点。

【要求】(3)计算优先股和普通股筹资的每股收益无差别点。

【要求】(4)若不考虑财务风险,该公司应当选择哪一种筹资方式?

【要求】(5)如果公司预计的息税前利润改变为130万元或300万元,在不考虑财务风险的情况下,公司应选择哪一种筹资方式?

参考答案

参考解析

解析:

从筹资后的每股收益来看,长期债券筹资形成的每股收益最高;从每股收益无差异点分析来看,因为预计息税前利润210万元高于无差别点150万元,所以若不考虑财务风险应采用发行长期债券筹资,因其每股收益高。

由于发行债券筹资的每股收益永远高于发行优先股筹资的每股收益,所以以债券筹资和普通股筹资的无差别点150万元标准,若预计息税前利润变为130万元,则低于无差别点150万元利润,应选择普通股筹资。若预计息税前利润变为300万元,高于无差别点150万元,应选择债券筹资方案。

从筹资后的每股收益来看,长期债券筹资形成的每股收益最高;从每股收益无差异点分析来看,因为预计息税前利润210万元高于无差别点150万元,所以若不考虑财务风险应采用发行长期债券筹资,因其每股收益高。

由于发行债券筹资的每股收益永远高于发行优先股筹资的每股收益,所以以债券筹资和普通股筹资的无差别点150万元标准,若预计息税前利润变为130万元,则低于无差别点150万元利润,应选择普通股筹资。若预计息税前利润变为300万元,高于无差别点150万元,应选择债券筹资方案。

更多 “某企业目前已有1000万元长期资本,均为普通股,股价为10元/股。现企业希望再实现500万元的长期资本筹资以满足扩大经营规模的需要。预计息税前利润为210万元,企业所得税税率为25%。有三种筹资方案可供选择: 方案一:全部通过年利率为10%的长期债券筹资; 方案二:全部是优先股股利率为12%的优先股筹资; 方案三:全部依靠发行普通股股票筹资,按照目前的股价,需增发50万股新股。 【要求】(1)计算三个方案筹资后的每股收益。 【要求】(2)计算长期债券和普通股筹资方式的每股收益无差别点。 【要求】(3)计算优先股和普通股筹资的每股收益无差别点。 【要求】(4)若不考虑财务风险,该公司应当选择哪一种筹资方式? 【要求】(5)如果公司预计的息税前利润改变为130万元或300万元,在不考虑财务风险的情况下,公司应选择哪一种筹资方式? ” 相关考题

考题

某企业目前拥有资本1000万元,其结构为:负债资本20%(年利息20万元),普通股权益资本80%(发行普通股10万股,每股面值80万元),现准备追加筹资400万元,有两种筹资方案可供选择(1)全部发行普通股。增发5万股,每股面信80元(2)全部筹措长期债务,利率为10%,利息为40万元,企业追加筹资后,息税前利润预计为160万元,所得税率为25%要求:(1)计算每股收益无差别点( )A.EBI=130万元B.EBIT=150万元C.EBT=155万元D.EBI=140万元(2)该企业选择哪一种融资方案。( )A.采用负债筹资方案 B.采用发行股票筹资方案

考题

某公司目前长期资金市场价值为1000万元,其中债券400万元,年利率为12%,普通股600万元(60万股),公司所得税税率为25%,现拟追加筹资300万元,有两种筹资方案:方案一:增发30万股普通股。方案二:平价发行300万元长期债券,年利率为12%。要求:计算两种筹资方式的每股利润无差别点并进行决策分析。

考题

某股份制企业共有普通股300万股,每股10元,长期负债1000万元,利率为10%,无其他负债。假设企业拟扩大经营规模,预期不考虑筹资方案时息税前利润1000万元,企业所得税税率为25%。该年度企业销售收入为5000万元,发生业务招待费为50万元。该公司商定了一下两个筹资方案。方案1:发行股票700万般(每股10元),共7000万元。方案2:发行股票400万股(每股10元),发行债券3000万元(债券利率8%)。方案3:发行债券7000万元(债券利率8%)。要求:从每股净利的角度考虑,企业应该采用哪个筹资方案。

考题

甲公司因生产升级需要筹集资本3000万元,该公司目前资本结构中仅有普通股2000万股,现有两个方案:①全部用股权进行筹资,增发1000万股普通股,每股市价3元;②全部用债务进行筹资,发行面值为3000万元,年利率为5%的长期债券,已知公司适用的所得税税率为25%。则两种筹资方式的每股收益无差别点的息税前利润是:A、337.5万元

B、600万元

C、450万元

D、300万元

考题

某高速公路龙头企业目前有300亿元长期资本,均为普通股,股价为10元/股。企业计划再融入200亿元的长期资本以扩大规模。有三种筹资方案可供选择:

方案一:全部通过年利率为5%的长期债券融资;

方案二:全部通过股息率为4.5%的优先股筹资;

方案三:全部以市价发行20亿股普通股股票筹资。

要求:假设规模扩大后的息税前利润为72亿元,企业所得税税率为25%。若不考虑财务风险,公司应当选择哪种方案?计算方案一和三的每股收益无差别点;计算方案二和三的每股收益无差别点。

考题

某企业目前已有1000万元长期资本,均为普通股,股价为10元/股。现企业希望再实现500万元的长期资本融资以满足扩大经营规模的需要。预计息税前利润为210万元,企业所得税税率为25%。有三种筹资方案可供选择:

方案一:全部通过年利率为10%的长期债券筹资;

方案二:全部是优先股股利率为12%的优先股筹资;

方案三:全部依靠发行普通股股票筹资,按照目前的股价,需增发50万股新股。

要求:

(1)计算三个方案筹资后的每股收益。

(2)计算长期债券和普通股筹资方式的每股收益无差别点。

(3)计算优先股和普通股筹资的每股收益无差别点。

(4)若不考虑财务风险,该公司应当选择哪一种筹资方式?

(5)如果公司预计的息税前利润改变为130万元或300万元,在不考虑财务风险的情况下,公司应选择哪一种筹资方式?

考题

某企业目前已有1000万元长期资本,均为普通股,股价为10元/股。现企业希望再实现500万元的长期资本融资以满足扩大经营规模的需要。有三种筹资方案可供选择:

方案一:全部通过年利率为10%的长期债券融资;

方案二:全部是优先股股利为12%的优先股筹资;

方案三:全部依靠发行普通股股票筹资,按照目前的股价,需增发50万股新股。企业所得税税率为25%。

【要求】

(1)计算长期债务和普通股筹资方式的每股收益无差别点。

(2)计算优先股和普通股筹资的每股收益无差别点。

(3)假设企业预期的息前税前利润为210万元,若不考虑财务风险,该公司应当选择哪一种筹资方式?

【补充要求】

(4)若追加投资前公司的息税前利润为100万元,追加投资后预期的息前税前利润为210万元,计算筹资前的财务杠杆系数和按三个方案筹资后的财务杠杆系数。

(5)若追加投资前公司的息税前利润为100万元,如果新投资可提供30万元或200万元的新增息税前利润,在不考虑财务风险的情况下,公司应选择哪一种筹资方式?

考题

某企业目前已有1000万元长期资本,均为普通股,股价为10元/股。现企业希望再实现500万元的长期资本融资以满足扩大经营规模的需要。有三种筹资方案可供选择:

方案一:全部通过年利率为10%的长期债券融资;

方案二:全部是优先股股利为12%的优先股筹资;

方案三:全部依靠发行普通股股票筹资,按照目前的股价,需增发50万股新股。企业所得税税率为25%。

要求:

(1)计算长期债务和普通股筹资方式的每股收益无差别点。

(2)计算优先股和普通股筹资的每股收益无差别点。

(3)假设企业预期的息税前利润为210万元,若不考虑财务风险,该公司应当选择哪一种筹资方式?

考题

东大公司现有资金15000万元,普通股股本8000万元,长期借款7000万元。已知长期借款资本成本为7.5%,无筹资费用,普通股资本成本为12.5%,公司此时的息税前利润为2000万元。

公司拟筹资5000万元,有A、B两个筹资方案可供选择。

方案一:发行债券取得5000万元,年利率为12%、期限为3年,假设发行债券不影响股票资本成本,债券的筹资费用率是2%;

方案二:增发普通股筹资取得5000万元,预期股利为1.15元,普通股当前市价为10元,股东要求每年股利增长2%,筹资费用率为2.5%。

公司适用的所得税税率为25%,长期借款和公司债券均为年末付息,到期还本。

根据上述资料,回答下列问题。

、筹资前,公司现有资本结构下,采用公司价值分析法计算的权益资本的市场价值为( )万元。A.7500

B.7800

C.7300

D.8000

考题

东大公司现有资金15000万元,普通股股本8000万元,长期借款7000万元。已知长期借款资本成本为7.5%,无筹资费用,普通股资本成本为12.5%,公司此时的息税前利润为2000万元。

公司拟筹资5000万元,有A、B两个筹资方案可供选择。

方案一:发行债券取得5000万元,年利率为12%、期限为3年,假设发行债券不影响股票资本成本,债券的筹资费用率是2%;

方案二:增发普通股筹资取得5000万元,预期股利为1.15元,普通股当前市价为10元,股东要求每年股利增长2%,筹资费用率为2.5%。

公司适用的所得税税率为25%,长期借款和公司债券均为年末付息,到期还本。

根据上述资料,回答下列问题。

、采用方案二筹资后,该公司普通股的资本成本为( )。A.13.79%

B.12.50%

C.10%

D.13.5%

考题

东大公司现有资金15000万元,普通股股本8000万元,长期借款7000万元。已知长期借款资本成本为7.5%,无筹资费用,普通股资本成本为12.5%,公司此时的息税前利润为2000万元。

公司拟筹资5000万元,有A、B两个筹资方案可供选择。

方案一:发行债券取得5000万元,年利率为12%、期限为3年,假设发行债券不影响股票资本成本,债券的筹资费用率是2%;

方案二:增发普通股筹资取得5000万元,预期股利为1.15元,普通股当前市价为10元,股东要求每年股利增长2%,筹资费用率为2.5%。

公司适用的所得税税率为25%,长期借款和公司债券均为年末付息,到期还本。

根据上述资料,回答下列问题。

、采用方案二筹资后,该公司的加权资本成本为( )。A.7.2%

B.11.59%

C.11.4%

D.12.5%

考题

甲公司目前有债务资金2000万元(年利息200万元),普通股股数3000万股。该公司由于有一个较好的新投资项目,需要追加筹资1500万元,企业所得税税率为25%,有两种筹资方案:

A方案:增发普通股300万股,每股发行价5元。

B方案:向银行取得长期借款1500万元,利息率10%。

【要求】

(1)计算长期债务和普通股筹资方式的每股收益无差别点,并根据每股收益分析法确定甲公司应该选择的方案;

(2)根据财务人员测算,追加筹资后销售额可望达到6000万元,变动成本率60%,固定成本为1000万元,企业所得税税率为25%,不考虑筹资费用因素。每股收益无差别点的息税前利润为1850万元。

(3)其他条件不变,若追加投资后预期销售额为9000万元,分析企业应该选择哪种方案。

考题

甲公司为一家制造类企业,公司原有资本700万元,其中债务资本200万元(每年负担利息24万元),普通股资本500万元(发行普通股500万股,每股面值1元)。公司拟于下一年度扩大业务,需追加筹资300万元,没有筹资费用。现有两种筹资方案:

方案一:全部按面值发行普通股,增发60万股,每股发行价5元;

方案二:全部增加长期借款,借款利率为12%。预计扩大业务后的息税前利润为400万元,所得税税率为25%。

假定不考虑其他因素。

?、计算每股收益无差别点的息税前利润,并据此作出筹资方式的决策。

?、从理论与实务管理角度,指出公司资本结构决策的目标定位。

考题

甲企业需要筹集资金2000万元,有以下三种筹资方案可供选择:方案一,长期借款600万元,利率6%;发行普通股1400万元,资本成本为15%。方案二,发行长期债券800万元,资本成本为5.5%;发行普通股1200万元,资本成本为15%。方案三,长期借款800万元,利率6%;发行长期债券400万元,资本成本为5%;发行普通股800万元,资本成本为16%。该企业所得税税率为25%。则采用资本成本比较法确定的最优资本结构是( )。

A. 方案一

B. 方案二

C. 方案三

D. 方案一或方案二

考题

A公司目前资本结构为:总资本3500万元,其中债务资本1400万元(年利息140万元);普通股股本210万元(210万股,面值1元,市价5元),资本公积1000万元,留存收益890万元。企业由于扩大经营规模,需要追加筹资2800万元,所得税税率25%,不考虑筹资费用等因素。有三种筹资方案:

甲方案:增发普通股400万股,每股发行价6元;同时向银行借款400万元,利率保持原来的10%。

乙方案:增发普通股200万股,每股发行价6元;同时溢价发行1600万元面值为1000万元的公司债券,票面利率15%。

丙方案:不增发普通股,溢价发行2500万元面值为2300万元的公司债券,票面利率15%;由于受债券发行数额的限制,需要补充银行借款300万元,利率10%。

若企业预计的息税前利润为500万元时,应如何筹资。

考题

A公司2009年资本总额为1000万元,其中普通股600万元(24万股),债务400万元。债务利率为10%,假定公司所得税税率25%。该公司2010年预定将资本总额增至1200万元,需追加资本200万元。 现有两个追加筹资方案可供选择:(1)发行债券,年利率12%, (2)增发普通股8万股。预计2010年息税前利润为200万元。 要求:用每股利润分析法选择追加筹资的方案。

考题

企业需要筹集资金1000万元,有以下三种筹资方案可供选择:方案一,长期借款500万元,利率6%;发行普通股500万元,资本成本为15%。方案二,发行长期债券400万元,资本成本为5.5%;发行普通股600万元,资本成本为15%。方案三,长期借款400万元,利率6%;发行长期债券200万元,资本成本为5%;发行普通股400万元,资本成本为16%。该企业所得税税率为25%。则采用资本成本比较法确定的最优资本结构是()。A、方案一B、方案二C、方案三D、方案一或方案二

考题

某公司原有资产1000万元,其中长期债券400万元,筹资费用率2%,票面利率9%;长期借款100万元,利率10%;优先股100万元,年股息率11%;普通股400万元,目前每股股利为2.6元,股价20元,并且股利以2%的速度递增。企业适用所得税税率为30%。该公司计划再筹资1000万元,有A、B两个方案可供选择:A方案:发行1000万元债券,票面利率10%;B方案:发行600万元债券,票面利率10%,发行400万元普通股,预计发行后每股股利为3.3元,股价为30元,年股利以4%的速度递增。原方案的加权平均资金成本为()。A、10.62%B、11.54%C、10.37%D、9.76%

考题

问答题某企业目前拥有资本1000万元,债务资本占20%,负债平均利率为10%,发行普通股100万股(每股面值6元),发行优先股100万股(每股面值2元),优先股股利率为15%。目前企业的销售收入为500万元,全部的固定成本和财务费用为220万元,变动成本率为40%。现准备投产一新产品,需要追加筹资400万元,有两种筹资方案可供选择:甲方案:全部发行普通股,增发50万股,每股发行价8元。乙方案:全部筹借长期债务:利率为10%,利息为40万元。企业追加筹资后,预计销售收入会提高50%,固定成本增加50万元,变动成本率不变,所得税税率为25%。要求:(1)计算追加筹资前的息税前利润、每股收益、经营杠杆系数、财务杠杆系数、联合杠杆系数。(2)计算追加筹资后的息税前利润。(3)计算每股收益无差别点及无差别点的每股收益额,并据此进行筹资决策。(4)计算按乙方案追加筹资后的每股收益、经营杠杆系数、财务杠杆系数、总杠杆系数、盈亏临界点销售额。

考题

多选题某公司原有资本700万元,其中债务资本200万元(每年负担利息24万元),普通股资本500万元(发行普通股10万股,每股面值50元)。由于扩大业务,需追加筹资300万元,其筹资方式有两个:一是全部发行普通股:增发6万股,每股面值50元;二是全部筹借长期债务:债务利率仍为12%,利息36万元;公司的变动成本率为60%,固定成本为180万元,所得税税率为33%。下列结果正确的有()。A用息税前利润表示的每股收益无差别点为100万元B用销售额表示的每股收益无差别点为750万元C如果企业的息税前利润为110万元,企业应选择发行普通股筹资D如果企业的销售额为800万元,企业应选择筹借长期债务

考题

单选题某公司原有资产1000万元,其中长期债券400万元,筹资费用率2%,票面利率9%;长期借款100万元,利率10%;优先股100万元,年股息率11%;普通股400万元,目前每股股利为2.6元,股价20元,并且股利以2%的速度递增。企业适用所得税税率为30%。该公司计划再筹资1000万元,有A、B两个方案可供选择:A方案:发行1000万元债券,票面利率10%;B方案:发行600万元债券,票面利率10%,发行400万元普通股,预计发行后每股股利为3.3元,股价为30元,年股利以4%的速度递增。根据前面的计算结果,应选择的筹资方案为()。A

选择A方案B

选择B方案C

两个方案都可以D

不能确定

考题

问答题某企业目前的总资本为2000万元,其结构为:负债:资本为40:60,负债利率为10﹪,普通股权资本为60﹪(发行普通股24万股,每股面值50元)。现拟追加筹资300万,有两种方案可供选择: (1)全部筹措长期债务,负债利率为10﹪,企业追加筹资后,息税前利润预计为180万元,所得税率为33﹪。 (2)全部发行普通股。增发普通股6万股,每股面值50元。 要求:计算每股收益无差别点及无差别点每股收益并确定企业的筹资方案。

考题

问答题A公司目前资本结构为:总资本3500万元,其中债务资本1400万元(年利息140万元);普通股股本210万元(210万股,面值1元,市价5元),资本公积1000万元,留存收益890万元。企业由于扩大经营规模,需要追加筹资2800万元,所得税税率25%,不考虑筹资费用等因素。有三种筹资方案:甲方案:增发普通股400万股,每股发行价6元;同时向银行借款400万元,利率保持原来的10%。乙方案:增发普通股200万股,每股发行价6元;同时溢价发行1600万元面值为1000万元的公司债券,票面利率15%。丙方案:不增发普通股,溢价发行2500万元面值为2300万元的公司债券,票面利率15%;由于受债券发行数额的限制,需要补充银行借款300万元,利率10%。计算乙方案与丙方案的每股收益无差别点息税前利润。

考题

问答题A公司目前资本结构为:总资本3500万元,其中债务资本1400万元(年利息140万元);普通股股本210万元(210万股,面值1元,市价5元),资本公积1000万元,留存收益890万元。企业由于扩大经营规模,需要追加筹资2800万元,所得税税率25%,不考虑筹资费用等因素。有三种筹资方案:甲方案:增发普通股400万股,每股发行价6元;同时向银行借款400万元,利率保持原来的10%。乙方案:增发普通股200万股,每股发行价6元;同时溢价发行1600万元面值为1000万元的公司债券,票面利率15%。丙方案:不增发普通股,溢价发行2500万元面值为2300万元的公司债券,票面利率15%;由于受债券发行数额的限制,需要补充银行借款300万元,利率10%。判断企业应如何选择筹资方式。

考题

问答题A公司目前资本结构为:总资本3500万元,其中债务资本1400万元(年利息140万元);普通股股本210万元(210万股,面值1元,市价5元),资本公积1000万元,留存收益890万元。企业由于扩大经营规模,需要追加筹资2800万元,所得税税率25%,不考虑筹资费用等因素。有三种筹资方案:甲方案:增发普通股400万股,每股发行价6元;同时向银行借款400万元,利率保持原来的10%。乙方案:增发普通股200万股,每股发行价6元;同时溢价发行1600万元面值为1000万元的公司债券,票面利率15%。丙方案:不增发普通股,溢价发行2500万元面值为2300万元的公司债券,票面利率15%;由于受债券发行数额的限制,需要补充银行借款300万元,利率10%。若企业预计的息税前利润为500万元时,应如何筹资。

考题

单选题甲公司因扩大经营规模需要筹集长期资本,有发行长期债券、发行优先股和发行普通股三种筹资方式可供选择。经过测算,发行长期债券与发行普通股的每股收益无差别点息税前利润为120万元,发行优先股与发行普通股的每股收益无差别点息税前利润为180万元。如果采用每股收益分析法进行筹资方式决策,下列说法中,正确的是()A

当预期的息税前利润为100万元时,甲公司应当选择发行长期债券B

当预期的息税前利润为150万元时,甲公司应当选择发行普通股C

当预期的息税前利润为180万元时,甲公司可以选择发行普通股或发行优先股D

当预期的息税前利润为200万元时,甲公司应当选择发行长期债券

考题

问答题某企业目前拥有资本1000万元,债务资本占20%,负债平均利率为10%,发行普通股100万股(每股面值6元),发行优先股100万股(每股面值2元),支付优先股股利30万元。目前企业的销售收入为500万元,全部的固定成本和财务费用为220万元,变动成本率为40%。现准备投产一新产品,需要追加筹资400万元,有两种筹资方案可供选择: 甲方案:全部发行普通股,增发50万股,每股发行价8元。 乙方案:全部筹借长期债务:利率为10%,利息为40万元。 企业追加筹资后,预计销售收入会提高50%,固定成本增加50万元,变动成本率不变。所得税税率为25%。 要求: (1)计算追加筹资前的息税前利润、每股收益、经营杠杆系数、财务杠杆系数、总杠杆系数; (2)计算追加筹资后的息税前利润; (3)计算每股收益无差别点及无差别点的每股收益额,并据此进行筹资决策; (4)计算按乙方案追加筹资后的每股收益、经营杠杆系数、财务杠杆系数、总杠杆系数、盈亏临界点销售额。

热门标签

最新试卷