你符合台湾高级会计师报名条件吗?

发布时间:2020-01-16

2020年高级会计师备考正在火热进行中,想要参考的小伙伴你们在备考了吗?2020年高级会计师考试资讯还未发布,预计在3月份发布,我们一起先参考2019年的高级会计师考试报考条件看看你是否符合报考条件吧。

2019年高会报名条件:

1、基本条件:

(1)坚持原则,具备良好的职业道德品质;

(2)认真执行《中华人民共和国会计法》和国家统一的会计制度,以及有关财经法律、法规、规章制度,无严重违反财经纪律的行为;

(3)履行岗位职责,热爱本职工作。

2、申请参加高级会计师考试人员,除具备基本条件外,还应符合下列条件之一:

(1)《会计专业职务试行条例》规定的高级会计师职务任职基本条件。

(2)省级财政、人力资源和社会保障部门或中央单位批准的本地区、本部门申报高级会计师职务任职资格评审条件。

报考人员应根据各省(区、市)具体要求提交相应材料。

报名工作年限要求说明:

高级会计师报名条件中有关会计工作年限的要求:报考人员取得规定学历前后从事会计工作时间的总和。在校生利用业余时间勤工助学不视为正式从事会计工作,相应时间不应计入会计工作年限。

各地在组织会计资格考试报名资格审核时,应结合考生在报名登记表中工作年限信息、取得规定学历的时间等对考生进行资格审核。考生在会计人员数据库中相关信息可以作为资格审核的参考依据。

符合报名条件的报考人员按属地化原则在其工作所在地报名参加考试。

以上是参考2019年高级会计师报考条件,你还符合吗?备考的小伙伴们看清楚哦,高级会计师报考审核是相当严格,一定要符合报考条件哦。特别是工作年限,报考人员在校期间的勤工俭学是不作为从事会计工作的,不会计入会计工作年限里,所以将要报考的小伙伴一定要看清楚哦。

下面小编为大家准备了 高级会计师 的相关考题,供大家学习参考。

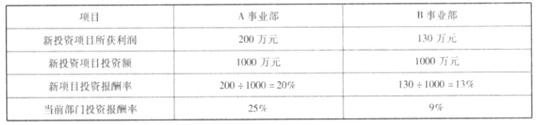

A、B 事业部拟投资项目的财务数据

要求:

要求:

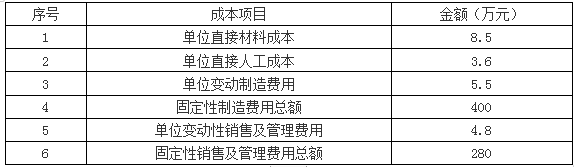

1.按照变动成本法计算单位产品成本及当年实现的利润;

2.按照完全成本法计算单位产品成本及当年实现的利润。

单位产品成本=8.5+3.6+5.5=17.60(万元)

产品销售成本=17.6×50=880(万元)

边际贡献总额=40×50-(880+4.8×50)=880(万元)

利润=880-(400+280)=200(万元)

变动成本法下——贡献式利润表如下:

2.如果采用完全成本法,则B产品的成本和利润总额计算如下:

单位产品成本=8.5+3.6+5.5+(400/100)=21.6(万元)

产品销售成本=21.60×50=1080(万元)

期间成本=4.8×50+280=520(万元)

利润=40×50-1080-520=400(万元)

(1) 2011年9月30日,甲公司与其母公司乙集团签订协议,以100000万元购入乙集团下属全资子公司A公司50%的有表决权股份。收购完成后,A公司董事会进行重组。7名董事中4名由甲公司委派,A公司所有生产经营和财务管理重大决策须由半数以上董事表决通过,9月30日,A公司的净资产账面价值为160000万元,可辨认净资产公允价值为180000万元。10月1日,甲公司向乙集团支付了100000万元。10月31日,甲公司办理完毕股权转让手续并拥有实质控制权。A公司当日的净资产账面价值为170000万元,可辨认净资产公允价值为190000万元,此外,甲公司为本次收购发生审计、法律服务、咨询等费用1000万元。

(2) 2011年6月30.日,甲公司决定进军银行业。其战略目的是依托油气主业,进行产融结合,实现更好发展。2011年11月1日,甲公司签订协议以160000万元的对价购入与其无关联关系的B银行90%的有表决权股份,2011年11月30日,甲公司支付价款并取得实质控制权,B银行当日净资产账面价值为180000万元,可辨认净资产公允价值为190000万元,并购完成后,甲公司对B银行进行了一系列整合:①要求B银行将服务重点转向与石油业务链相关的业务,支持油气主业发展;②要

求B银行对其业务进行调整、优化,使经营效率更高、运行效果更好;③要求B银行更加重视风险管理,按照银监会有关要求完善制度、规范运作;④要求B银行按照发展目标和业务变化,调整其部门设置和人事安排,以与甲公司有关机构设置相协同;⑤要求B银行努力吸收甲公司长期所形成的良好企业文化,以此来促进银行管理,以上整合收到了很好的效果。(3) 2012年上半年,欧债危机继续蔓延扩大,世界经济复苏乏力,我国经济也面临较大的下行压力,受此影响,我国成品油销量增速放缓,C公司是一家与甲公司无关联关系的成品油销售公司,拥有较好的营销网络,但受市场形势影响上半年经营业绩不佳,经多次协商,甲公司于2012年6月30日以12000万元取得了C公司70%的有表决权股份,能够实施控制。C公司当日可辨认净资产公允价值为15000万元。8月31日,甲公司又以4000万元取得了C公司20%的有表决权股份。C公司自6月30日始持续计算的可辨认净资产公允价值为18000万元。

假定不考虑其他因素。

要求:

甲公司为一家建筑企业,在电力建设的全产业链(规划设计,工程施工与装备制造)中,甲公司的规划设计和工程施工能力处于行业领先水平,但尚未涉入装备制造领域。在甲公司承揽的EPC(设计-采购-施工)总承包合同中,电力工程设备均向外部供应商采购。为形成全产业链优势,甲公司拟通过并购方式快速提升电站风机等电力工程设备的技术水平和制造能力。

乙公司为一家大型多元化集团企业,涉及多个经营领域。为集中资源,乙公司决定对风机、照明等业务予以剥离出售。丙公司就在本次剥离出售计划范围内。

丙公司为一家装备制造企业,在电站风机领域拥有世界领先的研发能力和技术水平。丙公司风机业务90%的客户来自欧美,在欧美市场享有较高的品牌知名度和市场占有率,销售一直保持着较高增长水平。虽然丙公司拥有领先的技术和良好的业绩,但是风机业务并非丙公司所属集团的核心业务。

要求:

(1)从并购双方行业相关性角度,指出甲公司并购丙公司的并购类型,并说明理由。

(2)计算甲公司并购丙公司的并购收益、并购溢价和并购净收益,并据此指出甲公司并购丙公司的财务可行性。

理由:纵向并购是指与企业的供应商或客户的合并。后向一体化,是指与其供应商的并购。丙公司是甲公司的供应商。

甲公司采用可比企业分析法,可比交易分析法对丙公司价值进行了综合评估。经评估,丙公司的评估价值为16亿元。甲公司向乙公司收购丙公司的报价为16.8亿元。

并购前,甲公司的市场价值为132亿元。如并购完成,预计两家公司经过整合后的市场价值合计将达到160亿元。此外,甲公司预计在并购价款外,还将发生财务顾问费、审计费、评估费、律师费等并购交易费用0.5亿元。

假定不考虑其他因素。

(2)并购收益=160-132-16=12(亿元)

并购溢价=16.8-16=0.8 (亿元)

并购净收益=12-0.8-0.5=10.7 (亿元)

甲公司并购乙公司后能够产生10.7亿元的并购净收益,因此,此项并购具有财务可行性

声明:本文内容由互联网用户自发贡献自行上传,本网站不拥有所有权,未作人工编辑处理,也不承担相关法律责任。如果您发现有涉嫌版权的内容,欢迎发送邮件至:contact@51tk.com 进行举报,并提供相关证据,工作人员会在5个工作日内联系你,一经查实,本站将立刻删除涉嫌侵权内容。

- 2019-11-14

- 2020-01-16

- 2020-01-15

- 2020-01-16

- 2020-01-16

- 2020-01-03

- 2020-01-16

- 2020-01-16

- 2020-03-08

- 2019-12-20

- 2020-01-16

- 2020-01-14

- 2020-01-15

- 2020-02-14

- 2020-01-15

- 2019-12-22

- 2020-02-27

- 2020-01-16

- 2020-03-13

- 2020-01-03

- 2020-02-25

- 2020-01-16

- 2020-01-16

- 2020-01-16

- 2020-01-16

- 2020-01-16

- 2020-01-15

- 2020-01-16

- 2020-01-16

- 2020-01-15