高级会计师考试科目有哪些?

发布时间:2021-06-04

高级会计师考试科目有哪些?

最佳答案

高级会计师考试科目为《高级会计实务》,开卷考试。

高级会计师资格考试采取开卷笔答的方式进行。主要考核应试者运用会计、财务、税收等相关的理论知识、政策法规,分析、判断、处理会计业务的能力和解决会计工作实际问题的综合能力。

下面小编为大家准备了 高级会计师 的相关考题,供大家学习参考。

甲企业是全球最大的新型干法水泥生产线建设企业之一,下属A、B、C三家分公司;甲企业对三家分公司实施直接考核。A、B、C三家分公司均独立从事新型干法水泥生产线的装备制造、工程施工和营销工作。随着业务规模的扩大,三家分公司之间业务重叠、重复开支的情况日趋严重,既不利于企业经济增加值最大化财务战略目标的实现,也无法适应企业多元化、国际化发展的需要。

甲企业董事会于2015年初召开会议,决定调整企业组织结构。会上,董事李某建议,撤销三家分公司,设立装备制造部、工程部和营销部等部门,将三家分公司的相关工作并入上述职能部门。董事罗某认为,李某的方案与企业的发展战略和当前的业务规模不相适应,建议企业分别设立装备制造公司、工程公司和营销公司三家子公司,将三家分公司的相关工作分拆并入各子公司,赋予各子公司较大的决策自主权,甲企业分别设立专门事业部对不同子公司进行管理。

甲企业董事会决定,由战略规划部就企业组织结构调整问题作进一步研究并提出可行方案,同时要求企业财务部根据董事李某和罗某的方案,分别测算其对企业财务业绩的影响。

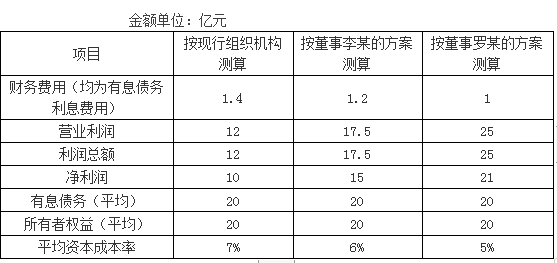

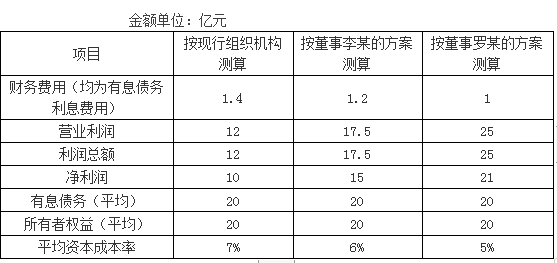

财务部预计2015年有关财务数据如下:

假定企业所得税税率为25%,不考虑其他因素。

要求:

1.分别计算甲企业现行组织结构、董事李某提出的组织结构调整方案和董事罗某提出的组织结构调整方案的经济增加值;

2.从经济增加值最大化财务战略目标角度对甲企业组织结构调整进行决策;

3.简述使用经济增加值指标实施业绩评价的效果。

甲企业董事会于2015年初召开会议,决定调整企业组织结构。会上,董事李某建议,撤销三家分公司,设立装备制造部、工程部和营销部等部门,将三家分公司的相关工作并入上述职能部门。董事罗某认为,李某的方案与企业的发展战略和当前的业务规模不相适应,建议企业分别设立装备制造公司、工程公司和营销公司三家子公司,将三家分公司的相关工作分拆并入各子公司,赋予各子公司较大的决策自主权,甲企业分别设立专门事业部对不同子公司进行管理。

甲企业董事会决定,由战略规划部就企业组织结构调整问题作进一步研究并提出可行方案,同时要求企业财务部根据董事李某和罗某的方案,分别测算其对企业财务业绩的影响。

财务部预计2015年有关财务数据如下:

假定企业所得税税率为25%,不考虑其他因素。

要求:

1.分别计算甲企业现行组织结构、董事李某提出的组织结构调整方案和董事罗某提出的组织结构调整方案的经济增加值;

2.从经济增加值最大化财务战略目标角度对甲企业组织结构调整进行决策;

3.简述使用经济增加值指标实施业绩评价的效果。

答案:

解析:

1.各方案经济增加值的计算

甲企业现行组织结构下的经济增加值=10+1.4×(1-25%)-(20+20)×7%=11.05-2.8=8.25(亿元)

或:={[10+1.4×(1-25%)]/(20+20)-7%}×(20+20)=8.25(亿元)

董事李某提出的组织结构调整方案下的经济增加值=15+1.2×(1-25%)-(20+20)×6%=15.9-2.4=13.5(亿元)

或:={[15+1.2×(1-25%)]/(20+20)-6%}×(20+20)=13.5(亿元)

董事罗某提出的组织结构调整方案下的经济增加值=21+1×(1-25%)-(20+20)×5%=21.75-2=19.75(亿元)

或:={[21+1×(1-25%)]/(20+20)-5%}×(20+20)=19.75(亿元)

2.决策:

由于董事罗某提出的组织结构调整方案下的经济增加值最大,甲企业应当选择董事罗某提出的组织结构调整方案。

3.效果:

(1)提高企业资金的使用效率。

(2)优化企业资本结构。

(3)激励经营管理者,实现股东财富的保值增值。

(4)引导企业做大做强主业,优化资源配置。

甲企业现行组织结构下的经济增加值=10+1.4×(1-25%)-(20+20)×7%=11.05-2.8=8.25(亿元)

或:={[10+1.4×(1-25%)]/(20+20)-7%}×(20+20)=8.25(亿元)

董事李某提出的组织结构调整方案下的经济增加值=15+1.2×(1-25%)-(20+20)×6%=15.9-2.4=13.5(亿元)

或:={[15+1.2×(1-25%)]/(20+20)-6%}×(20+20)=13.5(亿元)

董事罗某提出的组织结构调整方案下的经济增加值=21+1×(1-25%)-(20+20)×5%=21.75-2=19.75(亿元)

或:={[21+1×(1-25%)]/(20+20)-5%}×(20+20)=19.75(亿元)

2.决策:

由于董事罗某提出的组织结构调整方案下的经济增加值最大,甲企业应当选择董事罗某提出的组织结构调整方案。

3.效果:

(1)提高企业资金的使用效率。

(2)优化企业资本结构。

(3)激励经营管理者,实现股东财富的保值增值。

(4)引导企业做大做强主业,优化资源配置。

某企业预算年度计划以股本的10%向投资者分配利润,并新增留存收益800万元。企业股本8000万元,所得税税率20%。要求测算目标利润额。

答案:

解析:

其计算步骤如下:

①计算净利润

净利润=本年新增留存收益/(1-股利分配比率)或=本年新增留存收益+股利分配额

②计算目标利润

目标利润=净利润/(1-所得税率)

(1)测算净利润

目标股利分红额=8000×10%=800(万元)

净利润=800+800=1600 (万元)

(2)测算目标利润额

目标利润=1600/(1-20%)=2000 (万元)

①计算净利润

净利润=本年新增留存收益/(1-股利分配比率)或=本年新增留存收益+股利分配额

②计算目标利润

目标利润=净利润/(1-所得税率)

(1)测算净利润

目标股利分红额=8000×10%=800(万元)

净利润=800+800=1600 (万元)

(2)测算目标利润额

目标利润=1600/(1-20%)=2000 (万元)

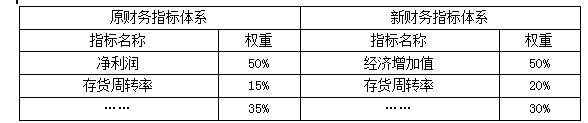

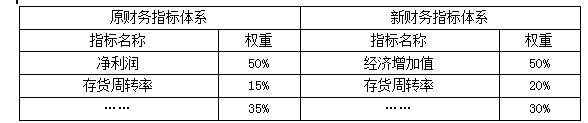

甲公司为一家在上海证券交易所上市的汽车零部件生产企业。近年来,由于内部管理粗放和外部环境变化,公司经营业绩持续下滑。为充分发挥业绩考核的导向作用,甲公司对原来单纯的财务指标考核体系进行了改进,新业绩指标体系分为财务指标体系和非财务指标体系。其中:财务指标体系包括经济增加值、存货周转率等核心指标;与原财务指标体系相比,用经济增加值指标替代了净利润指标,并调整了相关指标权重。财务指标调整及权重变化情况如表所示。

要求:根据资料,指出新业绩指标体系引入非财务指标的积极作用和核心财务指标调整及权重变化所体现的考核导向。

要求:根据资料,指出新业绩指标体系引入非财务指标的积极作用和核心财务指标调整及权重变化所体现的考核导向。

答案:

解析:

积极作用:非财务指标能反映企业的未来业绩,良好的非财务指标的设计与应用有利于促进企业实现未来财务成功。

体现的考核导向:(1)新增经济增加值指标,并赋予50%的权重,旨在引导子公司更加关注资本使用效率,提升价值创造能力。(2)存货周转率指标的权重由15%提高至20%,旨在引导子公司更加注重降低库存(或:加快存货周转速度;或:提高存货运营质量)。

体现的考核导向:(1)新增经济增加值指标,并赋予50%的权重,旨在引导子公司更加关注资本使用效率,提升价值创造能力。(2)存货周转率指标的权重由15%提高至20%,旨在引导子公司更加注重降低库存(或:加快存货周转速度;或:提高存货运营质量)。

甲公司是国内一家从事建筑材料生产与销售的国有控股上市公司(以下简称“公司”)。2014年公司销售收入达100亿元,资产负债率约为70%,现金股利支付率为50%,销售净利率为5%。公司预计2015年销售收入将增长60%,资产、负债占销售收入的百分比分别为50%、35%,销售净利率为5%。

公司目前财务风险偏高,应当调整财务战略,适当降低资产负债率。2015年销售增长所需资金从外部筹集,考虑到公司目前付息压力较大,其中3亿元资金缺口由大股东及其他战略投资者的股权投资来弥补,剩余资金通过发行债券的方式进行筹集。

2014年12月,甲公司管理层提出了两种筹资方案:

方案1:于2015年1月1日平价发行5年期公司债券,债券面值为1000元,票面利率10%,每年末支付一次利息。

方案2:于2015年1月1日发行5年期可转换债券,债券面值为1000元,票面利率2%,从发行日起算,每年末支付一次利息。持有者在可转债发行满3年后方可将债券转换为普通股,转换价格为20元,另外,赎回条款规定甲公司可在可转债发行满4年后按一定价格赎回可转债。

假设普通债券的市场利率为10%,不考虑其他因素。

<1>?、根据资料计算甲公司的外部融资需要量。

<2>?、若按照方案1发行5年期公司债券,计算甲公司需要发行多少份债券。

<3>?、若按照方案2发行可转换公司债券,且2017年12月31日甲公司股票市场价格为26.5元/股,当2017年12月31日投资者选择行使转换权,计算可转换债券的转换比率和转换价值。

<4>?、相对于其他证券融资,说明可转换债券融资对投资者的吸引力有哪些。

公司目前财务风险偏高,应当调整财务战略,适当降低资产负债率。2015年销售增长所需资金从外部筹集,考虑到公司目前付息压力较大,其中3亿元资金缺口由大股东及其他战略投资者的股权投资来弥补,剩余资金通过发行债券的方式进行筹集。

2014年12月,甲公司管理层提出了两种筹资方案:

方案1:于2015年1月1日平价发行5年期公司债券,债券面值为1000元,票面利率10%,每年末支付一次利息。

方案2:于2015年1月1日发行5年期可转换债券,债券面值为1000元,票面利率2%,从发行日起算,每年末支付一次利息。持有者在可转债发行满3年后方可将债券转换为普通股,转换价格为20元,另外,赎回条款规定甲公司可在可转债发行满4年后按一定价格赎回可转债。

假设普通债券的市场利率为10%,不考虑其他因素。

<1>?、根据资料计算甲公司的外部融资需要量。

<2>?、若按照方案1发行5年期公司债券,计算甲公司需要发行多少份债券。

<3>?、若按照方案2发行可转换公司债券,且2017年12月31日甲公司股票市场价格为26.5元/股,当2017年12月31日投资者选择行使转换权,计算可转换债券的转换比率和转换价值。

<4>?、相对于其他证券融资,说明可转换债券融资对投资者的吸引力有哪些。

答案:

解析:

1. 外部融资需要量=100×60%×(50%-35%)-100×(1+60%)×5%×(1-50%)=5(亿元)(2分)

2.债券价格=1000(元) (1分)

需要发行的公司债券份数=(500000000-300000000)/1000=200000(份)=20(万份)(2分)

3.转换比率=债券面值/转换价格=1000/20=50 (1分)

可转债公司债券的转换价值=50×26.5=1325(元)(2分)

4. 可转换债券的吸引力体现在两个方面:一是使投资者获得固定收益;二是为投资者提供转股选择权,使其拥有分享公司利润的机会。(2分)

2.债券价格=1000(元) (1分)

需要发行的公司债券份数=(500000000-300000000)/1000=200000(份)=20(万份)(2分)

3.转换比率=债券面值/转换价格=1000/20=50 (1分)

可转债公司债券的转换价值=50×26.5=1325(元)(2分)

4. 可转换债券的吸引力体现在两个方面:一是使投资者获得固定收益;二是为投资者提供转股选择权,使其拥有分享公司利润的机会。(2分)

声明:本文内容由互联网用户自发贡献自行上传,本网站不拥有所有权,未作人工编辑处理,也不承担相关法律责任。如果您发现有涉嫌版权的内容,欢迎发送邮件至:contact@51tk.com 进行举报,并提供相关证据,工作人员会在5个工作日内联系你,一经查实,本站将立刻删除涉嫌侵权内容。

- 2021-10-18

- 2021-01-08

- 2021-07-22

- 2021-03-13

- 2021-09-08

- 2021-03-12

- 2021-04-01

- 2021-02-16

- 2021-03-13

- 2021-12-24

- 2021-10-20

- 2021-03-19

- 2021-02-28

- 2021-09-20

- 2021-12-26

- 2021-01-28

- 2021-03-10

- 2021-01-08

- 2021-12-24

- 2021-03-13

- 2021-12-27

- 2021-12-15

- 2021-05-10

- 2021-12-26

- 2021-12-20

- 2021-02-01

- 2021-03-22

- 2021-12-26

- 2021-03-05

- 2021-03-31