注册税务师报名应届毕业生要什么条件?

发布时间:2021-01-31

注册税务师报名应届毕业生要什么条件?

最佳答案

暂未取得学历(学位)证的经济学、法学、管理学学科门类大学本科学生可以报考。

对于经济学、法学、管理学学科门类的大学生来讲,只有在大学毕业的那年才可以直接报考税务师,在大一大二大三期间是不可以的,这也就是税务师考试对于在校大学生的限制条件,也是应届毕业生报考税务师的准入门槛。

下面小编为大家准备了 税务师职业资格 的相关考题,供大家学习参考。

某企业为增值税一般纳税人,适用的增值税税率为17%。20×9年5月购入一台需要安装的设备,支付买价为1800万元和增值税306万元;安装该设备期间领用原材料一批,账面价值300万元;支付安装人员工资180万元、员工培训费30万元。假定该设备已达到预定可使用状态,不考虑除增值税外的其他税费,则该设备的入账价值为( )万元。

A:2231

B:2280

C:2586

D:2667

B:2280

C:2586

D:2667

答案:B

解析:

20×9年以后购入生产经营用设备,增值税进项税额可以抵扣,设备安装过程中领用的原材料进项税额也不用转出计入固定资产成本。员工培训费不属于与购买固定资产直接相关的费用,不计入固定资产成本。因此,该设备的入账价值=1800+300+180=2280(万元)。

(2018年)关于委托加工应税消费品的消费税处理,下列说法正确的有( )。

A.委托加工消费税纳税地点(除个人外)是委托方所在地

B.委托加工的加工费包括代垫辅助材料的实际成本

C.受托方没有代收代缴消费税款,委托方应补缴税款,受托方不再补税

D.受托方已代收代缴消费税的应税消费品,委托方收回后以高于受托方计税价格出售的,应申报缴纳消费税

E.委托加工应税消费品的消费税纳税人是受托方

B.委托加工的加工费包括代垫辅助材料的实际成本

C.受托方没有代收代缴消费税款,委托方应补缴税款,受托方不再补税

D.受托方已代收代缴消费税的应税消费品,委托方收回后以高于受托方计税价格出售的,应申报缴纳消费税

E.委托加工应税消费品的消费税纳税人是受托方

答案:B,C,D

解析:

选项A,委托加工的应税消费品,受托方为个人的,由委托方向其机构所在地或者居住地主管税务机关申报纳税;受托方为企业等单位的,由受托方向机构所在地或者居住地的主管税务机关报缴税款;选项E,委托加工应税消费品的消费税纳税人是委托方,受托方是代收代缴义务人。

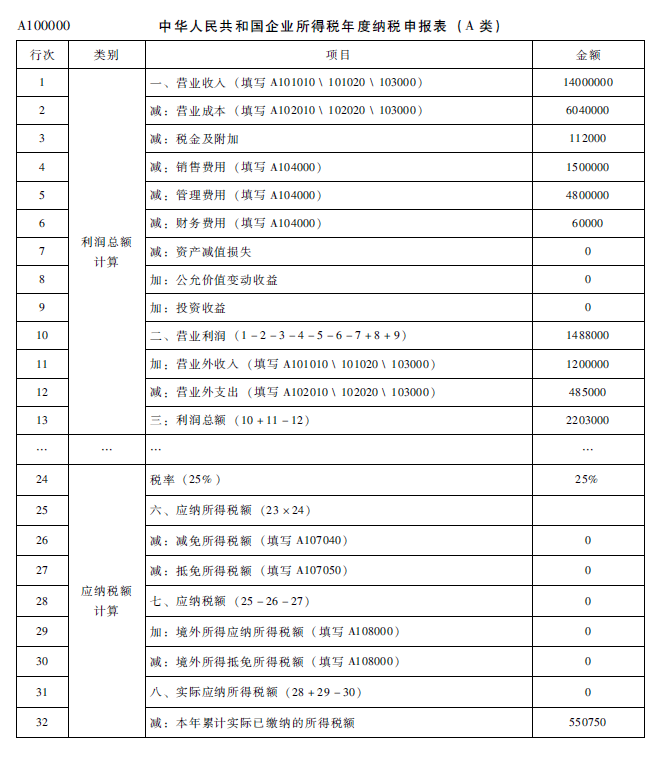

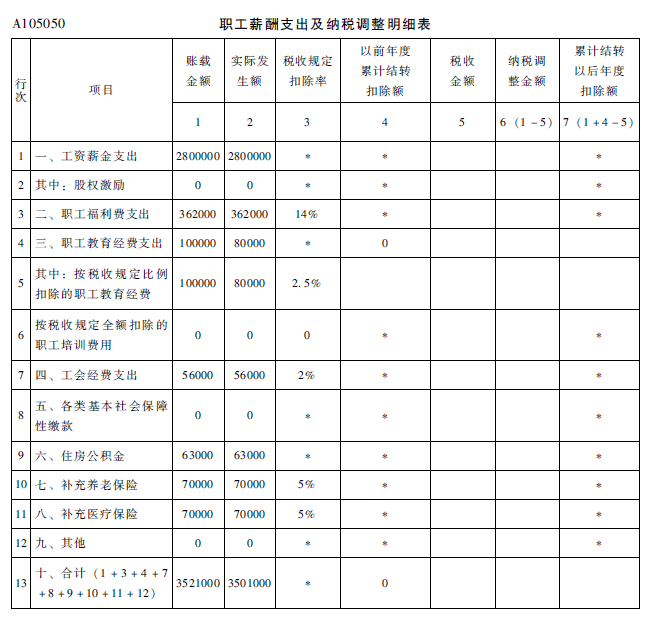

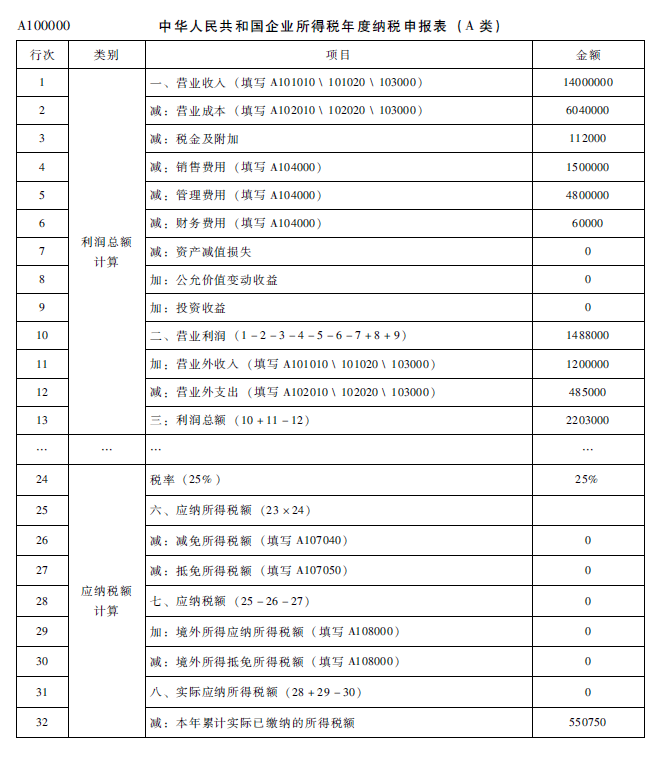

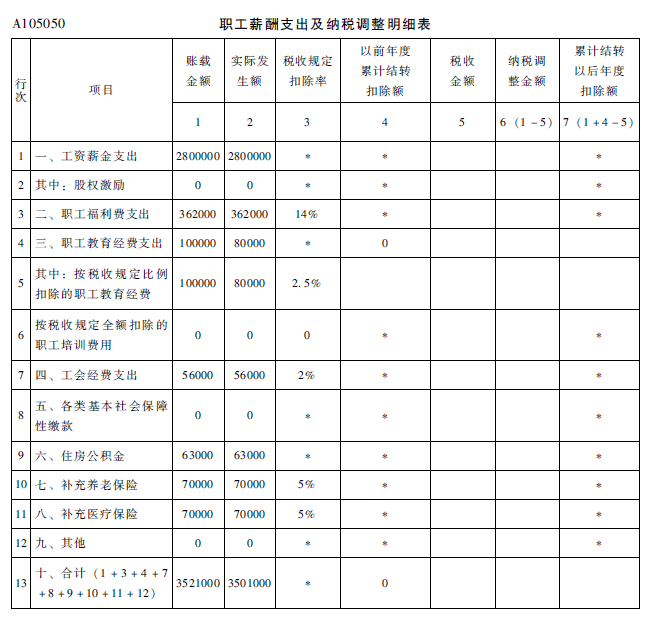

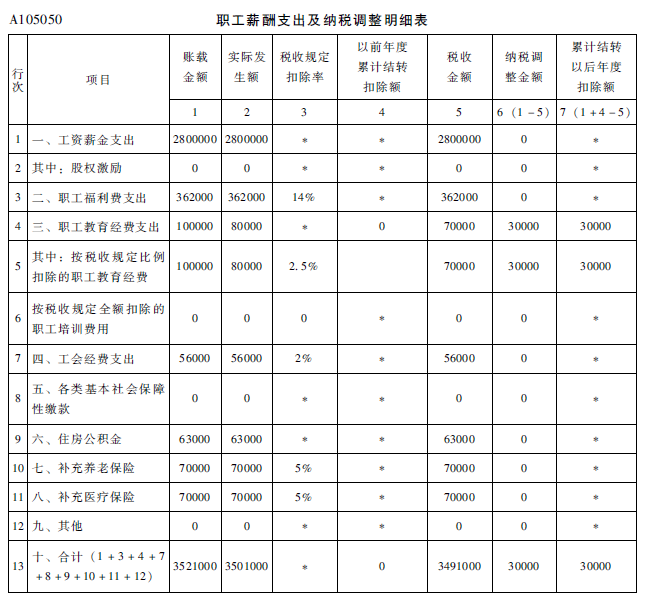

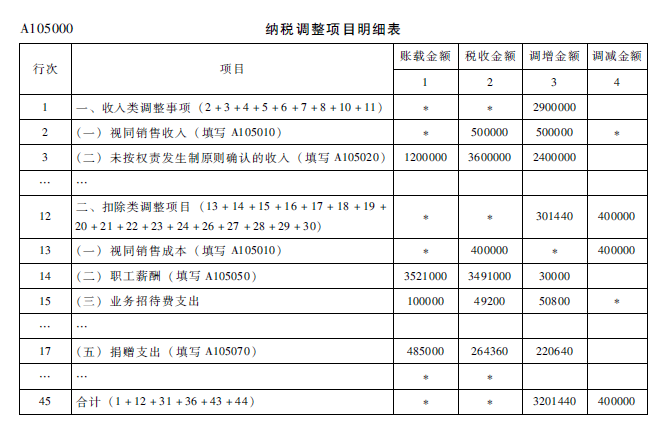

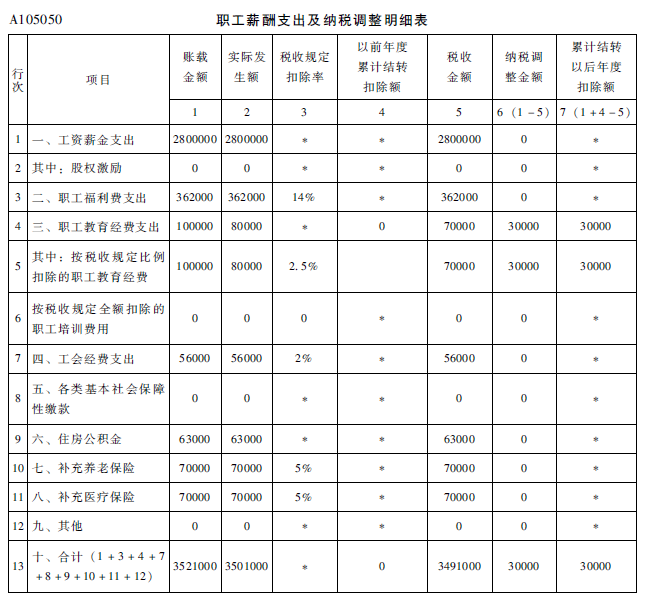

甲工业企业(居民企业,增值税一般纳税人)2015年度全年收入、成本费用、营业外收支、利润总额等数据详见企业所得税年度纳税申报表A100000,期间费用有关数据详见期间费用明细表A104000,职工薪酬有关数据详见职工薪酬支出及纳税调整明细表A105050。

A100000表第11行“营业外收入”1200000元,系收到政府部门发放的专项补助资金。已知2015年年初收到3600000元,受益期三年,不符合不征税收入条件,企业会计处理为:

年初收到政府补助时:

借:银行存款 3600000

贷:递延收益 3600000

2015年年末:

借:递延收益 1200000

贷:营业外收入 1200000

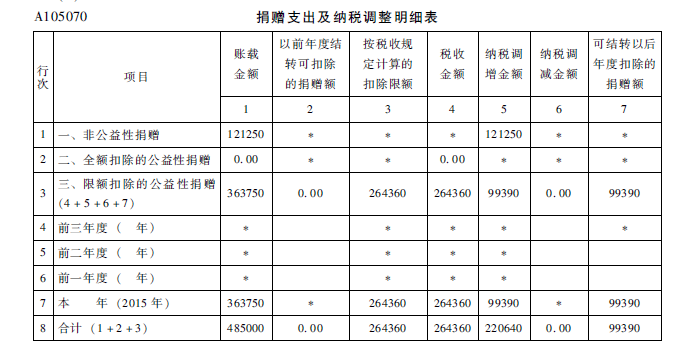

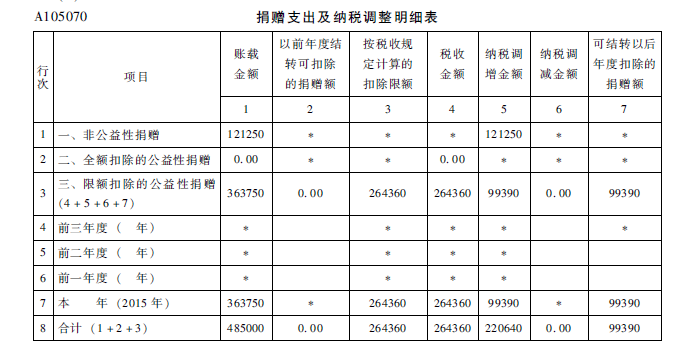

A100000表第12行“营业外支出”485000元,系甲工业企业在2015年12月5日通过所在市政府下属教育局向贫困学校捐赠其自产货物一批并取得合规票据,该批货物生产成本300000元,当月市场销售价格为375000元(不含增值税)。以及在12月15日将另一批货物直接捐赠给某幼儿园,该批货物生产成本100000元,当月市场销售价格为125000元(不含增值税),企业账务处理为:

借:营业外支出—捐赠 485000

贷:库存商品 400000

应交税费—应交增值税(销项税额) 85000

已知该企业职工工资总额2800000元,其中1000000元在“生产成本”中列支,1800000元在“管理费用—职工薪酬”中列支,另外销售部门人员的职工薪酬均记入“管理费用—职工薪酬”中,经核实,“管理费用—职工薪酬”记录的2521000元为企业2015年1月~12月份实际计提记入“管理费用”科目的金额,该企业2015年1月份发放2014年提而未发工资220000元,2015年12月计提但在2016年1月份发放工资250000元。

经核实,企业2015年度计提记入管理费用的职工教育经费100000元,2015年度实际发生的职工教育经费支出80000元。

“销售费用—业务招待费”“管理费用—业务招待费”的明细账中,有18000元未取得合理票据,其余项目及金额均取得合法有效凭证。

要求:

1.根据提供资料内容,按照企业所得税法及法规规定,正确填写企业所得税年度纳税申报表中A105010中相关栏次,计算结果以“元”为单位,保留小数点后两位数(申报表已列数字均为正确填报)。

2.根据提供资料内容,按照企业所得税法及法规规定,正确填写企业所得税年度纳税申报表中A105020中相关栏次,计算结果以“元”为单位,保留小数点后两位数(申报表已列数字均为正确填报)。

3.根据提供资料内容,按照企业所得税法及法规规定,补充填写企业所得税年度纳税申报表中A105050中相关栏次,计算结果以“元”为单位,保留小数点后两位数(申报表已列数字均为正确填报)。

4.根据提供资料内容,按照企业所得税法及法规规定,正确填写企业所得税年度纳税申报表中A105070中相关栏次,计算结果以“元”为单位,保留小数点后两位数(申报表已列数字均为正确填报)。

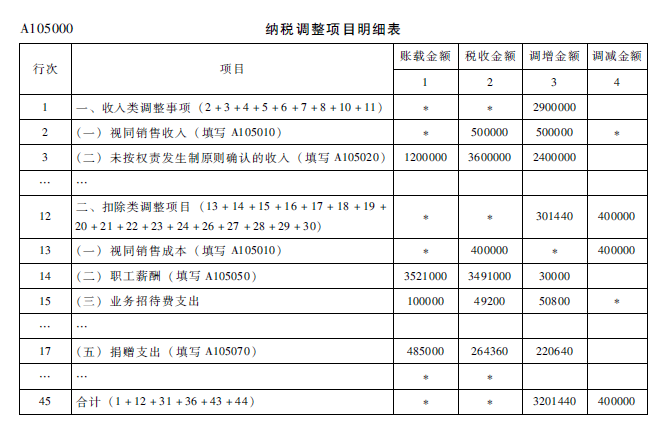

5.根据提供资料内容,按照企业所得税法及法规规定,正确填写企业所得税年度纳税申报表中A105000中相关栏次,计算结果以“元”为单位,保留小数点后两位数(申报表已列数字均为正确填报)。

6.根据提供资料内容,按照企业所得税法及法规规定,补充填报表中A100000中相关栏次的数据,计算结果以“元”为单位,保留小数点后两位数(申报表已列数字均为正确填报)。

A100000表第11行“营业外收入”1200000元,系收到政府部门发放的专项补助资金。已知2015年年初收到3600000元,受益期三年,不符合不征税收入条件,企业会计处理为:

年初收到政府补助时:

借:银行存款 3600000

贷:递延收益 3600000

2015年年末:

借:递延收益 1200000

贷:营业外收入 1200000

A100000表第12行“营业外支出”485000元,系甲工业企业在2015年12月5日通过所在市政府下属教育局向贫困学校捐赠其自产货物一批并取得合规票据,该批货物生产成本300000元,当月市场销售价格为375000元(不含增值税)。以及在12月15日将另一批货物直接捐赠给某幼儿园,该批货物生产成本100000元,当月市场销售价格为125000元(不含增值税),企业账务处理为:

借:营业外支出—捐赠 485000

贷:库存商品 400000

应交税费—应交增值税(销项税额) 85000

已知该企业职工工资总额2800000元,其中1000000元在“生产成本”中列支,1800000元在“管理费用—职工薪酬”中列支,另外销售部门人员的职工薪酬均记入“管理费用—职工薪酬”中,经核实,“管理费用—职工薪酬”记录的2521000元为企业2015年1月~12月份实际计提记入“管理费用”科目的金额,该企业2015年1月份发放2014年提而未发工资220000元,2015年12月计提但在2016年1月份发放工资250000元。

经核实,企业2015年度计提记入管理费用的职工教育经费100000元,2015年度实际发生的职工教育经费支出80000元。

“销售费用—业务招待费”“管理费用—业务招待费”的明细账中,有18000元未取得合理票据,其余项目及金额均取得合法有效凭证。

要求:

1.根据提供资料内容,按照企业所得税法及法规规定,正确填写企业所得税年度纳税申报表中A105010中相关栏次,计算结果以“元”为单位,保留小数点后两位数(申报表已列数字均为正确填报)。

2.根据提供资料内容,按照企业所得税法及法规规定,正确填写企业所得税年度纳税申报表中A105020中相关栏次,计算结果以“元”为单位,保留小数点后两位数(申报表已列数字均为正确填报)。

3.根据提供资料内容,按照企业所得税法及法规规定,补充填写企业所得税年度纳税申报表中A105050中相关栏次,计算结果以“元”为单位,保留小数点后两位数(申报表已列数字均为正确填报)。

4.根据提供资料内容,按照企业所得税法及法规规定,正确填写企业所得税年度纳税申报表中A105070中相关栏次,计算结果以“元”为单位,保留小数点后两位数(申报表已列数字均为正确填报)。

5.根据提供资料内容,按照企业所得税法及法规规定,正确填写企业所得税年度纳税申报表中A105000中相关栏次,计算结果以“元”为单位,保留小数点后两位数(申报表已列数字均为正确填报)。

6.根据提供资料内容,按照企业所得税法及法规规定,补充填报表中A100000中相关栏次的数据,计算结果以“元”为单位,保留小数点后两位数(申报表已列数字均为正确填报)。

答案:

解析:

1.A100000表第12行“营业外支出”485000元,系甲工业企业在2015年12月5日通过所在市政府下属教育局向贫困学校捐赠其自产货物一批并取得合规票据,该批货物生产成本300000元,当月市场销售价格为375000元(不含增值税)。12月15日将另一批货物直接捐赠给某幼儿园,该批货物生产成本100000元,当月市场销售价格为125000元(不含增值税)。

将商品对外捐赠需视同销售

视同销售收入=375000+125000=500000(元)

视同销售成本=300000+100000=400000(元)。

2.A100000表第11行“营业外收入”1200000元,系收到政府部门发放的专项补助资金。已知2015年年初收到3600000元,受益期三年,不符合不征税收入条件。

不符合不征税收入条件,应将3600000元全额纳税,甲企业当年确认营业外收入1200000元,所以纳税调增2400000元。

3.已知该企业职工工资总额2800000元,其中1000000元在“生产成本”中列支,1800000元在“管理费用—职工薪酬”中列支,另外销售部门人员的职工薪酬均记入“管理费用—职工薪酬”中,经核实,“管理费用—职工薪酬”记录的2521000元为企业2015年1月~12月份实际计提记入“管理费用”科目的金额,该企业2015年1月份发放2014年提而未发工资220000元,2015年12月计提但在2016年1月份发放工资250000元。

经核实,企业2015年度计提记入管理费用的职工教育经费100000元,2015年度实际发生的职工教育经费支出80000元。

2015年计提工资在2015年度所得税汇算清缴结束前支付,则可以在汇算年度所得税税前扣除。职工教育经费2015年度可税前列支的金额=2800000×2.5%=70000(元),甲企业实际列支100000元,纳税调增=100000-70000=30000(元)。

4.

5.

6.

将商品对外捐赠需视同销售

视同销售收入=375000+125000=500000(元)

视同销售成本=300000+100000=400000(元)。

2.A100000表第11行“营业外收入”1200000元,系收到政府部门发放的专项补助资金。已知2015年年初收到3600000元,受益期三年,不符合不征税收入条件。

不符合不征税收入条件,应将3600000元全额纳税,甲企业当年确认营业外收入1200000元,所以纳税调增2400000元。

3.已知该企业职工工资总额2800000元,其中1000000元在“生产成本”中列支,1800000元在“管理费用—职工薪酬”中列支,另外销售部门人员的职工薪酬均记入“管理费用—职工薪酬”中,经核实,“管理费用—职工薪酬”记录的2521000元为企业2015年1月~12月份实际计提记入“管理费用”科目的金额,该企业2015年1月份发放2014年提而未发工资220000元,2015年12月计提但在2016年1月份发放工资250000元。

经核实,企业2015年度计提记入管理费用的职工教育经费100000元,2015年度实际发生的职工教育经费支出80000元。

2015年计提工资在2015年度所得税汇算清缴结束前支付,则可以在汇算年度所得税税前扣除。职工教育经费2015年度可税前列支的金额=2800000×2.5%=70000(元),甲企业实际列支100000元,纳税调增=100000-70000=30000(元)。

4.

5.

6.

声明:本文内容由互联网用户自发贡献自行上传,本网站不拥有所有权,未作人工编辑处理,也不承担相关法律责任。如果您发现有涉嫌版权的内容,欢迎发送邮件至:contact@51tk.com 进行举报,并提供相关证据,工作人员会在5个工作日内联系你,一经查实,本站将立刻删除涉嫌侵权内容。

- 2021-12-21

- 2021-11-21

- 2021-12-18

- 2021-02-01

- 2021-03-04

- 2021-10-31

- 2021-12-22

- 2021-12-18

- 2021-12-22

- 2021-12-24

- 2021-03-05

- 2021-12-24

- 2021-12-24

- 2021-12-21

- 2021-12-24

- 2021-12-22

- 2021-12-14

- 2021-12-22

- 2021-12-25

- 2021-01-26

- 2021-02-26

- 2021-12-31

- 2021-02-04

- 2021-11-22

- 2021-12-10

- 2021-02-02

- 2021-05-13

- 2021-12-16

- 2021-12-14

- 2021-12-29