首次报考税务师考试的考生要注意些什么

发布时间:2021-01-31

首次报考税务师考试的考生要注意些什么

最佳答案

首次报名人员,需在登录报名系统后,首先完成实名信息注册,按规定填写个人信息,并按要求上传本人最近1年1寸免冠白底证件照片和国家教育行政部门认可的学历(学位)证书图片。暂未取得学历(学历)证的大学生须提供学生证电子图片。

下面小编为大家准备了 税务师职业资格 的相关考题,供大家学习参考。

甲企业系增值税一般纳税人,从事建筑材料生产销售安装业务,该企业2019年7月份业务如下:

业务1:购进生产预制料件用砂土石料一批,取得增值税专用发票,注明价款100万元,增值税税额3万元。支付相应运费价税合计10.9万元,并取得增值税专用发票。款项已支付。

业务2:当月购进的一栋办公楼,取得增值税专用发票,注明价款400万元,增值税额36万元。款项已支付。

业务3:升级改造某车间,该车间于2008年建成,原值600万元,为该车间安装的自动化操作系统不含税价值为250万元,已取得增值税专用发票。从上月购进的已经抵扣进项税额的原材料中领取一批建材,不含税价值100万元。

业务4:本月购买办公用品等,取得增值税专用发票,注明价款30000元,增值税税额3900元;支付水费,取得增值税专用发票,注明价款5000元,增值税税额150元;支付电费,取得增值税专用发票,注明价款4000元,增值税税额520元。购买劳保用品手套工作服等支付价税合计23200元,取得增值税普通发票。

业务5:本月销售建材取得不含税收入1000万元,开具增值税专用发票。款项已经收到。

业务6:7月2日,销售一批瓷砖并负责运输,瓷砖不含税价款100万元,开具增值税专用发票,销售瓷砖的同时收取运输费用价税合计11.3万元,开具本企业自制收据。

业务7:7月6日,预收款方式销售建材一批,不含税价值800万元,合同约定,7月10日预收货款200万元,11月30号交货并付清余款,相应款项已经收到。

业务8:7月10日,分期收款销售一批建材1000吨,不含税价值500万元,合同约定分两次支付货款:7月31日支付价税合计金额226万元,8月31日支付剩余的价税合计金额339万元,当月发出建材400吨。截止7月31日,甲企业仅收到货款含税金额150万元,该企业尚未开具发票。

业务9:处置位于外市的厂房一处,该厂房于2010年购置,购置原价200万元,出售取得含税价款515万元,企业选择简易计税办法,开具增值税专用发票。

业务10:以一批建材偿还以前欠乙公司的货款200万元,该批建材市场不含税公允价值为160万元,成本为130万元,并开具增值税专用发票,双方约定,所欠货款余款不再支付。

业务11:将本单位外市闲置的一栋办公楼出租,每月不含增值税租金100000元,租期3年,一次性收取2019年8月至12月的租金。对于该项出租行为,采用一般计税方法。收取租金时开具了增值税专用发票。

业务12:本月缴纳当年度防伪税控系统技术服务费400元,取得增值税普通发票。

业务13:处置一批2008年购置的旧设备,取得含税收入10.3万元,开具增值税普通发票,企业采用简易办法计税。

假设:所有增值税专用发票均在本月通过认证。

<1>、做出甲企业每笔业务的分录

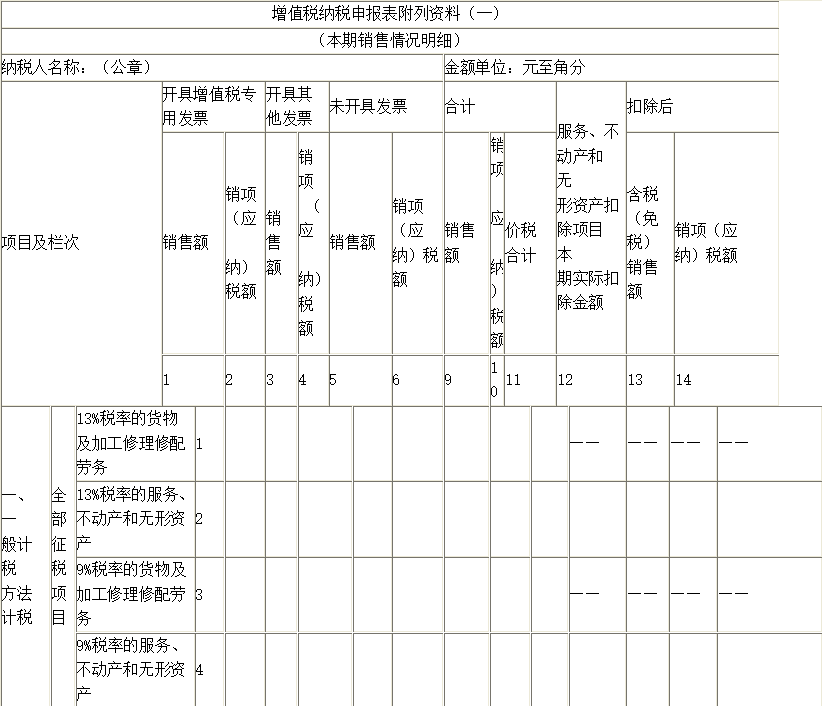

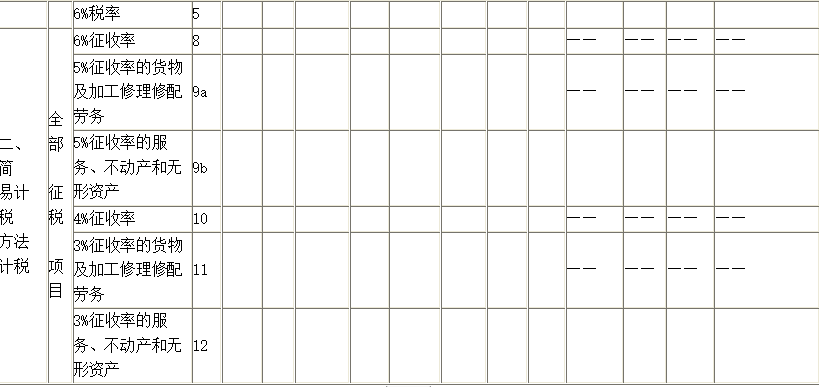

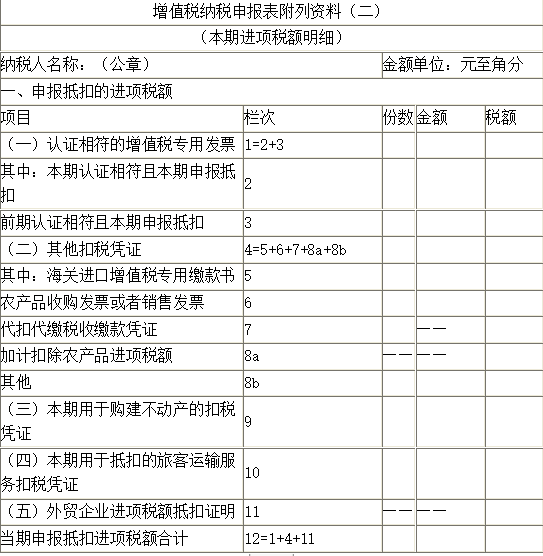

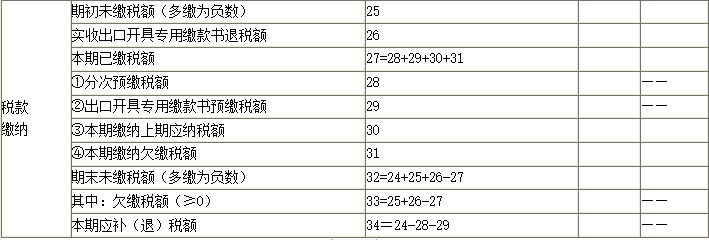

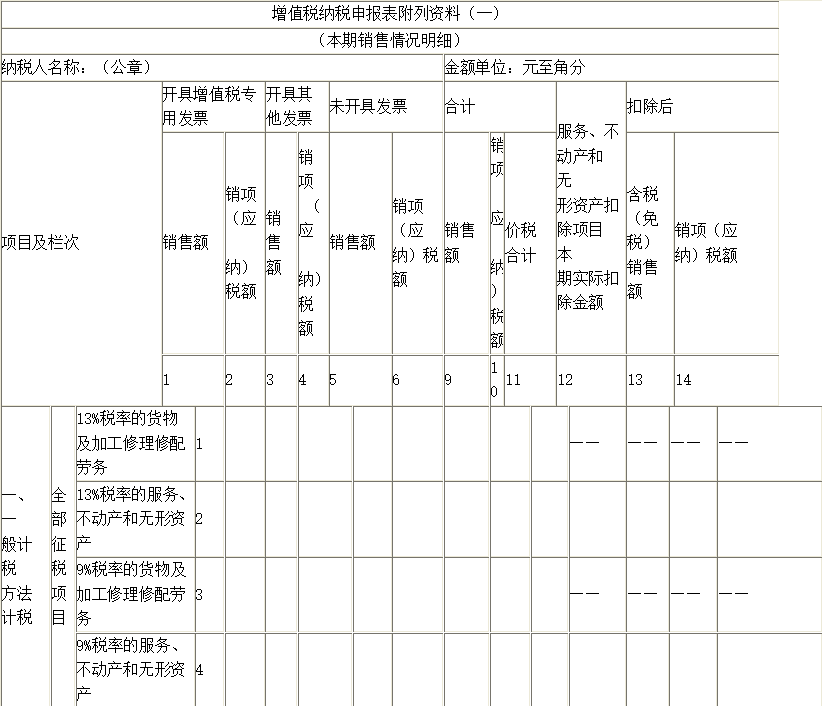

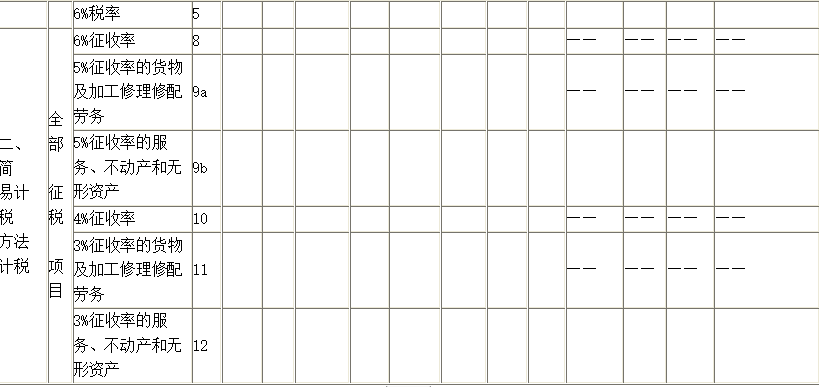

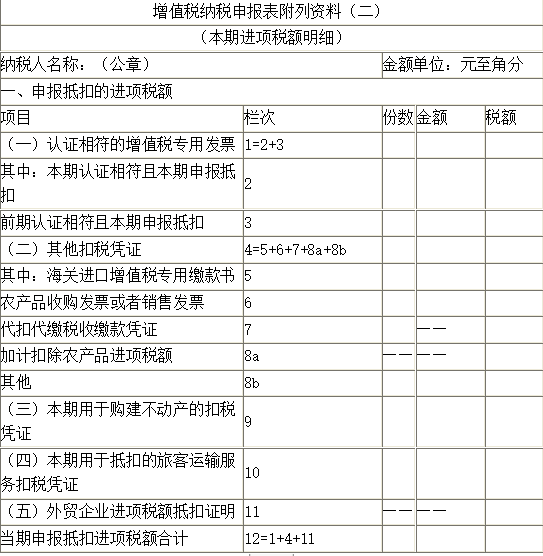

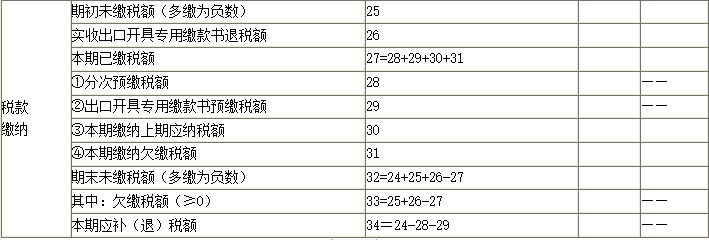

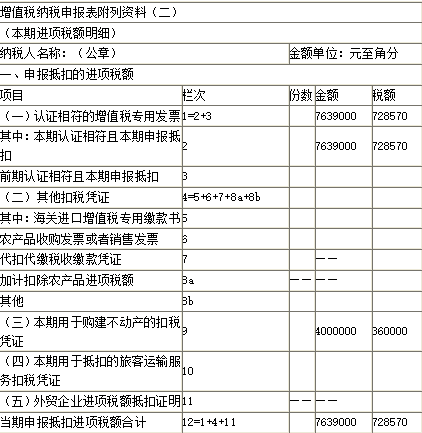

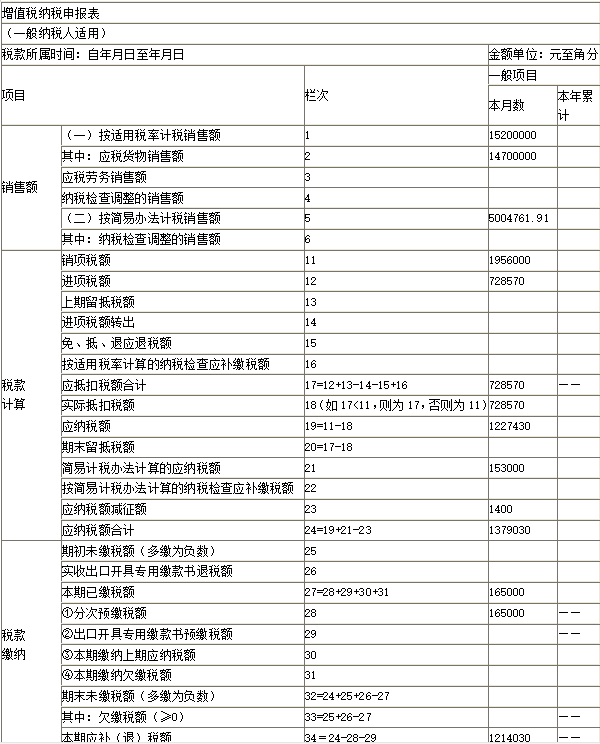

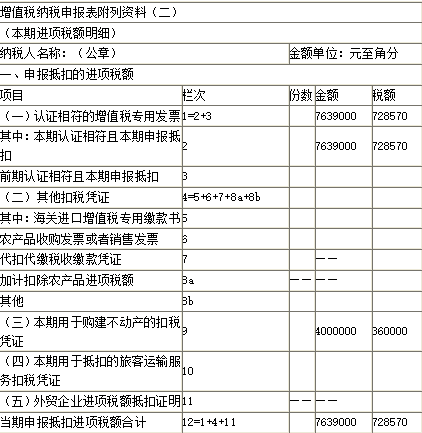

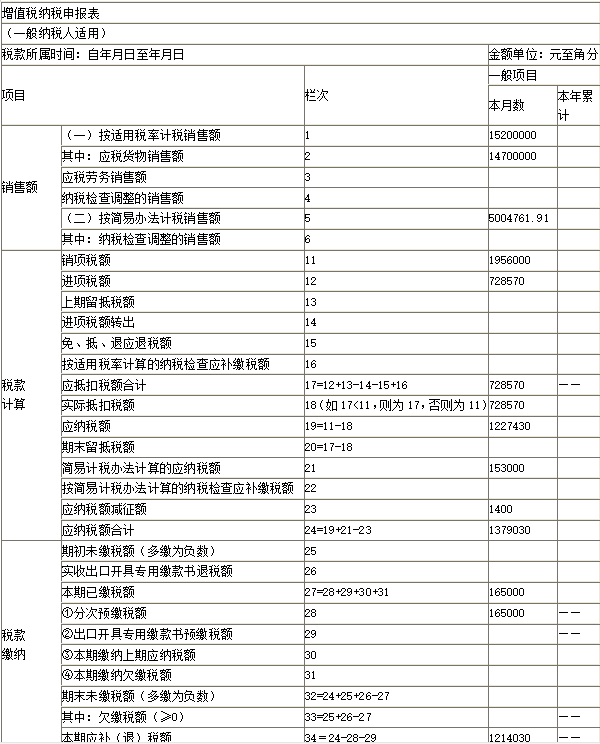

<2>、填写《增值税纳税申报表》及相应的附列资料。

业务1:购进生产预制料件用砂土石料一批,取得增值税专用发票,注明价款100万元,增值税税额3万元。支付相应运费价税合计10.9万元,并取得增值税专用发票。款项已支付。

业务2:当月购进的一栋办公楼,取得增值税专用发票,注明价款400万元,增值税额36万元。款项已支付。

业务3:升级改造某车间,该车间于2008年建成,原值600万元,为该车间安装的自动化操作系统不含税价值为250万元,已取得增值税专用发票。从上月购进的已经抵扣进项税额的原材料中领取一批建材,不含税价值100万元。

业务4:本月购买办公用品等,取得增值税专用发票,注明价款30000元,增值税税额3900元;支付水费,取得增值税专用发票,注明价款5000元,增值税税额150元;支付电费,取得增值税专用发票,注明价款4000元,增值税税额520元。购买劳保用品手套工作服等支付价税合计23200元,取得增值税普通发票。

业务5:本月销售建材取得不含税收入1000万元,开具增值税专用发票。款项已经收到。

业务6:7月2日,销售一批瓷砖并负责运输,瓷砖不含税价款100万元,开具增值税专用发票,销售瓷砖的同时收取运输费用价税合计11.3万元,开具本企业自制收据。

业务7:7月6日,预收款方式销售建材一批,不含税价值800万元,合同约定,7月10日预收货款200万元,11月30号交货并付清余款,相应款项已经收到。

业务8:7月10日,分期收款销售一批建材1000吨,不含税价值500万元,合同约定分两次支付货款:7月31日支付价税合计金额226万元,8月31日支付剩余的价税合计金额339万元,当月发出建材400吨。截止7月31日,甲企业仅收到货款含税金额150万元,该企业尚未开具发票。

业务9:处置位于外市的厂房一处,该厂房于2010年购置,购置原价200万元,出售取得含税价款515万元,企业选择简易计税办法,开具增值税专用发票。

业务10:以一批建材偿还以前欠乙公司的货款200万元,该批建材市场不含税公允价值为160万元,成本为130万元,并开具增值税专用发票,双方约定,所欠货款余款不再支付。

业务11:将本单位外市闲置的一栋办公楼出租,每月不含增值税租金100000元,租期3年,一次性收取2019年8月至12月的租金。对于该项出租行为,采用一般计税方法。收取租金时开具了增值税专用发票。

业务12:本月缴纳当年度防伪税控系统技术服务费400元,取得增值税普通发票。

业务13:处置一批2008年购置的旧设备,取得含税收入10.3万元,开具增值税普通发票,企业采用简易办法计税。

假设:所有增值税专用发票均在本月通过认证。

<1>、做出甲企业每笔业务的分录

<2>、填写《增值税纳税申报表》及相应的附列资料。

答案:

解析:

业务1:

借:原材料 1100000

应交税费——应交增值税(进项税额) 39000

贷:银行存款 1139000

【提示】原材料成本=1000000+109000÷1.09=1100000(元)

应交税费——应交增值税(进项税额)=30000+109000÷1.09×9%=39000(元)

业务2:

借:固定资产 4000000

应交税费——应交增值税(进项税额) 360000

贷:银行存款 4360000

【提示】自2019年4月1日起,纳税人取得不动产或者不动产在建工程的进项税额不再分2年抵扣。

业务3:

借:在建工程 3500000

应交税费——应交增值税(进项税额) 325000

贷:原材料 1000000

银行存款 2825000

【提示】自2019年4月1日起,纳税人取得不动产或者不动产在建工程的进项税额不再分2年抵扣。

(1)在建工程改造,购进250+领用100=350(万元),

(2)当期购进自动化操作系统,进项税总额=250×13%=32.5(万元),

业务4:

借:管理费用 62200

应交税费——应交增值税(进项税额) 4570

贷:银行存款 66770

【提示】本月购入办公用品价=30000+5000+4000+23200=62200(元)

本月购入办公用品税额=3900+150+520=4570(元)

业务5:

借:银行存款 11300000

贷:主营业务收入 10000000

应交税费——应交增值税(销项税额) 1300000

业务6:

借:银行存款 1243000

贷:主营业务收入 1100000

应交税费——应交增值税(销项税额) 143000

【提示】主营业务收入=(100+11.3÷1.13)×10000=1100000(元)

销项税额=100×13%×10000+11.3÷1.13×13%×10000=143000(元)

注意:此处运输费用,应作为价外费用处理。

业务7:

借:银行存款 2000000

贷:预收账款 2000000

预收款方式销售货物,于货物发出时发生纳税义务。

业务8:

借:银行存款 1500000

应收账款 760000

贷:主营业务收入 2000000

应交税费——应交增值税(销项税额) 260000

【提示】采用赊销和分期收款方式销售货物,纳税义务发生时间为合同约定的收款日期的当天。本题合同约定7月31日收款226万元(价200+税26),尽管实际只收到150万元,但仍要按照226万元(含税)金额计征增值税。

业务9:

借:银行存款 5150000

贷:固定资产清理 5000000

应交税费——简易计税 150000

在外市预缴增值税:

借:应交税费——简易计税 150000

贷:银行存款 150000

【提示】简易计税=(5150000-2000000)÷1.05×5%=150000(元)

业务10:

借:应付账款 2000000

贷:主营业务收入 1600000

应交税费——应交增值税(销项税额) 208000

营业外收入 192000

结转成本:

借:主营业务成本 1300000

贷:库存商品 1300000

业务11:

增值税=100000×5×9%=45000(元)

借:银行存款 545000

贷:预收账款 500000

应交税费——应交增值税(销项税额) 45000

在办公楼所在地应预缴增值税:100000×5×3%=15000(元)

借:应交税费——预交增值税 15000

贷:银行存款 15000

【提示】不动产所在地与机构所在地不在同一县(市、区)的,纳税人应按照3%的预征率向不动产所在地主管税务机关预缴税款,向机构所在地主管税务机关申报纳税。

业务12:

借:管理费用 400

贷:银行存款 400

借:应交税费——应交增值税(减免税款) 400

贷:管理费用 400

业务13:

借:银行存款 103000

贷:固定资产清理 101000

应交税费——简易计税 2000

期末计算应纳税额:

“应交增值税”明细期末余额=销项税额-(进项税额-进项税额转出)-减免税款

=(1300000+143000+260000+208000+45000)-(39000+360000+325000+4570)-400

=1956000-728570-400

=1227030(元)

备注:上述数据与填表相关。

期末结转:

借:应交税费——应交增值税(转出未交增值税) 1227030

贷:应交税费——未交增值税 1227030

借:应交税费——未交增值税 15000

贷:应交税费——预交增值税 15000

次月,缴纳一般计税税款的分录:

借:应交税费——未交增值税 1212030

贷:银行存款 1212030

简易计税余额=简易计税应纳税额-预缴税款=150000-150000+2000=2000(元)

次月,缴纳简易计税税款的分录

借:应交税费——简易计税 2000

贷:银行存款 2000

【提示】第1栏对应的是如下的业务:

1260万元=1000(业务5)+100(业务6)+160(业务10)

210万元=10(业务6)+200(业务8)

第4栏对应业务11出租外市办公楼租金50万元

第9b栏对应业务9处置外市厂房,含税价款515万元,购置原价200万元,简易计税,差额纳税。

第11栏对应业务13处置旧设备10万元

【提示】7639000=1000000(业务1)+100000(业务1)+4000000(业务2)+2500000(业务3)+30000(业务4)+5000(业务4)+4000(业务4)

728570=30000(业务1)+9000(业务1)+360000(业务2)+325000(业务3)+3900(业务4)+150(业务4)+520(业务4)

【提示】1470(万元)=1000(业务5)+100(业务6)+10(业务6)+200(业务8)+160(业务10)

1520(万元)=1000(业务5)+100(业务6)+10(业务6)+200(业务8)+160(业务10)+50(业务11)

5004761.91(元)=515÷1.05×10000(业务9)+10.3÷1.03×10000(业务13)

1956000(元)=1300000(业务5)+143000(业务6)+260000(业务8)+208000(业务10)+45000(业务11)

728570(元)=39000(业务1)+360000(业务2)+325000(业务3)+4570(业务4)

153000(元)=150000(业务9)+103000÷(1+3%)×3%(业务13)

1400(元)=400(业务12)+103000÷(1+3%)×1%(业务13)

165000(元)=150000(业务9)+15000(业务11)

借:原材料 1100000

应交税费——应交增值税(进项税额) 39000

贷:银行存款 1139000

【提示】原材料成本=1000000+109000÷1.09=1100000(元)

应交税费——应交增值税(进项税额)=30000+109000÷1.09×9%=39000(元)

业务2:

借:固定资产 4000000

应交税费——应交增值税(进项税额) 360000

贷:银行存款 4360000

【提示】自2019年4月1日起,纳税人取得不动产或者不动产在建工程的进项税额不再分2年抵扣。

业务3:

借:在建工程 3500000

应交税费——应交增值税(进项税额) 325000

贷:原材料 1000000

银行存款 2825000

【提示】自2019年4月1日起,纳税人取得不动产或者不动产在建工程的进项税额不再分2年抵扣。

(1)在建工程改造,购进250+领用100=350(万元),

(2)当期购进自动化操作系统,进项税总额=250×13%=32.5(万元),

业务4:

借:管理费用 62200

应交税费——应交增值税(进项税额) 4570

贷:银行存款 66770

【提示】本月购入办公用品价=30000+5000+4000+23200=62200(元)

本月购入办公用品税额=3900+150+520=4570(元)

业务5:

借:银行存款 11300000

贷:主营业务收入 10000000

应交税费——应交增值税(销项税额) 1300000

业务6:

借:银行存款 1243000

贷:主营业务收入 1100000

应交税费——应交增值税(销项税额) 143000

【提示】主营业务收入=(100+11.3÷1.13)×10000=1100000(元)

销项税额=100×13%×10000+11.3÷1.13×13%×10000=143000(元)

注意:此处运输费用,应作为价外费用处理。

业务7:

借:银行存款 2000000

贷:预收账款 2000000

预收款方式销售货物,于货物发出时发生纳税义务。

业务8:

借:银行存款 1500000

应收账款 760000

贷:主营业务收入 2000000

应交税费——应交增值税(销项税额) 260000

【提示】采用赊销和分期收款方式销售货物,纳税义务发生时间为合同约定的收款日期的当天。本题合同约定7月31日收款226万元(价200+税26),尽管实际只收到150万元,但仍要按照226万元(含税)金额计征增值税。

业务9:

借:银行存款 5150000

贷:固定资产清理 5000000

应交税费——简易计税 150000

在外市预缴增值税:

借:应交税费——简易计税 150000

贷:银行存款 150000

【提示】简易计税=(5150000-2000000)÷1.05×5%=150000(元)

业务10:

借:应付账款 2000000

贷:主营业务收入 1600000

应交税费——应交增值税(销项税额) 208000

营业外收入 192000

结转成本:

借:主营业务成本 1300000

贷:库存商品 1300000

业务11:

增值税=100000×5×9%=45000(元)

借:银行存款 545000

贷:预收账款 500000

应交税费——应交增值税(销项税额) 45000

在办公楼所在地应预缴增值税:100000×5×3%=15000(元)

借:应交税费——预交增值税 15000

贷:银行存款 15000

【提示】不动产所在地与机构所在地不在同一县(市、区)的,纳税人应按照3%的预征率向不动产所在地主管税务机关预缴税款,向机构所在地主管税务机关申报纳税。

业务12:

借:管理费用 400

贷:银行存款 400

借:应交税费——应交增值税(减免税款) 400

贷:管理费用 400

业务13:

借:银行存款 103000

贷:固定资产清理 101000

应交税费——简易计税 2000

期末计算应纳税额:

“应交增值税”明细期末余额=销项税额-(进项税额-进项税额转出)-减免税款

=(1300000+143000+260000+208000+45000)-(39000+360000+325000+4570)-400

=1956000-728570-400

=1227030(元)

备注:上述数据与填表相关。

期末结转:

借:应交税费——应交增值税(转出未交增值税) 1227030

贷:应交税费——未交增值税 1227030

借:应交税费——未交增值税 15000

贷:应交税费——预交增值税 15000

次月,缴纳一般计税税款的分录:

借:应交税费——未交增值税 1212030

贷:银行存款 1212030

简易计税余额=简易计税应纳税额-预缴税款=150000-150000+2000=2000(元)

次月,缴纳简易计税税款的分录

借:应交税费——简易计税 2000

贷:银行存款 2000

【提示】第1栏对应的是如下的业务:

1260万元=1000(业务5)+100(业务6)+160(业务10)

210万元=10(业务6)+200(业务8)

第4栏对应业务11出租外市办公楼租金50万元

第9b栏对应业务9处置外市厂房,含税价款515万元,购置原价200万元,简易计税,差额纳税。

第11栏对应业务13处置旧设备10万元

【提示】7639000=1000000(业务1)+100000(业务1)+4000000(业务2)+2500000(业务3)+30000(业务4)+5000(业务4)+4000(业务4)

728570=30000(业务1)+9000(业务1)+360000(业务2)+325000(业务3)+3900(业务4)+150(业务4)+520(业务4)

【提示】1470(万元)=1000(业务5)+100(业务6)+10(业务6)+200(业务8)+160(业务10)

1520(万元)=1000(业务5)+100(业务6)+10(业务6)+200(业务8)+160(业务10)+50(业务11)

5004761.91(元)=515÷1.05×10000(业务9)+10.3÷1.03×10000(业务13)

1956000(元)=1300000(业务5)+143000(业务6)+260000(业务8)+208000(业务10)+45000(业务11)

728570(元)=39000(业务1)+360000(业务2)+325000(业务3)+4570(业务4)

153000(元)=150000(业务9)+103000÷(1+3%)×3%(业务13)

1400(元)=400(业务12)+103000÷(1+3%)×1%(业务13)

165000(元)=150000(业务9)+15000(业务11)

根据行政诉讼法律制度的规定,下列关于行政诉讼证据和举证的说法中,正确的有( )。

A.被告认为原告的起诉超过期限的,应由被告就此举证

B.人民法院保全证据时,必须要求当事人或者其诉讼代理人到场

C.被告因不可抗力不能在规定期限内提供证据的,应当依法申请延期提供证据

D.被告经合法传唤无正当理由拒不到庭而需要依法缺席判决的,其提供的证据可以作为定案的依据

E.原告确有证据证明被告持有的证据对原告有利,被告无正当事由拒不提供的,可以推定原告的主张成立

B.人民法院保全证据时,必须要求当事人或者其诉讼代理人到场

C.被告因不可抗力不能在规定期限内提供证据的,应当依法申请延期提供证据

D.被告经合法传唤无正当理由拒不到庭而需要依法缺席判决的,其提供的证据可以作为定案的依据

E.原告确有证据证明被告持有的证据对原告有利,被告无正当事由拒不提供的,可以推定原告的主张成立

答案:A,C,E

解析:

本题考核行政诉讼证据和举证。(1)选项A:公民、法人或者其他组织向人民法院起诉时,应当提供其符合法定条件的相应的证据材料,但被告认为原告起诉超过起诉期限的除外(此时由被告举证);(2)选项B:人民法院保全证据时,“可以”(而非应当)要求当事人或者其诉讼代理人到场;(3)选项C:被告“因不可抗力或者客观上不能控制的其他正当事由”,不能在规定期限内提供证据的,应当在收到起诉状副本之日起15日内向人民法院提出延期提供证据的书面申请;(4)选项D:经合法传唤,因被告无正当理由拒不到庭而需要依法缺席判决的,被告提供的证据不能作为定案的依据,但当事人在庭审前交换证据中没有争议的证据除外;(5)选项E:原告确有证据证明被告持有的证据对原告有利,被告无正当事由拒不提供的,可以推定原告的主张成立。

下列关于涉税鉴证业务基本流程的说法正确的有( )。

A.涉税鉴证业务计划确定后,鉴证人可以视情况变化对业务计划作相应的调整

B.证据种类包括书证、物证、视听资料、电子数据、证人证言、当事人的陈述、鉴定意见、勘验笔录、现场笔录

C.鉴证评价应排除合理怀疑

D.鉴证人应对开展的涉税鉴证业务逐笔登记台账

E.涉税鉴证业务报告应由一位具有涉税鉴证业务资质的涉税服务人员签字

B.证据种类包括书证、物证、视听资料、电子数据、证人证言、当事人的陈述、鉴定意见、勘验笔录、现场笔录

C.鉴证评价应排除合理怀疑

D.鉴证人应对开展的涉税鉴证业务逐笔登记台账

E.涉税鉴证业务报告应由一位具有涉税鉴证业务资质的涉税服务人员签字

答案:A,B,C,D

解析:

选项E,涉税鉴证业务报告应由两个以上具有涉税鉴证业务资质的涉税服务人员签字。

在承揽合同履行过程中,承揽人构成违约的行为是( )。

A.承揽人发现定作人提供的图纸短缺,立即停止工作并通知定作人,导致未能如期完成工作

B.承揽人因定作人提供的材料不合格而通知定作人更换材料,因此导致工作延误

C.承揽人未征得定作人同意将其承揽的工作转交给第三人完成

D.承揽人因定作人未按期支付报酬而拒绝交付工作成果

B.承揽人因定作人提供的材料不合格而通知定作人更换材料,因此导致工作延误

C.承揽人未征得定作人同意将其承揽的工作转交给第三人完成

D.承揽人因定作人未按期支付报酬而拒绝交付工作成果

答案:C

解析:

本题考核承揽合同。(1)承揽人发现定作人提供的图纸或者技术要求不合理的,应当及时通知定作人。因定作人怠于答复等原因造成承揽人损失的,应当赔偿损失。A不构成违约行为。(2)承揽人对定作人提供的材料,应当及时检验,发现不符合约定时,应当及时通知定作人更换、补齐或者采取其他补救措施。B不构成违约行为。(3)承揽人将其承揽的主要工作交由第三人完成的,应当就该第三人完成的工作成果向定作人负责;未经定作人同意的,定作人也可以解除合同。C构成违约行为。(4)定作人未向承揽人支付报酬或者材料费等价款的,承揽人对完成的工作成果享有留置权,但当事人另有约定的除外。D不构成违约行为。

声明:本文内容由互联网用户自发贡献自行上传,本网站不拥有所有权,未作人工编辑处理,也不承担相关法律责任。如果您发现有涉嫌版权的内容,欢迎发送邮件至:contact@51tk.com 进行举报,并提供相关证据,工作人员会在5个工作日内联系你,一经查实,本站将立刻删除涉嫌侵权内容。

- 2021-06-03

- 2021-02-04

- 2021-12-13

- 2021-01-31

- 2021-11-06

- 2021-01-07

- 2021-12-19

- 2021-12-18

- 2021-12-31

- 2021-03-05

- 2021-01-31

- 2021-06-24

- 2021-12-14

- 2021-02-03

- 2021-12-18

- 2021-12-26

- 2021-03-06

- 2021-04-15

- 2021-12-31

- 2021-11-24

- 2021-02-11

- 2021-02-26

- 2021-11-29

- 2021-12-23

- 2021-03-05

- 2021-12-25

- 2021-02-05

- 2021-02-04

- 2021-12-21

- 2021-01-10