2021年税务师职业资格考试《税务服务实务》历年真题(2021-08-08)

发布时间:2021-08-08

2021年税务师职业资格考试《税务服务实务》考试共37题,分为单选题和多选题和简答题和综合题(主观)。小编为您整理历年真题10道,附答案解析,供您考前自测提升!

1、2020年1月税务师在对某企业2019年企业所得税汇算清缴进行预审时发现企业将专项工程耗用材料列入“管理费用”科目,金额100000元,企业账务处理为:借:管理费用100000 贷:原材料100000该企业按月结算利润且2019年度决算报表尚未编制完成。其正确的调账分录是()。【单选题】

A.借:在建工程100000贷:管理费用100000

B.借:在建工程10000贷:本年利润100000

C.借:在建工程10000贷:原材料100000

D.借:在建工程100000贷:以前年度损益调整100000

正确答案:B

答案解析:对上一年度错账且对上年度税收发生影响的,如果在上一年度决算报表编制前发现的,可直接调整上年度账项,对于影响利润的错账须一并调整本年利润科目核算的内容。

2、因纳税人计算错误导致少缴纳税款的,税务机关可以在()年内追征税款。【单选题】

A.5

B.1

C.2

D.3

正确答案:D

答案解析:因纳税人、扣缴义务人计算错误等失误,未缴或者少缴税款的,税务机关在3年内可以追征税款、滞纳金;有特殊情况的,追征期可以延长到5年。

3、下列各项中,不能从事涉税鉴证业务的是()。【单选题】

A.律师事务所

B.会计师事务所

C.税务师事务所

D.咨询公司

正确答案:D

答案解析:涉税鉴证业务是指税务师事务所、会计师事务所、律师事务所接受行政机关、纳税人、扣缴义务人委托,按照法律法规以及依据法律、法规制定的相关规定要求,指派本机构税务师、注册会计师、律师,对被鉴证方纳税人涉税事项真实性和合法性进行鉴定和说明,并出具书面专业意见。咨询公司不能从事涉税鉴证业务。

4、纳税人自开立基本存款账户或者其他存款账户之日起()日内,向税务机关报告全部账号。 【单选题】

A.30

B.10

C.45

D.15

正确答案:D

答案解析:自开立基本存款账户或者其他存款账户之日起15日内,向纳税人的主管税务机关书面报告全部账号。

5、小规模纳税人应缴纳的增值税,通过应交税费()科目核算。【单选题】

A.预交增值税

B.应交增值税

C.简易计税

D.未交增税

正确答案:B

答案解析:小规模纳税人缴纳增值税通过“应交税费-应交增值税”科目核算;选项ACD,为一般纳税人核算增值税时涉及的相关科目。

6、税务机关对单价不超过()元生活必需品不采取税收保全和强制执行措施。【单选题】

A.10000

B.6000

C.8000

D.5000

正确答案:D

答案解析:不在税收保全及强制执行措施范围之内的有:个人及其所扶养家属维持生活必需的住房和用品;单价在5000元以下的其他生活用品。

7、下列专项附加扣除中,只能在年度汇算清缴时扣除的是()。【单选题】

A.子女教育

B.大病医疗

C.赡养老人

D.住房贷款利息

正确答案:B

答案解析:六项专项附加扣除中,除大病医疗以外,其他专项附加扣除可由纳税人选择在预扣预缴税款时进行扣除。大病医疗只能在汇算清缴时扣除。

8、应借记资产成本而非税金及附加科目的税种是()。【单选题】

A.房产税

B.城镇土地使用税

C.车船税

D.车辆购置税

正确答案:D

答案解析:选项ABC,企业按规定计算应缴的房产税、城镇土地使用税、车船税,借记“税金及附加”科目。

9、下列不属于税务师执业原则的是()。【单选题】

A.依法涉税专业服务原则

B.公益性原则

C.独立公正原则

D.自愿委托原则

正确答案:B

答案解析:税务师从事涉税专业服务活动必须遵循自愿委托原则、依法涉税专业服务原则、独立公正原则、维护国家利益和保护委托人合法权益原则。

10、关于消费税的说法,正确的是()。【单选题】

A.自产自用的应税消费品用于连续生产应税消费品的,于领用时纳税

B.委托方收回委托加工的已税消费品,以不高于受托方的计税价格出售的,不再缴纳消费税

C.纳税人将不同税率的应税消费品组成成套消费品销售的,应当分别核算,分别适用税率

D.纳税人兼营不同税率的应税消费品,从高适用税率计算消费税

正确答案:B

答案解析:选项A:自产自用的应税消费品用于连生产应税消费品的,不纳税;用于其他方面的,于移送使用时缴纳消费税。选项C:将适用不同税率的应税消费品组成成套消费品销售的,从高适用税率。选项D:纳税人兼营不同税率的应税消费品未分别核算销售额、销售数量的,从高适用税率。

下面小编为大家准备了 税务师职业资格 的相关考题,供大家学习参考。

(1)2018年2月1日,长江公司以银行存款购入甲公司发行在外的普通股15万股,每股3.2美元,另支付手续费0.8万美元,将其划分为以公允价值计量且其变动计入当期损益的金融资产。3月20日,甲公司宣告分配现金股利,每股0.2美元。5月1日实际收到现金股利。6月30日,甲公司普通股的公允价值为每股2.9美元。

(2)2018年5月1日,长江公司购入乙公司发行在外的普通股40万股,每股6美元,将其指定为以公允价值计量且其变动计入其他综合收益的非交易性权益工具投资。10月12日,乙公司宣告每10股普通股发放股票股利2股。12月31日,乙公司普通股的公允价值为每股6.3美元。

(3)2018年12月31日,长江公司以其持有全部的甲公司普通股换取丙公司30%股权,当日甲公司普通股的公允价值为3.3美元,取得丙公司股权后可以对丙公司施加重大影响,采用权益法核算。当日丙公司可辨认净资产公允价值为1300万元,账面价值为1100万元。差额是如下资产造成:一项固定资产的账面价值为320万元,公允价值为500万元,预计使用年限为5年,预计净残值为0,按直线法计提折旧;X存货的账面价值为100万元,公允价值为120万元。

(4)丙公司2019年实现净利润300万元,计提盈余公积30万元,分配现金股利40万元,可重分类进损益的其他综合收益增加100万元。X存货当年未对外销售。

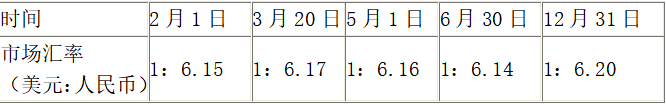

(5)假定长江公司与被投资方的会计政策、会计期间一致,不考虑其他因素的影响。2018年市场汇率情况如下:

<3>、2018年12月31日,长江公司持有的“其他权益工具投资”科目的账面价值为( )万元。

B.1862.78

C.1562.40

D.1552.32

取得时:

借:其他权益工具投资——成本 (40×6×6.16)1478.4

贷:银行存款 1478.4

发放股票股利时,不做账务处理,备查登记增加的股数=40/10×2=8(万股)。

年末:

借:其他权益工具投资——公允价值变动 (1874.88-1478.4)396.48

贷:其他综合收益 396.48

B.能够正确核算经费支出总额,但不能正确核算收入总额和成本费用的非居民企业,按经费支出换算收入核定应纳税所得额

C.非居民企业为中国境内客户提供劳务取得的收入,凡其提供的服务全部发生在中国境内的,应全额在中国境内申报缴纳企业所得税

D.非居民企业在中国境内从事适用不同核定利润率的经营活动,并取得应税所得的,应分别核算并适用相应的利润率计算缴纳企业所得税,凡不能分别核算的,应从高适用利润率

B.282.35

C.197.65

D.0

声明:本文内容由互联网用户自发贡献自行上传,本网站不拥有所有权,未作人工编辑处理,也不承担相关法律责任。如果您发现有涉嫌版权的内容,欢迎发送邮件至:contact@51tk.com 进行举报,并提供相关证据,工作人员会在5个工作日内联系你,一经查实,本站将立刻删除涉嫌侵权内容。

- 2020-03-26

- 2021-10-04

- 2020-12-18

- 2020-02-01

- 2019-12-13

- 2020-01-18

- 2020-11-06

- 2021-03-11

- 2020-05-07

- 2020-11-22

- 2020-07-13

- 2020-11-08

- 2019-12-23

- 2020-01-11

- 2021-03-28

- 2021-08-24

- 2020-02-11

- 2020-02-18

- 2021-02-07

- 2021-08-07

- 2020-08-11

- 2020-09-08

- 2019-12-20

- 2021-08-02

- 2021-05-08

- 2020-03-28

- 2021-05-14

- 2020-10-22

- 2019-10-24

- 2021-01-16