2020年税务师职业资格考试《涉税服务相关法律 》章节练习(2020-05-06)

发布时间:2020-05-06

2020年税务师职业资格考试《涉税服务相关法律 》考试共65题,分为单选题和多选题和客观案例题。小编为您整理第十八章 刑事法律制度5道练习题,附答案解析,供您备考练习。

1、根据《刑法》及有关规定,关于适用缓刑的说法中,正确的有( )。【多选题】

A.被宣告缓刑的犯罪分子,在缓刑考验期内,只要没有再犯新罪的,缓刑考验期满,原判刑罚就不再执行

B.对于被宣告缓刑的犯罪分子,可以同时禁止其从事特定活动,进入特定区域、场所,接触特定的人

C.对于黑社会性质组织的首要分子,不得适用缓刑

D.被宣告缓刑的犯罪分子,在考验期内由公安机关考察,所在单位或者基层组织予以配合

E.缓刑考验期限,从判决确定之日起计算

正确答案:B、C、E

答案解析:本题考核缓刑的适用。被宣告缓刑的犯罪分子,在缓刑考验期内,不但不能有新的犯罪,而且不能被发现其在判决宣告以前还有漏罪。另外还不能严重违反法律、行政法规或者国务院有关部门关于缓刑的监督管理规定,或者违反人民法院判决中的禁止令,否则就要撤销缓刑,执行相应的刑罚。所以选项A错误。对宣告缓刑的犯罪分子,在缓刑考验期限内,依法实行社区矫正,而非由公安机关考察。所以选项D错误。

2、下列选项中,属于犯罪构成必备要件的有( )。【多选题】

A.犯罪主体

B.犯罪客体

C.犯罪目的

D.犯罪动机

E.犯罪地点

正确答案:A、B

答案解析:本题考核犯罪构成要件。犯罪构成必备要件包括犯罪主体、犯罪客体、犯罪主观方面、犯罪客观方面。

3、甲举枪隔着乙的车窗玻璃射击仇人乙,因为没有瞄准,只将乙乘坐的名车毁坏,而乙本人安然无事。根据《刑法》的规定,下列说法正确的有( )。【多选题】

A.甲的行为构成故意杀人未遂

B.甲的行为构成故意杀人中止

C.对乙名车的毁坏,甲的主观状态属于过失

D.对乙名车的毁坏,甲的主观状态属于故意

E.对乙名车的毁坏,属意外事故

正确答案:A、D

答案解析:本题考核犯罪主观方面、犯罪未遂。甲“欲达目的而不能”,属犯罪未遂,而非犯罪中止。所以选项B错误。甲隔着车窗玻璃射乙,显然知道车窗玻璃必然会受到损坏,而放任该种损坏的发生,属于间接故意。所以选项C、E错误。

4、刘某(15岁)因痴迷于网络游戏,经常夜不归宿。父母知道实情后大大缩减了其每月的零用钱,致使其无钱再出入网吧。在网吧老板赵某的唆使下,刘某闯入附近一居民家中行窃。刘某见该居民家中只有其女儿一人在家,遂起歹念,将其强奸,后逃离。对此,下列说法正确的是( )。【单选题】

A.刘某对其行为不负刑事责任

B.对赵某应当以盗窃罪从重处罚

C.对赵某应免予刑事责任

D.对刘某应当从重处罚

正确答案:B

答案解析:本题考核对教唆犯的处罚。刘某应对其强奸行为承担刑事责任。所以选项A错误。赵某教唆不满18周岁的刘某实施盗窃,应当从重处罚。所以选项C错误。刘某未满18周岁,应当从轻或者减轻处罚。所以选项D错误。

5、人民法院根据犯罪情节、人身危险性等情况,可以对被判处死刑缓期执行的( )在作出裁判的同时决定对其限制减刑。【多选题】

A.累犯

B.惯犯

C.杀人犯

D.强奸犯

E.绑架犯

正确答案:A、D、E

答案解析:本题考核限制减刑的适用。对被判处死刑缓期执行的累犯以及因故意杀人、强奸、抢劫、绑架、放火、爆炸、投放危险物质或者有组织的暴力性犯罪被判处死刑缓期执行的犯罪分子,人民法院根据犯罪情节、人身危险性等情况可以同时决定对其限制减刑。惯犯不在限制减刑的适用范围内。所以选项B错误。杀人分故意杀人和过失致人死亡两种,故意杀人属于限制减刑的适用范围,而过失致人死亡则不在限制减刑的适用范围内。所以选项C错误。

下面小编为大家准备了 税务师职业资格 的相关考题,供大家学习参考。

借:在途物资 1000

应交税费——应交增值税(进项税额) 130

贷:银行存款 1130

② 入库时

借:库存商品 1500(含增值税的零售价)

贷:在途物资 1000

商品进销差价 500

1.企业所得税法和条例规定的小型微利企业的条件是什么?

2.作为新办企业,能否在预缴时享受小型微利企业的优惠政策?如果可以,在汇算清缴时超过规定标准、不符合小型微利企业条件时,应如何处理?

3.小型微利企业享受优惠政策应经税务机关审批还是报税务机关备案?如何履行手续?

1.所称小型微利企业,是指从事国家非限制和禁止行业,并符合下列条件的企业:

(1)工业企业,年度应纳税所得额不超过50万元,从业人数不超过100人,资产总额不超过3000万元;

(2)其他企业,年度应纳税所得额不超过50万元,从业人数不超过80人,资产总额不超过1000万元。

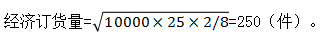

B.250

C.280

D.300

客房重新装修更换新的设施,将客房中原有300台电视机以价税合计金额160000元出售,开具增值税普通发票,该批电视机为2008年6月购进。

要求:请计算该业务应缴纳的增值税额。

声明:本文内容由互联网用户自发贡献自行上传,本网站不拥有所有权,未作人工编辑处理,也不承担相关法律责任。如果您发现有涉嫌版权的内容,欢迎发送邮件至:contact@51tk.com 进行举报,并提供相关证据,工作人员会在5个工作日内联系你,一经查实,本站将立刻删除涉嫌侵权内容。

- 2020-01-20

- 2020-06-26

- 2020-03-27

- 2020-10-01

- 2021-01-27

- 2020-08-13

- 2021-01-19

- 2019-11-29

- 2021-02-13

- 2020-07-11

- 2020-04-29

- 2019-11-02

- 2020-08-10

- 2020-03-05

- 2020-02-13

- 2020-10-09

- 2020-03-24

- 2021-01-18

- 2020-03-04

- 2020-07-30

- 2020-11-11

- 2020-06-01

- 2021-07-26

- 2020-07-28

- 2020-12-09

- 2020-03-30

- 2021-01-01

- 2020-08-22

- 2021-02-03

- 2021-01-17