如何正确备考高级会计师考试?请看这里!

发布时间:2020-02-08

如何正确备考高级会计师考试?不知道的小伙伴快跟着51题库考试学习网一起来了解一下吧!

2020年高级会计师考试报名时间3月10日起,考试时间为9月6日,2020年高会报名即将开始,如何正确备考高级会计师考试?

1、高级会计师实行无纸化开卷考试,考试内容繁多!

高级会计师考试科目为《高级会计实务》,题型为案例分析题,共九道题,第8、9题为选做题,分值共100分。

《高级会计实务》考试大纲要求:具备高级会计专业技术资格的人员,能够熟练掌握企业战略和财务战略、企业投资融资决策与集团资金管理、企业全面预算管理、企业绩效评价、企业风险管理和内部控制、企业成本管理、企业并购及合并会计处理、股权激励、套期保值、金融工具的确认、计量和转移、行政事业单位预算管理、会计处理与内部控制等方面的知识,并灵活运用于实践。

《高级会计实务》这门课程涉及财务、内控和会计内容,知识范畴比较广。教材中繁琐的内容介绍、复杂的模型以及相对综合的知识介绍成为学习的主要障碍。考试时需要结合对知识的理解、凭借对案例资料的分析,利用所学的内容结合案例实际对题目进行解答,所以一个正确合理的学习方法对本科目的学习非常重要。只要我们能够运用有效的学习方法全面深入掌握教材内容,通过反复练习不断提高应试水平,明确方向、把握规律,备考应该不是难事。

2、高级会计实务全书框架:

3、如何备考?

以上就是51题库考试学习网带给大家的内容,如果遇到其他不能解决的问题,请及时反馈给51题库考试学习网,我们会尽快帮你解答。

下面小编为大家准备了 高级会计师 的相关考题,供大家学习参考。

1.并购及融资预案

(1)并购计划

B公司全部股份l亿股均为流通股。A公司预计在2005年一季度以平均每股l2元的价格收购B公司全部股份,另支付律师费、顾问费等并购费用0.2亿元,B公司被并购后将成为A公司的全资子公司。A公司预计2005年需要再投资7.8亿元对其设备进行改造,2007年底完成。

(2)融资计划

A公司并购及并购后所需投资总额为20亿元,有甲、乙、丙三个融资方案:

甲方案:向银行借入20亿元贷款,年利率5%,贷款期限为1年,贷款期满后可根据情况申请贷款展期。

乙方案:按照每股5元价格配发普通股4亿股,筹集20亿元。

丙方案:按照面值发行3年期可转换公司债券20亿元(共200万张,每张面值1 000元),票面利率为2.5%,每年年末付息。预计在2008年初按照每张债券转换为200股的比例全部转换为A公司的普通股。

2.其他相关资料

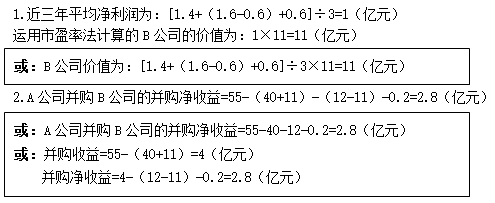

(1)B公司在2002年、2003年和2004年的净利润分别为l.4亿元、1.6亿元和0.6亿元。其中2003年净利润中包括处置闲置设备的净收益0.6亿元。B公司所在行业比较合理的市盈率指标为11。经评估确认,A公司并购B公司后的公司总价值将达55亿元。并购B公司前,A公司价值为40亿元,发行在外的普通股股数为6亿股。

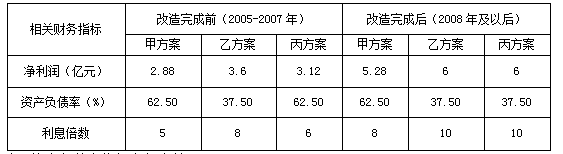

(2)A公司并购B公司后各年相关财务指标预测值如下:

注:资产负债率指标为年末数。

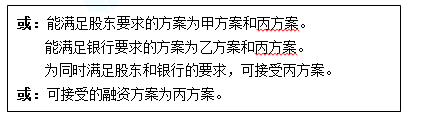

(3)贷款银行要求A公司并购B公司后,A公司必须满足资产负债率≤65%、利息倍数≥5.5的条件。

(4)在A公司特别股东大会上,绝大多数股东支持并购B公司,但要求管理层从财务分析角度对并购的合理性进行论证,确保并购后A公司每股收益不低于0.45元。

要求:

1.根据B公司近三年盈利的算术平均数,运用市盈率法计算B公司的价值。

2.计算A公司并购B公司的并购净收益,并从财务角度分析该项并购的可行性。

3.计算A公司并购B公司后的下列每股收益指标:

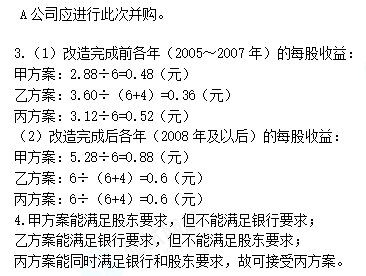

(1)甲、乙、丙三个融资方案在改造完成前(2005~2007年)各年的每股收益(元);

(2)甲、乙、丙三个融资方案在改造完成后(2008年及以后)的每股收益(元)。

4.分析甲、乙、丙三个融资方案对贷款银行和股东条件的满足程度,并指明贷款银行和股东均可接受的融资方案。

1.配股。假定以2018年12月31日为配股除权登记日,拟每10股配2股,配股价格为2018年年末前20个交易日公司股票价格均价的85%。

2.定向增发新股。假定以2018年12月31日为定价基准日,增发相关内容如下:

(1)向包括现有股东和关联方共计15名投资人定向增发普通股。

(2)发行价格8元/股。

(3)要求发行12个月内各位股东不得转让,12个月以后方可进行交易。

(4)该定向增发符合国家产业政策。

要求:

1.假设公司选择通过配股筹集权益资金,计算配股除权价格及配股权价值。

2.假设公司选择通过定向增发筹集权益资金,请你判断定向增发的相关内容是否恰当,如不恰当,请说明理由。

配股权价值=(9.75-10×85%)/5=0.25(元)

2.(1)内容(1)不恰当。

理由:定向增发的发行对象要求不超过10名,且须符合股东大会决议设定的相关条件。

(2)内容(2)不恰当。

理由:发行价格不低于定价基准日前20个交易日公司股票价格均价的90%,即不低于10×90%=9(元/股),所以发行价格定于8元/股不恰当。

(3)内容(3)不恰当。

理由:发行股份12个月内(上市公司的控股股东、实际控制人或其控制的关联人;通过认购本次发行的股份取得上市公司实际控制权的投资者;董事会拟引入的境内外战略投资者认购的为36个月)不得转让,所以要求发行12个月内各位股东不得转让不恰当。

(4)内容(4)恰当。

要求:

(1)从并购双方行业相关性划分,指出并购类型。

(2)计算甲公司并购乙公司的并购收益、并购溢价和并购净收益,并据此指出甲公司并购乙公司的财务可行性。

(2)并购收益=28-(20+5)=3(亿元)

并购溢价=6-5=1(亿元)

并购净收益=3-1-0.5=1.5(亿元)

并购净收益大于0,从财务管理角度分析,并购交易可行。

(1)市场部经理:经市场部调研,A、B 产品的竞争性市场价格分别为 207 元/件和 322 元/件。为获得市场竞争优势,实现公司经营目标,建议:①以竞争性市场价格销售 A、B 产品;②以 15%的产品必要成本利润率{(销售单价-单位生产成本)单位生产成本×100%}确定 A、B 产品的单位目

标成本。

(2)财务部经理:根据传统成本法测算,制造费用按机器小时数分配后,A、B 产品的单位生

产成本分别为 170 元和 310 元。根据作业成本法测算,A、B 产品的单位生产成本分别为 220 元和275 元。根据 A、B 产品的生产特点,采用机器小时数分配制造费用的传统法扭曲了成本信息,建议按作业成本法提供的成本信息进行决策。

(3)企业发展部经理:产品成本控制应考虑包括产品研发、设计、制造、销售、售后服务等价值链各环节所发生的全部成本。如果只考虑产品制造环节所发生成本,而不考虑价值链其他环节所发生成本,将有可能得出错误的决策结果。根据企业发展部测算,A、B 产品应分摊的单位上游成本(研发、设计等环节成本)分别为 13 元和 18 元,应分摊的单位下游成本(销售、售后服务等环节成本)分别为 8 元和 12 元。假定不考虑其他因素。

要求:

B 产品单位目标成本=280(元)

声明:本文内容由互联网用户自发贡献自行上传,本网站不拥有所有权,未作人工编辑处理,也不承担相关法律责任。如果您发现有涉嫌版权的内容,欢迎发送邮件至:contact@51tk.com 进行举报,并提供相关证据,工作人员会在5个工作日内联系你,一经查实,本站将立刻删除涉嫌侵权内容。

- 2020-02-12

- 2020-07-03

- 2020-04-09

- 2020-04-16

- 2020-07-12

- 2020-03-05

- 2019-12-29

- 2020-04-19

- 2020-02-22

- 2020-03-27

- 2020-03-05

- 2020-12-06

- 2020-03-26

- 2020-07-03

- 2020-03-18

- 2020-07-28

- 2020-08-28

- 2020-03-04

- 2020-03-07

- 2020-05-07

- 2020-01-15

- 2020-03-28

- 2020-02-15

- 2020-05-22

- 2020-08-22

- 2020-03-14

- 2020-02-13

- 2020-01-30

- 2020-03-05

- 2020-05-08