必看!2020年北京高级会计职称准考证打印时间

发布时间:2020-04-12

北京的朋友,准考证的相关信息已经更新,51题库考试学习网提醒你一定要尽早打印准考证,为你的考试做好准备。

北京2020高级会计职称准考证网上打印时间:8月10日前,省会计服务中心向社会公布我省中级资格考试准考证网上打印起止时间。

北京2020年高级会计职称考试时间:高级资格《高级会计实务》科目考试日期为2020年9月6日(星期日),考试时间为8:30—12:00。

北京2020年高级会计职称考试科目:高级资格考试科目包括《高级会计实务》。

北京2020年高级会计职称考试方式:采用无纸化方式。

提醒:高级会计师实行考评结合,参加高级资格考试并达到国家合格标准的人员,在“全国会计资格评价网”自行下载打印考试合格成绩单,3年内参加高级会计师资格评审有效。

人力资源和社会保障部、财政部共同负责高级会计师资格考评结合工作的组织和领导。

高级会计师资格考评结合工作中的考试(以下简称高级会计师资格考试)由国家统一组织。财政部、人力资源和社会保障部全国会计专业技术资格考试领导小组办公室(以下简称“全国会计考办”)负责确定考度科目、制定考试大纲和确定合格标准,对阅卷工作进行指导、监督和检查。财政部负责组织专家命题,人力资源和社会保障部负责组织专家审定试题。

各地区的高级会计师资格考试考务工作,由当地人事、财政部门协商制定组织实施办法。党中央、国务院所属单位和中央管理企业(以下简称“中央单位”)的会计人员,按照属地化原则报名参加高级会计师资格考试。

申请参加高级会计师资格评审的人员,须持有高级会计师资格考试成绩合格证或本地区、本部门当年参评使用标准的成绩证明。各地区的评审工作仍按现行办法,由各省(自治区、直辖市)和新疆生产建设兵团组织进行。中央单位的评审工作,由在人力资源和社会保障部(或原人事部)备案、具有高级会计师职务任职资格评审权的部门组织进行;没有高级会计师职务任职资格评审权的中央单位,可按规定委托在人力资源和社会保障部(或原人事部)备案、具有高级会计师职务任职资格评审权的其他中央单位或所在地省级高级会计师职务任职资格评审委员会进行。

以上就是51题库考试学习网为你分享的全部内容了,还没看够的小伙伴,多多关注51题库考试学习网吧,我们会经常更新关于考试的各种资讯的。

下面小编为大家准备了 高级会计师 的相关考题,供大家学习参考。

假定不考虑其他因素。

(1)2015年6月30日,飞达公司与和其无关联关系的河谷集团签订协议,以60000万元购入河谷集团下属全资子公司广元公司60%的有表决权股份。根据协议,并购完成后飞达公司有权决定广元公司的财务和生产经营决策。6月30日,广元公司净资产的账面价值为75000万元,可辨认净资产的公允价值为80000万元。

8月1日,飞达公司向河谷集团支付了60000万元。8月31日,飞达公司办理完股权转让手续并实现对广元公司的实质控制。广元公司当日的净资产账面价值为80000万元,可辨认净资产公允价值为82000万元,此外,飞达公司为本次收购支付审计、法律服务、咨询等费用1000万元。

要求:

1.根据资料(1)指出企业合并属于同一控制下的企业合并还是非同一控制下的企业合并,并简要说明理由,同时,指出合并日(或购买日)。

要求:

2.根据资料(1)计算飞达公司在合并日(或购买日)应确定的长期股权投资金额;简要说明长期股权投资金额与享有被投资企业可辨认净资产公允价值的份额之间差额的会计处理方法;简要说明飞达公司支付的审计、法律服务、咨询等费用的会计处理方法。

(2)为扩大汽车零部件业务规模,飞达公司拟收购以发动机配件为主要产品的速尔公司。2016年9月1日,飞达公司支付60000万元的对价购入速尔公司70%的有表决权股份,取得实质控制权,速尔公司当日净资产账面价值为90000万元,可辨认净资产公允价值为100000万元。在合并前飞达公司与速尔公司无关联关系。

要求:

3.根据资料(2)计算飞达公司在合并日(或购买日)应确定的长期股权投资金额;简要说明长期股权投资金额与享有被投资企业可辨认净资产公允价值的份额之间差额的会计处理方法。

(3)2017年2月1日,飞达公司向其母公司乙公司定向增发10000万股普通股(每股面值1元,市价4元)获得其全资子公司歌正公司80%股权,取得对歌正公司的控制权。合并后歌正公司仍维持其独立的法人地位继续经营。当日,歌正公司净资产在乙公司合并财务报表中的账面价值为20000万元,公允价值为25000万元。

要求:

4.根据资料(3),指出企业合并属于同一控制下的企业合并还是非同一控制下的企业合并,并简要说明理由,同时指出合并日(或购买日)。

要求:

5.根据资料(3),计算飞达公司在合并日(或购买日)应确定的长期股权投资金额;简要说明长期股权投资金额与享有被投资企业可辨认净资产公允价值的份额之间差额的会计处理方法。

(4)2018年7月1日,为拓展境外销售渠道,飞达公司与易佳公司签订合同,以45亿港元的价格收购易佳公司的全资子公司威远公司的全部股权,使威远公司成为飞达公司的全资子公司。威远公司主要从事中国香港地区的26个加油(气)站和2个油库的经营业务。

2018年6月30日,威远公司的账面净资产为26亿港元。2018年7月28日,飞达公司向易佳公司支付了收购价款45亿港元。2018年8月1日办理完毕威远公司股权转让手续并实现实质控制。收购前,飞达公司与易佳公司、威远公司均不存在关联方关系。

要求:

6.根据资料(4),确定飞达公司收购威远公司的购买日或合并日,并说明飞达公司在编制2018年度合并财务报表时,威远公司2018年度哪个期间的利润和现金流量应当纳入合并财务报表

(5)2019年1月1日,飞达公司以3500万元取得H公司60%的股权,能够对H公司实施控制,形成非同一控制下的企业合并,当日,H公司可辨认净资产公允价值为4500万元。2019年3月31日,飞达公司又以公允价值为1000万元,原账面价值为600万元的固定资产作为对价,自H公司少数股东取得H公司15%的股权。

飞达公司与H公司的少数股东在交易前不存在任何关联方关系。截止2019年3月31日,H公司实现净利润500万元,未发生其他权益变动事项,不存在调整事项。2019年3月31日,A公司在进一步取得H公司15%的股权时,于合并财务报表中确认商誉250万元。

要求:

7.针对资料(5),假定不考虑其他条件,判断飞达公司的会计处理是否正确,如不正确,给出正确的会计处理。

理由:飞达公司与广元公司的母公司河谷集团无关联关系。

购买日:2015年8月31日。

2.飞达公司在购买日应确认的长期股权投资金额为60000万元。长期股权投资金额60000万元与享有被投资企业可辨认净资产公允价值的份额49200万元(82000×60%)之间差额10800万元,应该在合并资产负债表上确认为商誉。飞达公司为本次收购支付的审计、法律服务、咨询等费用1000万元应计入当期损益(管理费用)。

3. 飞达公司在购买日应确定的长期股权投资金额为60000万元。长期股权投资金额60000万元与享有被投资企业可辨认净资产公允价值的份额70000万元(100000×70%)之间差额-10000万元,应该在合并利润表上确认为当期损益(营业外收入)。

4. 飞达公司购入歌正公司股份属于同一控制下的企业合并。

理由:飞达公司向其母公司收购歌正公司,说明并购前歌正公司与飞达公司被同一母公司(乙公司)控制。

合并日:2017年2月1日。

5.飞达公司在合并日应确定的长期股权投资金额为16000万元。长期股权投资金额16000万元与定向增发的股普通股的账面价值10000万元之间的差额6000万元,应当调整资本公积(资本溢价或股本溢价);资本公积(资本溢价或股本溢价)不足冲减的,依次冲减盈余公积和未分配利润。

6. 飞达公司收购威远公司的购买日为2018年8月1日。

威远公司2018年8月1日至2018年12月31日的利润和现金流量应纳入飞达公司2018年度合并财务报表。

7.飞达公司会计处理不正确。

正确的处理:飞达公司进一步取得H公司15%的股权不属于企业合并,而是购买子公司少数股权,在合并财务报表中,应将新取得的长期股权投资1000万元与新增持股比例享有H公司自购买日开始持续计算的净资产份额750万元之间的差额250万元调整资本公积。

①激励对象:5名中方非独立董事,45名中方中高层管理人员,1名外籍董事和15名外籍高层管理人员,共计66人。

②激励方式分为两种:

一是向中方非独立董事和中方中高层管理人员每人授予10000份股票期权,涉及的股票数量占公司当前股本的0.5%,这些激励对象自2012年1月1日(授予日)起,连续服务3年后,可按每股5元的价格购买10000股公司股票;该股票期权应在2015年2月28日之前行使。

二是向外籍董事和外籍高层管理人员每人授予10000份现金股票增值权。这些激励自2012年1月1日(授予日)起,连续服务3年后,可按行权时股价高于授予日的差额获得公司支付的现金;该增值权应在2015年12月31日之前行使。

2012年,没有激励对象离开甲公司;2012年12月31日,甲公司预计2013年至2014年有5位中方中高层管理人员和1位外籍高层管理人员离开。

2012年1月1日,甲公司股票的市价为每股12元,股票期权的公允价值为每份7元,股票增值权的公允价值为每份6元;2012年12月31日,甲公司股票的市价为每股15元,股票期权的公允价值为每份9元,股票增值权的公允价值为每份8元。

要求:

分别计算甲公司在两种激励方式下就股权激励计划在2012年度应确认的服务费用,并指出两种股权激励计划分别对甲公司2012年度利润表和2012年12月31日资产负债表有关项目的影响。

第二种方案在2012年应确认的服务费用=10000×(15+1-1)×8×1/3=400000(元)。

(2)第一种方案对甲公司2012年度利润表中“管理费用”项目的影响金额为1050000元,对甲公司2012年12月31日资产负债表“资本公积”项目的影响金额为1050000元。

第二种方案对甲公司2012年度利润表中“管理费用”项目的影响金额为400000元,对甲公司2012年12月31日资产负债表“应付职工薪酬”项目的影响金额为400000元。

2.回购股份进行职工期权激励:

(1)回购时:

借:库存股

贷:银行存款

(2)在等待期的每个资产负债表日按授予日权益工具的公允价值作处理:

借:管理费用等

贷:资本公积——其他资本公积

(3)职工行权时:

借:银行存款

资本公积——其他资本公积

——股本溢价(倒挤)

贷:库存股

战略目标。公司准备积极实施海外并购。相关资料如下:

(1)并购对象选择。甲公司认为,通过并购整合全球优质产业资源,发挥协同效应,是加速实现公司占据行业全球引领地位的重要举措;并购目标企业应具备以下基本条件:

①应为集成电路设计商,位于产业链上游。且在业内积累了丰富而深厚的行业经验,拥有较

强影响力和行业竞争力;②拥有优秀的研发团队和领先的关键技术;③具有强大的市场营销网络。经验证,初步选定海外乙公司做为并购目标。

(2)并购价值评估。甲公司经综合分析认为,企业价值息税前利润(EV/EBIT)和市价账面净资

产(P/BV)是适合乙公司的估值指标。甲公司在计算乙公司加权平均评估价值时。赋予 EV/EBIT 的权重为 60%,P/BV 的权重为 40%。

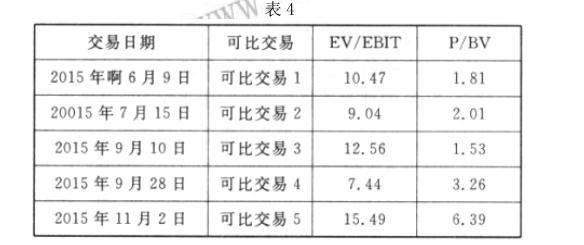

可比交易的 EV/EBIT 和 P/BV 相关数据如表 4 所示:

(3)并购对价。根据尽职调查,乙公司 2015 年实现息税前利润(EBIT)5.5 亿元,2015 年末账

面净资产(BV)21 亿元。经多轮谈判,甲、乙公司最终确定并购价 60 亿元。

(4)并购融资。2015 年末,甲公司负债率 80%,甲公司与 N 银行存续贷款合约的补充条款约定,如果甲公司资产负债率超过了 80%,N 银行将大幅调高贷款利率。贷款利率如提高,甲公司债务融资成本将高于权益融资成本。

甲、乙公司协商确定,本次交易为现金收购。甲公司自有资金不足以全额并购对价,其中并购对价的 40%需要外部融资。甲公司综合分析后认为,有两种方式可供选择:一是从 N 银行获得贷款;而是通过权益融资的方式,吸收境内外投资者的资金。

假定不考虑其他因素。

要求:

理由:权益融资资本成本相对更低;从 N 银行贷款将会进一步提高甲公司资产负债率,从而加大财务风险。

评分说明:答出“权益融资成本较低”或:“负债融资加大财务风险”的,得相应分值的一半。

声明:本文内容由互联网用户自发贡献自行上传,本网站不拥有所有权,未作人工编辑处理,也不承担相关法律责任。如果您发现有涉嫌版权的内容,欢迎发送邮件至:contact@51tk.com 进行举报,并提供相关证据,工作人员会在5个工作日内联系你,一经查实,本站将立刻删除涉嫌侵权内容。

- 2020-12-11

- 2020-07-29

- 2020-01-29

- 2020-04-19

- 2020-04-22

- 2020-02-12

- 2020-01-02

- 2020-04-24

- 2020-01-15

- 2020-07-30

- 2020-02-13

- 2020-05-24

- 2020-04-15

- 2020-05-16

- 2020-08-14

- 2020-04-09

- 2020-08-17

- 2020-05-02

- 2020-03-27

- 2020-07-30

- 2020-04-16

- 2020-08-17

- 2020-10-24

- 2020-06-04

- 2020-05-30

- 2020-02-13

- 2020-08-15

- 2020-03-28

- 2020-01-31

- 2020-01-28