我想知道高级会计的报考条件是什么

发布时间:2021-12-25

我想知道高级会计的报考条件是什么

最佳答案

申请参加高级会计师资格考试的人员,须符合下列条件: (一)应具备下列基本条件: (1)坚持原则,具备良好的职业道德品质; (2)认真执行《中华人民共和国会计法》和国家统一的会计制度,以及有关财经法律、法规、规章制度,无严重违反财经纪律的行为; (3)履行岗位职责,热爱本职工作。 (二)申请参加高级会计师考试人员,除具备基本条件外,还应符合下列条件之一: (1)《会计专业职务试行条例》规定的高级会计师职务任职基本条件。 (2)省级财政、人力资源和社会保障部门或中央单位批准的本地区、本部门申报高级会计师职务任职资格评审条件。 各地区对学历及工作年限要求有所差别,报考人员应根据各省(区、市)具体要求提交相应材料。 相关阅读: 《会计专业职务试行条例》中规定的高级会计师的基本条件如下,大家可以参考: 1.较系统地掌握经济、财务会计理论和专业知识。 2.具有较高的政策水平和丰富的财务会计工作经验,能担负一个地区、一个部门或一个系统的财务会计管理工作。 3.取得博士学位,并担任会计师职务二至三年;取得硕士学位、第二学士学位或研究生班结业证书,或大学本科毕业并担任会计师职务五年以上。

申请参加高级会计师资格考试的人员,须符合下列条件之一:

1.《会计专业职务试行条例》规定的高级会计师专业职务任职资格评审条件,各地具体规定有所不同,请查阅当地的报考条件。

2.经省级人事、财政部门批准的申报高级会计师专业职务任职资格评审的破格条件。

(一)基本条件:会计中级证书(或相关证书:经济师、统计师)

(二)附加条件:

(1)获得博士学位,并取得会计师资格或相关专业中级资格后,从事会计工作满2年;

(2)获得硕士学位或研究生毕业,并取得会计师资格或相关专业中级资格后,从事会计工作满3年;

(3)大学本科毕业,取得会计师资格或相关专业中级资格后,从事会计工作满5年或在大中型企业的财务会计岗位上担任负责人(正、副科级以上)职务满2年,并取得会计师资格或相关专业中级资格后,从事会计工作满4年;

(4)大学专科毕业,累计从事财务会计工作15年以上或大学专科毕业后从事财务会计工作11年以上,并取得会计师资格或相关专业中级资格后,从事会计工作满5年。

下面小编为大家准备了 高级会计师 的相关考题,供大家学习参考。

(1)选择并购目标。乙公司是一家集设计、研发、销售高品质婴儿服装、配饰及相关产品的公司,创立于1995年,定位于中高端市场,位列国内婴童市场第一梯队。从产业生命周期角度来看,乙公司所在的童装行业尚处于成长期,具有市场需求增长迅速、成长空间大的特点。从童装消费金额来看,我国目前远低于发达国家,国内童装市场仍存在较大的增长空间。目前“80后、90后”进入婚育高峰期,他们的成长环境、经济条件相对优越,对生活品质要求更高,更加注重优生优育的育儿观念,具有较高的品牌关注度和较低的价格敏感度,已成为了现代城市家庭的消费决策主体,这使得婴童产业具有超过成人消费市场的增长速度和潜力,并促使童装消费更趋于高附加值的品牌化、品质化。经过多次论证,甲公司最终选定乙公司为并购目标。

(2)并购价值评估方法。甲公司经综合分析认为乙公司的账面价值和市场价值差距不大,遂采取账面价值法确定乙公司的价值。

(3)并购对价。根据尽职调查,以2017年12月31日为基准日,乙公司经审计的资产总额为3.5亿元,负债总额为2.2亿元。双方经过多次友好协商,最终甲公司以自有资金0.9亿元受让乙公司原控股股东54%的股权,收购完成后乙公司保持相对独立运营。

(4)并购支付方式。甲、乙公司协商确定,本次交易为现金交易。

假定不考虑其他因素。

<1>?、根据资料,分别从并购后双方法人地位的变化情况、双方行业相关性、被并购企业意愿角度,判断甲公司并购乙公司属于哪种并购类型,并说明理由。

<2>?、利用账面价值法计算甲公司拟收购部分的价值,并指出该方法的优点。

<3>?、计算甲公司并购乙公司的并购溢价。

<4>?、指出甲公司并购乙公司所采取的并购支付方式(写出细分类型)。

理由:甲公司收购乙公司54%的股权。(1分)

(2)按照并购双方行业相关性划分,甲公司并购乙公司属于混合并购。(1分)

理由:甲公司与乙公司都属于服装、服饰及相关产品的生产、销售企业,但是产品不同,所面对的市场不同,属于混合并购。(1分)

(3)按照被并购企业意愿划分,甲公司并购乙公司属于善意并购。(1分)

理由:双方经过多次友好协商,最终实现了并购。(1分)

2.拟收购部分的价值=(3.5-2.2)×54%=0.70(亿元)(1分)

优点:账面价值法是按照通用会计原则计算得出的,比较客观,而且取值方便。(1分)

3.并购溢价=0.90-0.70=0.20(亿元)(1分)

4.并购支付方式:现金支付方式,具体为用现金购买股权。(1分)

1.2016 年度有关资料

①1 月 1 日,前进科技以银行存款 4000 万元和公允价值为 3000 万元的专利技术(成本为 3200万元,累计摊销为 640 万元)从乙公司其他股东受让取得该公司 15%的有表决权股份,对乙公司不具有重大影响,作为长期股权投资核算。乙公司股份在活跃市场中无报价,且公允价值不能可靠计量。此前,前进科技与乙公司及其股东之间不存在关联方关系。

当日,乙公司可辨认净资产公允价值和账面价值均为 40000 万元。

②2 月 25 日,乙公司宣告分派上年度现金股利 4000 万元;3 月 1 日,前进科技收到乙公司分派的现金股利,款项存入银行。

2.2017 年度有关资料

①1 月 1 日,前进科技以银行存款 4500 万元从乙公司其他股东受让取得该公司 10%的股份,并向乙公司派出一名董事。

当日,乙公司可辨认净资产公允价值为 40860 万元;X 存货的账面价值和公允价值分别为 1200万元和 1360 万元;其他资产、负债的公允价值与账面价值相同。

②3 月 28 日,乙公司宣告分派上年度现金股利 3800 万元,4 月 1 日,前进科技收到乙公司分派的现金股利,款项存入银行。

③12 月 31 日,乙公司持有的可供出售金融资产公允价值增加 200 万元,乙公司已将其计入

资本公积。

④至 12 月 31 日,乙公司在 1 月 1 日持有的 X 存货已有 50%对外出售。

⑤乙公司 2017 年度实现净利润 5000 万元。

其他相关资料:前进科技与乙公司采用的会计期间和会计政策相同;均按净利润的 10%提取法定盈余公积;前进科技对乙公司的长期股权投资在 2016 年末和 2017 年末均未出现减值迹象;

不考虑所得税等其他因素。

要求:

借:长期股权投资——成本 4500

贷:银行存款 4500

转换为权益法核算:

原投资时投资成本7000万元大于投资时点被投资单位公允价值份额6000万元(40000*15%),不用进行调整;第二次投资时,投资成本 4500 万元大于投资时点被投资单位公允价值份额 4086万元(40860*10%),也不用进行调整。

借:长期股权投资129

贷:盈余公积10.5

利润分配——未分配利润{(4700-4000)*15%}*10% 94.5

资本公积——其他资本公积24

2017 年,3 月 28 日宣告分配上年股利时:

借:应收股利(3800*25%) 950

贷:长期股权投资950

2018 年,4 月 1 日收到股利时:

借:银行存款950

贷:应收股利950

2018 年,12 月 31 日:

借:长期股权投资 50

贷:资本公积——其他资本公积50

调整净利润=5000-(1360-1200)*50%=4920(万元)

借:长期股权投资1230

贷:投资收益(4920*25%) 1230

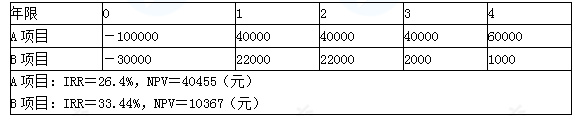

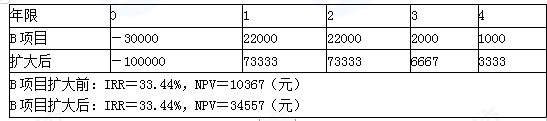

要求:可否根据IRR判断方案的优劣?如果不能,该如何判断?

B项目扩大后的净现值小于A项目(40455万元),所以A项目优。

声明:本文内容由互联网用户自发贡献自行上传,本网站不拥有所有权,未作人工编辑处理,也不承担相关法律责任。如果您发现有涉嫌版权的内容,欢迎发送邮件至:contact@51tk.com 进行举报,并提供相关证据,工作人员会在5个工作日内联系你,一经查实,本站将立刻删除涉嫌侵权内容。

- 2021-04-01

- 2021-03-05

- 2021-01-10

- 2021-12-30

- 2021-02-17

- 2021-01-25

- 2021-04-06

- 2021-05-22

- 2021-02-14

- 2021-04-01

- 2021-03-15

- 2021-03-23

- 2021-12-31

- 2021-03-13

- 2021-02-26

- 2021-04-16

- 2021-03-17

- 2021-03-22

- 2021-12-23

- 2021-04-22

- 2021-04-03

- 2021-12-21

- 2021-01-03

- 2021-05-11

- 2021-01-17

- 2021-05-24

- 2021-02-18

- 2021-12-24

- 2021-12-22

- 2021-07-31