税务师报名对学历的规范性要求都有哪些

发布时间:2021-12-22

税务师报名对学历的规范性要求都有哪些

最佳答案

(1)凡符合国民教育学历要求,符合报名条件,都是可以报考的,包括教育部认可自考、夜大、电大、成人教育等学历。

(2)鉴于学校办学的特殊性,目前党校的毕业证书只认省级党校的,地方级党校因无学历教育办学资质不予认可。

(3)双学历视同研究生学历。

(4)军校的学历不分专业,本科就可以报名。

下面小编为大家准备了 税务师职业资格 的相关考题,供大家学习参考。

张某为甲市税务局负责管理运输行业税收的工作人员。2009年3月,张某应朋友宋某之托,为唐某的祥云运输公司违规办理了自营运输手续,致使祥云运输公司在2009年至2011年两年间少缴营业税230万元。事后,张某收到祥云运输公司支付的答谢费10万元。侦查机关接到举报后,传唤了张某。张某对举报内容供认不讳。

张某的行为涉嫌的罪名有( )。

张某的行为涉嫌的罪名有( )。

A.受贿罪

B.渎职罪

C.违法提供免税凭证罪

D.徇私舞弊不征、少征税款罪

E.滥用职权罪

B.渎职罪

C.违法提供免税凭证罪

D.徇私舞弊不征、少征税款罪

E.滥用职权罪

答案:A,D

解析:

税务人员利用职务上的便利,索取、收受纳税人财物,不征或者少征应征税款,致使国家税收遭受重大损失的,应当以徇私舞弊不征、少征税款罪和受贿罪数罪并罚。

下列关于车辆购置税的表述,说法正确的有( )。

A.车辆退回生产企业或者经销商的,纳税人申请退税时,主管税务机关自纳税人办理纳税申报之日起,按已缴纳税款每满1年扣减10%计算退税额;未满1年的,按已缴纳税款全额退税

B.免税车辆因转让原因,其免税条件消失的,纳税人应在免税条件消失之日起60日内到主管税务机关重新申报纳税

C.免税车辆因改变用途原因,其免税条件消失的,纳税人应在免税条件消失之日起90日内到主管税务机关重新申报纳税

D.免税车辆发生转让,但仍属于免税范围的,受让方应当自购买或取得车辆之日起60日内到主管税务机关重新申报免税

E.车辆购置税税款于纳税人办理纳税申报时一次缴清

B.免税车辆因转让原因,其免税条件消失的,纳税人应在免税条件消失之日起60日内到主管税务机关重新申报纳税

C.免税车辆因改变用途原因,其免税条件消失的,纳税人应在免税条件消失之日起90日内到主管税务机关重新申报纳税

D.免税车辆发生转让,但仍属于免税范围的,受让方应当自购买或取得车辆之日起60日内到主管税务机关重新申报免税

E.车辆购置税税款于纳税人办理纳税申报时一次缴清

答案:A,B,D,E

解析:

选项C:免税车辆因转让、改变用途等原因,其免税条件消失的,纳税人应在免税条件消失之日起60日内到主管税务机关重新申报纳税。

根据资源税的有关规定,下列关于资源税纳税地点的规定中,说法正确的有( )。

A.纳税人应纳的资源税,应当向应税产品的开采或生产所在地主管税务机关缴纳

B.纳税人在本省、自治区、直辖市范围内开采或生产应税产品,其纳税地点需要调整的,由省人民政府决定

C.纳税人跨省开采资源税应税产品,其下属生产单位与核算单位不在同一省、自治区、直辖市的,对其开采或生产的应税产品,一律在开采地或者生产地缴纳资源税

D.在河北省区域内取用水,其纳税地点需要调整的,由省级财政、税务部门决定

E.海洋原油、天然气资源税向国家税务总局海洋石油税务管理机构缴纳

B.纳税人在本省、自治区、直辖市范围内开采或生产应税产品,其纳税地点需要调整的,由省人民政府决定

C.纳税人跨省开采资源税应税产品,其下属生产单位与核算单位不在同一省、自治区、直辖市的,对其开采或生产的应税产品,一律在开采地或者生产地缴纳资源税

D.在河北省区域内取用水,其纳税地点需要调整的,由省级财政、税务部门决定

E.海洋原油、天然气资源税向国家税务总局海洋石油税务管理机构缴纳

答案:A,C,D,E

解析:

选项B:纳税人在本省、自治区、直辖市范围内开采或生产应税产品,其纳税地点需要调整的,由省级税务机关决定。

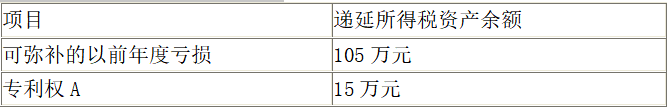

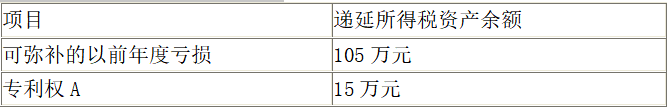

长江公司属于高新技术企业,对所得税采用资产负债表债务法核算,适用的所得税税率为15%。2018年12月31日,长江公司预计其在2019年以后不再属于高新技术企业,且所得税税率将变更为25%。2018年年初“递延所得税资产”科目余额是120万元,“递延所得税负债”科目余额为0,具体如下表:

2018年长江公司实现利润总额7200万元,与企业所得税相关的交易如下:

(1)2017年1月5日,长江公司支付价款400万元购买专利权A,预计使用年限为5年,无残值,采用直线法摊销,预计使用年限、摊销方法以及预计净残值均与税法规定一致。2017年12月31日,该专利权发生减值,预计可收回金额为220万元,减值后原预计使用年限等不变。

(2)2018年6月20日,长江公司购买一台管理用设备并立即使用,支付价款360万元,预计使用年限为6年,预计净残值为0。长江公司采用双倍余额递减法计提折旧,并打算按照税法规定将设备价值一次性计入当期成本费用在计算应纳税所得额时扣除。

(3)2018年8月1日,长江公司按面值购入3年期、票面利率为5%的公司债券,该债券的面值为2000万元,每年年末付息。长江公司将该债券作为其他债权投资核算。2018年12月31日,该债券公允价值为2100万元。

(4)2018年11月25日,长江公司向甲公司销售一批产品,同时向客户承诺:如果存在质量问题,可以在3个月内退货。货款已经收到。产品的总售价为1500万元,总成本为1200万元。根据经验,长江公司预计退货率为10%。截至2018年12月31日,尚未发生退货,长江公司重新估计退货率为6%。

根据税法规定,资产在持有期间公允价值的变动不计入当期应纳税所得额,预计的损失、资产减值损失在实际发生时准予在所得税前扣除。除此之外,不存在其他需纳税调整的事项。

根据以上资料,回答下列问题。

<5>、2018年长江公司应交所得税的金额为( )万元。

2018年长江公司实现利润总额7200万元,与企业所得税相关的交易如下:

(1)2017年1月5日,长江公司支付价款400万元购买专利权A,预计使用年限为5年,无残值,采用直线法摊销,预计使用年限、摊销方法以及预计净残值均与税法规定一致。2017年12月31日,该专利权发生减值,预计可收回金额为220万元,减值后原预计使用年限等不变。

(2)2018年6月20日,长江公司购买一台管理用设备并立即使用,支付价款360万元,预计使用年限为6年,预计净残值为0。长江公司采用双倍余额递减法计提折旧,并打算按照税法规定将设备价值一次性计入当期成本费用在计算应纳税所得额时扣除。

(3)2018年8月1日,长江公司按面值购入3年期、票面利率为5%的公司债券,该债券的面值为2000万元,每年年末付息。长江公司将该债券作为其他债权投资核算。2018年12月31日,该债券公允价值为2100万元。

(4)2018年11月25日,长江公司向甲公司销售一批产品,同时向客户承诺:如果存在质量问题,可以在3个月内退货。货款已经收到。产品的总售价为1500万元,总成本为1200万元。根据经验,长江公司预计退货率为10%。截至2018年12月31日,尚未发生退货,长江公司重新估计退货率为6%。

根据税法规定,资产在持有期间公允价值的变动不计入当期应纳税所得额,预计的损失、资产减值损失在实际发生时准予在所得税前扣除。除此之外,不存在其他需纳税调整的事项。

根据以上资料,回答下列问题。

<5>、2018年长江公司应交所得税的金额为( )万元。

A.1723.25

B.1033.95

C.1018.95

D.1698.25

B.1033.95

C.1018.95

D.1698.25

答案:B

解析:

应纳税所得额=7200+新增可抵扣暂时性差异[-25(事项①)+90(事项④)]-新增应纳税暂时性差异[300(事项②)+72(事项④)]=6893(万元)

应交所得税=6893×15%=1033.95(万元)

事项①:可抵扣暂时性差异减少额25万元;

事项②:新增应纳税暂时性差异额300万元;

事项③:应纳税暂时性差异额100万元【对应其他综合收益,不影响应交所得税】;

事项④:新增可抵扣暂时性差异90万元,新增应纳税暂时性差异72万元。

借:所得税费用 1033.95

贷:应交税费——应交所得税 1033.95

应交所得税=6893×15%=1033.95(万元)

事项①:可抵扣暂时性差异减少额25万元;

事项②:新增应纳税暂时性差异额300万元;

事项③:应纳税暂时性差异额100万元【对应其他综合收益,不影响应交所得税】;

事项④:新增可抵扣暂时性差异90万元,新增应纳税暂时性差异72万元。

借:所得税费用 1033.95

贷:应交税费——应交所得税 1033.95

声明:本文内容由互联网用户自发贡献自行上传,本网站不拥有所有权,未作人工编辑处理,也不承担相关法律责任。如果您发现有涉嫌版权的内容,欢迎发送邮件至:contact@51tk.com 进行举报,并提供相关证据,工作人员会在5个工作日内联系你,一经查实,本站将立刻删除涉嫌侵权内容。

- 2021-12-09

- 2021-01-03

- 2021-02-09

- 2021-12-10

- 2021-10-31

- 2021-12-21

- 2021-12-22

- 2021-11-16

- 2021-11-30

- 2021-12-16

- 2021-12-21

- 2021-12-17

- 2021-12-30

- 2021-12-16

- 2021-12-20

- 2021-11-30

- 2021-01-05

- 2021-11-27

- 2021-01-14

- 2021-04-19

- 2021-11-24

- 2021-01-09

- 2021-01-04

- 2021-03-04

- 2021-12-16

- 2021-12-13

- 2021-05-20

- 2021-05-17

- 2021-01-06

- 2021-01-26