2021年税务师职业资格考试《税法Ⅰ》每日一练(2021-06-22)

发布时间:2021-06-22

2021年税务师职业资格考试《税法Ⅰ》考试共64题,分为单选题和多选题和客观案例题。小编每天为您准备了5道每日一练题目(附答案解析),一步一步陪你备考,每一次练习的成功,都会淋漓尽致的反映在分数上。一起加油前行。

1、业务(1)应纳消费税为( )万元。【客观案例题】

A.16

B.20

C.25

D.32

正确答案:D

答案解析:业务(1):应纳消费税=80×8×5%=32(万元)

2、房地产开发公司支付的下列相关费用,不可以列入土地增值税加计20%扣除范围的是( )。 【单选题】

A.安置动迁用房支出

B.支付建筑人员的工资福利费

C.开发小区内的道路建设费用

D.销售过程中发生的销售费用

正确答案:D

答案解析:销售费用计入开发费用,开发费用不作为加计扣除的基数。

3、下列关于土地增值税的减免税规定,表述不正确的有()。【多选题】

A.建造普通标准住宅出售的,其增值额未超过扣除项目金额之和20%的,减半征收

B.建造普通标准住宅出售的,其增值额超过扣除项目金额之和20%的,只对其超过部分计税

C.因国家建设需要而被政府征收、收回的房地产,免税

D.对纳税人既建普通标准住宅,又搞其他房地产开发的,应分别核算增值额,不分别核算增值额或不能准确核算增值额的,其建造的普通标准住宅不适用免税规定

E.社会团体转让旧房作为公共租赁住房房源且增值额未超过扣除项目金额20%的,免征土地增值税

正确答案:A、B

答案解析:建造普通标准住宅出售的,其增值额未超过扣除项目金额之和20%的,免征土地增值税;超过20%的,应就其全部增值额按规定计税。1.属于土地增值税征税范围的情况(应征)(1)出售国有土地使用权(2)取得土地使用权进行房屋开发建造后出售的(3)存量房地产买卖(4)抵押期满以房地产抵债(发生权属转让)(5)单位之间交换房地产(有实物形态收入)(6)投资联营后将投入的房地产再转让的(7)合作建房建成后转让的(8)非公益性赠与、赠与给除直系亲属和直接赡养人以外的2.不属于土地增值税征税范围的情况(不征)(1)房地产继承(无收入)(2)房地产有条件的赠与(特定人群、特定公益)(3)房地产出租(权属未变)(4)房地产抵押期内(权属未变)(5)房地产重新评估增值(无权属转移)(6)房地产的代建行为(无权属转移)3.免征土地增值税的情况(免征或暂免征收)(1)个人互换自有居住用房地产,经当地税务机关核实(2)合作建房建成后按比例分房自用(3)国家征用或收回的房地产(4)居民个人转让住房(5)建造普通标准住宅出售(符合条件)(6)企事业单位、社会团体以及其他组织转让旧房作为公租房房源,且增值额未超过扣除项目金额20%的

4、下列情形中,应当计算缴纳土地增值税的是( )。【单选题】

A.工业企业向房地产开发企业转让国有土地使用权

B.房产所有人通过希望工程基金会将房屋产权赠与西部教育事业

C.甲企业出资金、乙企业出土地,双方合作建房,建成后按比例分房自用

D.房地产开发企业代客户进行房地产开发,开发完成后向客户收取代建收入

正确答案:A

答案解析:选项B:房产所有人通过中国境内非营利的社会团体、国家机关将房屋产权赠与教育、民政和其他社会福利、公益事业的,不属于土地增值税的征税范围,不缴纳土地增值税;选项C:合作建房后按比例分房自用的,暂免征收土地增值税;选项D:房地产开发企业代客户进行房地产的开发,不属于土地增值税的征税范围。

5、2016年5月1日后,在全国范围内全面推广营业税改征增值税试点。一般纳税人销售其试点前自建的不动产,采用的增值税政策是( )。【单选题】

A.可以选择适用简易计税方法,以取得的全部价款和价外费用减去取得成本为销售额,按照5%的征收率计算应纳税额

B.可以选择适用简易计税方法,以取得的全部价款和价外费用为销售额,按照5%的征收率计算应纳税额

C.应适用一般计税方法,以取得的全部价款和价外费用为销售额计算应纳税额

D.应适用一般计税方法,以取得的全部价款和价外费用减去成本后的余额为销售额计算应纳税额

正确答案:B

答案解析:一般纳税人销售其2016年4月30日前自建的不动产,可以选择适用简易计税方法,以取得的全部价款和价外费用为销售额,按照5%的征收率计算应纳税额。

下面小编为大家准备了 税务师职业资格 的相关考题,供大家学习参考。

B.收入型增值税的课税基数相当于国民收入部分,外购固定资产价款只允许扣除当期计入产品价值的折旧费部分,其法定增值额大于理论增值额,缺点是没有逐笔对应的外购凭证,计算存在难度

C.消费型增值税课税基数仅限于消费资料价值的部分,允许将当期购入的固定资产价款一次全部扣除,其优点是凭票扣税,便于操作管理,最能体现增值税优越性,缺点是购进固定资产的当期因扣除额大大增加而减少财政收入

D.我国自2013年8月1日起全面实施消费型增值税

B.在特殊的普通合伙企业中,合伙人对所有债务承担有限责任

C.特殊的普通合伙企业建立的执业风险基金用于偿付合伙人执业活动造成的债务

D.非专业机构经过批准也可以成立特殊的普通合伙企业

(1)该套生产线总投资520万元,建设期1年,2019年年初投入100万元,2019年年末投入420万元。2019年年末新生产线投入使用,该套生产线采用年限平均法计提折旧,预计使用年限为5年(与税法相同),预计净残值为20万元(与税法相同)。

(2)该套生产线预计投产使用第1年流动资产需要额为30万元,流动负债需要额为10万元;预计投产使用第2年流动资产需要额为50万元,流动负债需要额为20万元;生产线使用期满后流动资金将全部收回。

(3)该套生产线投入使用后,每年将为公司新增销售收入300万元,每年付现成本为销售收入的40%。

(4)假设该公司适用企业所得税税率为25%,要求的最低投资报酬率为10%,不考虑其他相关费用。

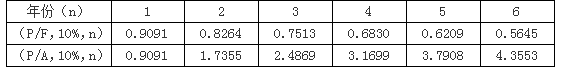

(5)相关货币时间价值系数如下表所示:

根据以上资料,回答下列问题:

该套生产线投产后每年产生的经营期现金净流量是( )万元。

B.175

C.165

D.160

B.认证机构

C.承运人

D.受益人

声明:本文内容由互联网用户自发贡献自行上传,本网站不拥有所有权,未作人工编辑处理,也不承担相关法律责任。如果您发现有涉嫌版权的内容,欢迎发送邮件至:contact@51tk.com 进行举报,并提供相关证据,工作人员会在5个工作日内联系你,一经查实,本站将立刻删除涉嫌侵权内容。

- 2020-06-22

- 2019-11-07

- 2021-06-22

- 2020-03-17

- 2020-07-08

- 2020-01-14

- 2021-06-03

- 2020-04-02

- 2021-03-09

- 2020-08-17

- 2021-09-09

- 2021-07-07

- 2021-03-17

- 2019-11-08

- 2020-12-24

- 2020-10-01

- 2020-08-12

- 2020-10-16

- 2021-05-25

- 2020-08-22

- 2020-05-19

- 2020-09-15

- 2021-08-21

- 2021-07-06

- 2020-04-28

- 2021-01-11

- 2021-02-17

- 2021-08-19

- 2020-07-09

- 2020-05-30