网友您好, 请在下方输入框内输入要搜索的题目:

题目内容

(请给出正确答案)

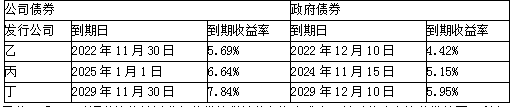

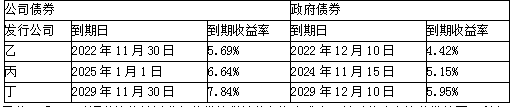

(2019年)甲公司是一家制造业上市公司,拟于2019年末发行10年期债券筹资。目前甲公司尚无上市债券,也找不到合适的可比公司,评级机构评定甲公司的信用级别为AA级。目前上市交易的AA级公司债券及与之到期日相近的政府债券信息如下:

甲公司采用风险调整法估计拟发行债券的税前债务资本成本,并以此确定该债券的票面利率。

要求:计算2019年末,AA级公司债券的平均信用风险补偿率,并确定甲公司拟发行债券的票面利率。

甲公司采用风险调整法估计拟发行债券的税前债务资本成本,并以此确定该债券的票面利率。

要求:计算2019年末,AA级公司债券的平均信用风险补偿率,并确定甲公司拟发行债券的票面利率。

参考答案

参考解析

解析:平均信用风险补偿率=[(5.69%-4.42%)+(6.64%-5.15%)+(7.84%-5.95%)]/3=1.55%

以2019年末为评估基准日,同期限(到期日相同或相近)的政府债券到期收益率可以使用2029年12月10日到期的政府债券(即原题资料中“假设无风险利率参考10年期政府债券到期收益率”)的到期收益率5.95%。

则:拟发行债券的票面利率=5.95%+1.55%=7.5%

以2019年末为评估基准日,同期限(到期日相同或相近)的政府债券到期收益率可以使用2029年12月10日到期的政府债券(即原题资料中“假设无风险利率参考10年期政府债券到期收益率”)的到期收益率5.95%。

则:拟发行债券的票面利率=5.95%+1.55%=7.5%

更多 “(2019年)甲公司是一家制造业上市公司,拟于2019年末发行10年期债券筹资。目前甲公司尚无上市债券,也找不到合适的可比公司,评级机构评定甲公司的信用级别为AA级。目前上市交易的AA级公司债券及与之到期日相近的政府债券信息如下: 甲公司采用风险调整法估计拟发行债券的税前债务资本成本,并以此确定该债券的票面利率。 要求:计算2019年末,AA级公司债券的平均信用风险补偿率,并确定甲公司拟发行债券的票面利率。” 相关考题

考题

ABC公司的信用级别为A级,适用的所得税税率为25%。该公司现在急需筹集1000万资金,欲平价发行10年期的长期债券。目前新发行的10年期政府债券的市场收益率为4.4%。为估计其税前债务成本,收集了目前上市交易的A级公司债券4种。有关数据下表所示。

要求:

(1)发行债券的税前资本成本;

(2)发行债券的税后资本成本。

考题

(2019年)甲公司是一家制造业上市公司。目前公司股票每股45元。预计股份未来增长率8%;长期借款合同中保护性条款约定甲公司长期资本负债率不可高于50%、利息保障倍数不可低于5倍。为占领市场并优化资本结构,公司拟于2019末发行附认股权证债券筹资20000万元。为确定筹资方案是否可靠,收集资料如下:

资料一、二、四略

资料三:甲公司尚无上市债券,也找不到合适的可比公司。评级机构评定甲公司的信用级别为AA级。目前上市交易的同行业其他公司债券及与之到期日相近的政府债券信息如下:

要求:

(3)为判断筹资方案是否可行,根据资料三,利用风险调整法,计算甲公司税前债务资本成本;假设无风险利率参考10年期政府到期收益率

考题

甲公司的信用级别为B级,2012年7月1日发行5年期,每年付息到期还本的债券。目前收集了可比公司上市交易的B级公司债券以及与公司债券到期日接近的政府债券,有关数据如表所示。

要求:计算甲公司债券税前资本成本。

考题

甲公司是一家制造业企业,信用级别为A级,目前没有上市的债券,为投资新产品项目,公司拟通过发行面值1000元的5年期债券进行筹资,公司采用风险调整法估计拟发行债券的税前债务资本成本,并以此确定该债券的票面利率。

2012年1月1日,公司收集了当时上市交易的3种A级公司债券及与这些上市债券到期日接近的政府债券的相关信息如下:

2012年7月1日,甲公司发行该债券,该债券每年6月30日付息一次,2017年6月30日到期,发行当天的风险投资市场报酬率为10%。

要求:

(1)计算2012年1月1日,A级公司债券的平均信用风险补偿率,并确定甲公司拟发行债券的票面利率。

(2)计算2012年7月1日,甲公司债券的发行价格。

(3)2014年7月1日,A投资人在二级市场上以970元的价格购买了甲公司债券,并计划持有至到期。投资当天等风险投资市场报酬率为9%,计算A投资人的到期收益率,并据此判断该债券价格是否合理。

考题

甲公司计划以2/3(负债/权益)的资本结构为W项目筹资。如果决定投资该项目,甲公司将于2014年10月发行5年期债券。由于甲公司目前没有已上市债券,拟采用风险调整法确定债务资本成本。W项目的权益资本相对其税后债务资本成本的风险溢价为5%。

甲公司的信用级别为BB级,目前国内上市交易的BB级公司债有3种,这3种债券及与其到期日接近的政府债券的到期收益率如下:

甲公司适用的企业所得税税率为25%。

要求:

(1)根据所给资料,估计无风险利率,计算W项目的加权平均资本成本,其中债务资本成本采用风险调整法计算,权益资本成本采用债券报酬率风险调整模型计算。(2014年综合题部分)

考题

(2015节选)甲公司是一家制造业企业,信用级别为A级,目前没有上市的债券,为投资新产品项目,公司拟通过发行面值1000元的5年期债券进行筹资,公司采用风险调整法估计拟发行债券的税前债务资本成本,并以此确定该债券的票面利率。

2012年1月1日,公司收集了当时上市交易的3种A级公司债券及与这些上市债券到期日接近的政府债券的相关信息如下:

要求:计算2012年1月1日,A级公司债券的平均信用风险补偿率,并确定甲公司拟发行债券的票面利率。

考题

甲公司是一家制造业公司。目前公司股票每股 45 元。预计股价未来 年増长率 8%;长期借款合同中保护性条款约定甲公司长期资本负债 率不可高于 50%、利息保障倍数不可低于 5 倍。为占领市场并优化资 本结构,公司拟于 2019 年末发行附认股权证债券筹资 20000 万元。 为确定筹资方案是否可靠,收集资料如下:

资料一:甲公司 2019 年预计财务报表主要数据。

单位:万元

甲公司 2019 年财务费用均为利息费用,资本化利息 200 万元。

资料二:筹资方案。

甲公司拟平价发行附认股权证债券,面值 1000 元,票面利率 6%,期 限 10 年,每年末付息一次,到期还本。每份债券附送 20 张认股权证,认股权证 5 年后到期,在到期前每张认股权证可按 60 元的价格购买1 股普通股。不考虑发行成本等其他费用。 资料三:甲公司尚无上市债券,也找不至合适的可比公司。评级机构 评定甲公司的信用级别为 AA 级。目前上市交易的同行业其他公司债 券及与之到期日相近的政府债券信息如下:

甲公司股票目前β系数1.5,市场风险溢价4%,企业所得税率25%,假设公司所筹资金全部用于购置资产,资本结构以长期资本账面价值

计算权重。

资料四:如果甲公司按筹资方案发债,预计 2020 年营业收入比 2019 年增长 20%,财务费用在 2019 年财务费用基础上増加新发债券利息, 资本化利息保持不变,企业应纳税所得额为利润总额,营业净利率保 持 2019 年水平不变,不分配现金股利。

要求:

(1)根据资料一,计算筹资前的长期资本负债率、利息保障倍数。

(2)根据资料二,计算发行附认股权证债券的资本成本。

(3)为判断筹资方案是否可行,根据资料三,利用风险调整法,计 算甲公司税前债务资本成本;假设无风险利率参考 10 年期政府债券 到期收益率,计算筹资后股权资本成本。

(4)为判断是否符合借款合同的保护性条款的要求,根据资料四, 计算筹资方案执行后 2020 年末长期资本负债率、利息利障倍数。

(5)基于上述结果,判断筹资方案是否可行,并简要说明理由。

考题

甲公司是一家制造业上市公司,目前公司股票每股 38 元,预计股价未来增长率 7%;长 期借款合同中保护性条款约定甲公司长期资本负债率不可高于 50%、利息保障倍数不可 低于 5 倍。为占领市场并优化资本结构,公司拟于 2019 年未发行可转换债券筹资 20000 万元。为确定筹资方案是否可行,收集资料如下:

资料一:甲公司 2019 年预计财务报表主要数据。

甲公司 2019 年财务费用均为利息费用,资本化利息 250 万元。 资料二:筹资方案。

甲公司拟平价发行可转换债券,面值 1000 元,票面利率 6%,期限 10 年,每年末付息一次,到期还本。每份债券可转换 20 股普通股,不可赎回期 5 年,5 年后赎回价格 1030元,此后每年递减 6 元。不考虑发行成本等其他费用。 资料三:甲公司尚无上市债券,也找不到合适的可比公司,评级机构评定甲公司的信 用级别为 AA 级。目前上市交易的 AA 级公司债券及与之到期日相近的政府债券信息如 下:

甲公司股票目前β系数 1.25,市场风险溢价 5%,企业所得税税率 25%。假设公司所筹 集资金全部用于购置资产,资本结构以长期资本账面价值计算权重。 资料四:如果甲公司按筹资方案发债,预计 2020 年营业收入比 2019 年增长 25%,财务费用在 2019 年财务费用基础上增加新发债券利息,资本化利息保持不变,企业应纳税所得额为利润总额,营业净利率保持 2019 年水平不变,不分配现金股利。 要求:

(1)根据资料一,计算筹资前长期资本负债率、利息保障倍数。

(2)根据资料二,计算发行可转换债券的资本成本。

(3)为判断筹资方案是否可行,根据资料三,利用风险调整法,计算甲公司税前债务 资本成本;假设无风险利率参考 10 年期政府债券到期收益率,计算筹资后股权资本成 本。

(4)为判断是否符合借款合同中保护性条款的要求,根据资料四,计算筹资方案执行 后 2020 年末长期资本负债率、利息保障倍数。

(5)基于上述结果,判断筹资方案是否可行,并简要说明理由。

考题

甲公司计划以2/4(负债/权益)的资本结构为W项目筹资。如果决定投资该项目,甲公司将于2018年1月发行8年期债券。由于甲公司目前没有已上市债券,而且找不到合适的可比公司,故拟采用风险调整法确定债务资本成本。W项目的权益资本相对其税后债务资本成本的风险溢价为5%。

甲公司的信用级别为BB级,该公司所得税税率为25%,甲公司收集了最近上市的公司债券5种,这5种债券及与其到期日相近的政府债券的到期收益率如下:

甲公司适用的企业所得税税率为25%。目前市场上有一种还有8年到期的已上市政府债券。该债券面值为1000元,票面利率8%,每年付息一次,到期一次归还本金,当前市价为1100元,刚过付息日。

要求:

(1)根据所给资料,估计无风险利率;

(2)采用风险调整法计算税前债务资本成本;

(3)采用债券收益率风险调整模型计算权益资本成本;

(4)计算加权平均资本成本。

考题

(2014年)甲公司计划以2/3(负债/权益)的资本结构为W项目筹资。如果决定投资该项目,甲公司将于2014年10月发行5年期债券。由于甲公司目前没有已上市债券,拟采用风险调整法确定债务资本成本。W项目的权益资本相对其税后债务资本成本的风险溢价为5%。

甲公司的信用级别为BB级,目前国内上市交易的BB级公司债有3种,这3种债券及与其到期日接近的政府债券的到期收益率如下:

甲公司适用的企业所得税税率为25%。

要求:

(1)根据所给资料,估计无风险利率,计算W项目的加权平均资本成本,其中债务资本成本采用风险调整法计算,权益资本成本采用债券报酬率风险调整模型计算。

考题

甲公司是一家制造业企业,信用级别为A级,目前没有上市债券,为投资新产品项目,公司拟通过发行面值1000元的5年期债券进行筹资,公司采用风险调整法估计拟发行债券的税前债务资本成本,并以此确定该债权的票面利率。

2012年1月1日,公司收集了当时上市交易的3种A级公司债券及与这些上市债券到期日接近的政府债券的相关信息。

2012年7月1日,本公司发行该债券,该债券每年6月30日付息一次,2017年6月30日到期,发行当天的等风险投资市场报酬率为10%。

要求:

(1)计算2012年1月1日,A级公司债券的平均信用风险补偿率,并确定甲公司拟发行债券的票面利率。

(2)计算2012年7月1日,甲公司债券的发行价格。

(3)2014年7月1日,A投资人在二级市场上以970元购买了甲公司债券,并计划持有至到期。投资当天等风险投资市场报酬率为9%,计算A投资人的到期收益率,并据此判断该债券价格是否合理。

考题

(2015年)甲公司是一家制造业企业,信用级别为A级,目前没有上市债券,为投资新产品项目,公司拟通过发行面值1000元的5年期债券进行筹资,公司采用风险调整法估计拟发行债券的税前债务资本成本,并以此确定该债券的票面利率。

2012年1月1日,公司收集了当时上市交易的3种A级公司债券及与这些上市债券到期日接近的政府债券的相关信息。

2012年7月1日,甲公司发行该债券,该债券每年6月30日付息一次,2017年6月30日到期,发行当天,等风险投资市场报酬率为10%。

要求:

(1)计算2012年1月1日A级公司债券的平均信用风险补偿率,并确定甲公司拟发行债券的票面利率。

(2)计算2012年7月1日甲公司债券的发行价格。

(3)2014年7月1日,A投资人在二级市场上以970元购买了甲公司债券,并计划持有至到期,投资当天,等风险投资市场报酬率为9%,计算A投资人的到期收益率,并据此判断该债券价格是否合理。

考题

甲公司目前没有上市债券,准备采用可比公司法测算公司的债务资本成本,选择可比公司时,最好的可比公司是具有( )特征的公司。

A、与甲公司规模相同

B、拥有可上市交易的长期债券

C、与甲公司商业模式类似

D、与甲公司财务状况类似

考题

甲公司是一家制造业上市公司。目前公司股票每股45元。预计股价未来增长率8%;长期借款合同中保护性条款约定甲公司长期资本负债率不可高于50%、利息保障倍数不可低于5倍。为占领市场并优化资本结构,公司拟于2019年末发行附认股权证债券筹资20000万元。为确定筹资方案是否可行,收集资料如下:

资料一:甲公司2019年预计财务报表主要数据。

? 单位:万元

甲公司2019年财务费用均为利息费用,资本化利息200万元。

资料二:筹资方案。

甲公司拟平价发行附认股权证债券,面值1000元,票面利率6%,期限10年,每年末付息一次,到期还本。每份债券附送20张认股权证,认股权证5年后到期,在到期前每张认股权证可按60元的价格购买1股普通股。不考虑发行成本等其他费用。

资料三:甲公司尚无上市债券,也找不到合适的可比公司。评级机构评定甲公司的信用级别为AA级。目前上市交易的同行业其他公司债券及与之到期日相近的政府债券信息如下:

甲公司股票目前β系数1.5,市场风险溢价4%,企业所得税税率25%。假设公司所筹资金全部用于购置资产,资本结构以长期资本账面价值计算权重。

资料四:如果甲公司按筹资方案发债,预计2020年营业收入比2019年增长20%,财务费用在2019年财务费用基础上增加新发债券利息,资本化利息保持不变,企业应纳税所得额为利润总额,营业净利率保持2019年水平不变,不分配现金股利。

要求:

(1)根据资料一,计算筹资前长期资本负债率、利息保障倍数。

(2)根据资料二,计算发行附认股权证债券的资本成本。

(3)为判断筹资方案是否可行,根据资料三,利用风险调整法,计算甲公司税前债务资本成本;假设无风险利率参考10年期政府债券到期收益率,计算筹资后股权资本成本。

(4)为判断是否符合借款合同中保护性条款的要求,根据资料四,计算筹资方案执行后2020年末长期资本负债率、利息保障倍数。

(5)基于上述结果,判断筹资方案是否可行,并简要说明理由。

考题

(2019年)甲公司是一家制造业上市公司,目前公司股票每股38元,预计股价未来增长率7%;长期借款合同中保护性条款约定甲公司长期资本负债率不可高于50%、利息保障倍数不可低于5倍。为占领市场并优化资本结构,公司拟于2019年年末发行可转换债券筹资20000万元。为确定筹资方案是否可行,收集资料如下:

资料一:甲公司2019年预计财务报表主要数据。

甲公司2019年财务费用均为利息费用,资本化利息250万元。

资料二:筹资方案。

甲公司拟平价发行可转换债券,面值1000元,票面利率6%,期限10年,每年末付息一次,到期还本。每份债券可转换20股普通股,不可赎回期5年,5年后赎回价格1030元,此后每年递减6元。不考虑发行成本等其他费用。

资料三:甲公司尚无上市债券,也找不到合适的可比公司,评级机构评定甲公司的信用级别为AA级。目前上市交易的AA级公司债券与之到期日相近的政府债券如下:

甲公司股票目前β系数1.25,市场风险溢价5%,企业所得税税率25%。假设公司所筹资金全部用于购置资产,资本结构以长期资本账面价值计算权重。

资料四:如果甲公司按筹资方案发债,预计2020年营业收入比2019年增长25%,财务费用在2019年财务费用基础上增加新发债券利息,资本化利息保持不变,企业应纳税所得额为利润总额,营业净利率保持2019年水平不变,不分配现金股利。

要求:

(1)根据资料一,计算筹资前长期资本负债率、利息保障倍数。

(2)根据资料二,计算发行可转换债券的资本成本。

(3)为判断筹资方案是否可行,根据资料三,利用风险调整法,计算甲公司税前债务资本成本;假设无风险利率参考10年期政府债券到期收益率,计算筹资后股权资本成本。

(4)为判断是否符合借款合同中保护性条款的要求,根据资料四,计算筹资方案执行后2020年末长期资本负债率、利息保障倍数。

(5)基于上述结果,判断筹资方案是否可行,并简要说明理由。

考题

(2019年)甲公司是一家制造业公司。目前公司股票每股45元。预计股价未来年増长率8%;长期借款合同中保护性条款约定甲公司长期资本负债率不可高于50%、利息保障倍数不可低于5倍。为占领市场并优化资本结构,公司拟于2019年末发行附认股权证债券筹资20000万元。为确定筹资方案是否可靠,收集资料如下:

资料一:甲公司2019年预计财务报表主要数据。

单位:万元

甲公司2019年财务费用均为利息费用,资本化利息200万元。

资料二:筹资方案。

甲公司拟平价发行附认股权证债券,面值1000元,票面利率6%,期限10年,每年末付息一次,到期还本。每份债券附送20张认股权证,认股权证5年后到期,在到期前每张认股权证可按60元的价格购买1股普通股。不考虑发行成本等其他费用。

资料三:甲公司尚无上市债券,也找不至合适的可比公司。评级机构评定甲公司的信用级别为AA级。目前上市交易的同行业其他公司债券及与之到期日相近的政府债券信息如下:

甲公司股票目前β系数1.5,市场风险溢价4%,企业所得税率25%,假设公司所筹资金全部用于购置资产,资本结构以长期资本账面价值计算权重。

资料四:如果甲公司按筹资方案发债,预计2020年营业收入比2019年增长20%,财务费用在2019年财务费用基础上増加新发债券利息,资本化利息保持不变,企业应纳税所得额为利润

总额,营业净利率保持2019年水平不变,不分配现金股利。

要求:

(1)根据资料一,计算筹资前的长期资本负债率、利息保障倍数。

(2)根据资料二,计算发行附认股权证债券的资本成本。

(3)为判断筹资方案是否可行,根据资料三,利用风险调整法,计算甲公司税前债务资本成本;假设无风险利率参考10年期政府债券到期收益率,计算筹资后股权资本成本。

(4)为判断是否符合借款合同的保护性条款的要求,根据资料四,计算筹资方案执行后2020年末长期资本负债率、利息利障倍数。

(5)基于上述结果,判断筹资方案是否可行,并简要说明理由。

考题

若目前10年期政府债券的市场回报率为5%,甲公司为A级企业,拟发行10年期债券,目前市场上市交易的A级企业债券有一家E公司,其债券的利率为8%,具有同样到期日的国债利率为4.5%,所得税税率为25%,则按照风险调整法甲公司债券的税后成本为( ) A、6.9%

B、8.5%

C、6.375%

D、5.6%

考题

根据《质押式回购资格准入标准及标准券折扣系数取值业务指引》(2017年修订版),下列上交所挂牌的公司债券中,可参与质押式回购的是()。A、某公开发行的公司债券,于2017年6月1日公布募集说明书后在上海证券交易所上市交易,且符合多边净额结算标准,债项评级AA+,展望为正面

B、某公开发行的公司债券,于2017年3月1日在上海证券交易所上市交易,且符合多边净额结算标准,债项和主体评级均为AA级以上

C、某非公开发行的公司债券,债项评级为AA级,采用双评级的主体评级均为AAA级

D、某公开发行的公司债券,于2017年4月10日公布募集说明书后在上海证券交易所上市交易,且符合多边净额结算标准,债项和主体评级均为AA级,主题评级为负面

考题

问答题ABC公司的信用级别为A级,适用的所得税税率为25%。该公司现在急需筹集1000万资金,欲平价发行10年期的长期债券。目前新发行的10年期政府债券的市场收益率为4.4%。为估计其税前债务成本,收集了目前上市交易的A级公司债券4种。有关数据下表所示。计算发行债券的税后资本成本。

考题

多选题甲公司目前没有上市债券,准备采用可比公司法测算公司的债务资本成本,选择可比公司时,最好的可比公司是具有()特征的公司。A与甲公司规模相同B拥有可上市交易的长期债券C与甲公司商业模式类似D与甲公司财务状况类似

考题

单选题若目前10年期政府债券的市场回报率为3%,甲公司为A级企业,拟发行10年期债券,目前市场上交易的A级企业债券有一家E公司,其债券的利率为7%,具有同样到期日的国债利率为3.5%,则按照风险调整法确定甲公司债券的税前成本应为()。A

9.6%B

9%C

12.8%D

6.5%

考题

单选题若目前10年期政府债券的市场回报率为3%,甲公司为A级企业,拟发行10年期债券,目前市场上交易的A级企业债券有一家E公司,其债券的利率为7%.具有同样到期日的国债利率为3.5%。则按照风险调整法确定甲公司债券的税前成本应为()。A

13.5%B

10%C

10.5%D

6.5%

考题

多选题甲公司目前没有上市债券,也找不到合适的可比公司,在采用风险调整法测算公司的债务资本成本时,下列做法中,正确的有( )。A选择若干与甲公司处于同一行业,并且具有类似的商业模式的公司债券B计算这些公司债券的到期收益率C计算与这些上市公司债券期限相同或相似的长期政府债券的到期收益率D计算公司债券与政府债券到期收益率的差额作为信用风险补偿率

考题

单选题若目前10年期政府债券的市场回报率为3%,甲公司为A级企业,拟发行10年期债券,目前市场上交易的A级企业债券有一家E公司,其债券的利率为7%,具有同样到期日的国债利率为3.5%,则按照风险调整法甲公司债券的税前成本应为( )。A

9.6%B

9%C

12.8%D

6.5%

热门标签

最新试卷