网友您好, 请在下方输入框内输入要搜索的题目:

题目内容

(请给出正确答案)

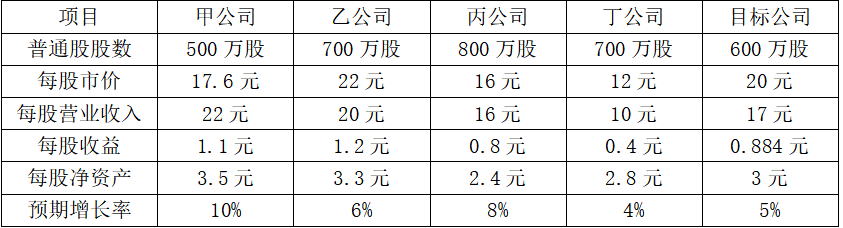

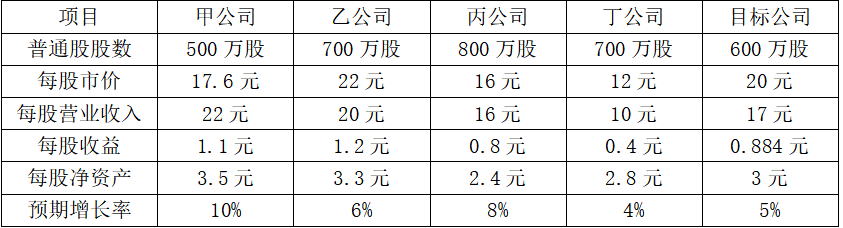

D企业长期以来计划收购一家大型连锁超市(以下简称“目标公司”),该超市具有行业代表性,其当前的股价为20元/股。D企业管理层一部分人认为目标公司当前的股价较低,是收购的好时机,但也有人提出,这一股价高过了目标公司的真正价值,现在收购并不合适。通过调研发现,与目标公司类似的企业有甲、乙、丙、丁四家,但它们与目标公司之间尚存在某些不容忽视的重大差异。四家类比公司及目标公司的有关资料如下:

要求:

(1)采用市销率模型下的修正平均市销率法,分析指出当前是否应当收购目标公司。

(2)采用市销率模型下的股价平均法,分析指出当前是否应当收购目标公司。

(3)分析市销率模型优点、局限性和适用范围。

要求:

(1)采用市销率模型下的修正平均市销率法,分析指出当前是否应当收购目标公司。

(2)采用市销率模型下的股价平均法,分析指出当前是否应当收购目标公司。

(3)分析市销率模型优点、局限性和适用范围。

参考答案

参考解析

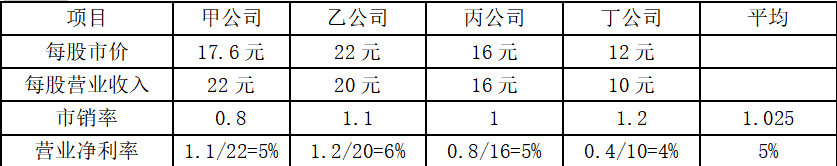

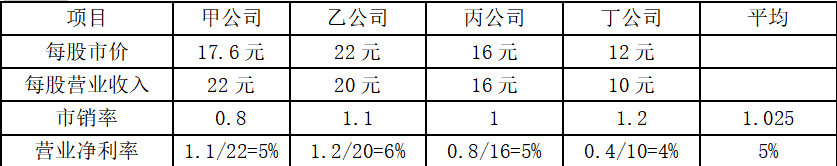

解析:(1)

修正平均市销率=1.025/(5%×100)=0.205

可比公司目标公司营业净利率=0.884/17=5.2%

目标公司每股价值=可比公司修正平均市销率×目标公司预期营业净利率×100×目标公司每股营业收入=0.205×5.2%×100×17=18.12(元/股)

结论:目标公司的每股价值18.12元低于目前的每股股价20元,股票被市场高估,所以不应当收购。

(2)按甲公司计算的目标公司每股价值=0.8/(5%×100)×5.2%×100×17=14.14(元/股)

按乙公司计算的目标公司每股价值=1.1/(6%×100)×5.2%×100×17=16.21(元/股)

按丙公司计算的目标公司每股价值=1/(5%×100)×5.2%×100×17=17.68(元/股)

按丁公司计算的目标公司每股价值=1.2/(4%×100)×5.2%×100×17=26.52(元/股)

目标公司每股价值=(14.14+16.21+17.68+26.52)/4=18.64(元/股)

结论:目标公司的每股价值18.64元低于目前的每股股价20元,股票被市场高估,所以不应当收购。

(3)市销率估值模型的优点:首先,它不会出现负值,对于亏损企业和资不抵债的企业,也可以计算出一个有意义的市销率。其次,它比较稳定、可靠,不容易被操纵。最后,市销率对价格政策和企业战略变化敏感,可以反映这种变化的后果。

市销率估值模型的局限性:不能反映成本的变化,而成本是影响企业现金流量和价值的重要因素之一。

适用范围:主要适用于销售成本率较低的服务类企业,或者销售成本率趋同的传统行业的企业。

修正平均市销率=1.025/(5%×100)=0.205

可比公司目标公司营业净利率=0.884/17=5.2%

目标公司每股价值=可比公司修正平均市销率×目标公司预期营业净利率×100×目标公司每股营业收入=0.205×5.2%×100×17=18.12(元/股)

结论:目标公司的每股价值18.12元低于目前的每股股价20元,股票被市场高估,所以不应当收购。

(2)按甲公司计算的目标公司每股价值=0.8/(5%×100)×5.2%×100×17=14.14(元/股)

按乙公司计算的目标公司每股价值=1.1/(6%×100)×5.2%×100×17=16.21(元/股)

按丙公司计算的目标公司每股价值=1/(5%×100)×5.2%×100×17=17.68(元/股)

按丁公司计算的目标公司每股价值=1.2/(4%×100)×5.2%×100×17=26.52(元/股)

目标公司每股价值=(14.14+16.21+17.68+26.52)/4=18.64(元/股)

结论:目标公司的每股价值18.64元低于目前的每股股价20元,股票被市场高估,所以不应当收购。

(3)市销率估值模型的优点:首先,它不会出现负值,对于亏损企业和资不抵债的企业,也可以计算出一个有意义的市销率。其次,它比较稳定、可靠,不容易被操纵。最后,市销率对价格政策和企业战略变化敏感,可以反映这种变化的后果。

市销率估值模型的局限性:不能反映成本的变化,而成本是影响企业现金流量和价值的重要因素之一。

适用范围:主要适用于销售成本率较低的服务类企业,或者销售成本率趋同的传统行业的企业。

更多 “D企业长期以来计划收购一家大型连锁超市(以下简称“目标公司”),该超市具有行业代表性,其当前的股价为20元/股。D企业管理层一部分人认为目标公司当前的股价较低,是收购的好时机,但也有人提出,这一股价高过了目标公司的真正价值,现在收购并不合适。通过调研发现,与目标公司类似的企业有甲、乙、丙、丁四家,但它们与目标公司之间尚存在某些不容忽视的重大差异。四家类比公司及目标公司的有关资料如下: 要求: (1)采用市销率模型下的修正平均市销率法,分析指出当前是否应当收购目标公司。 (2)采用市销率模型下的股价平均法,分析指出当前是否应当收购目标公司。 (3)分析市销率模型优点、局限性和适用范围。” 相关考题

考题

关于善意收购,下列描述正确的是( )。A.善意收购是指收购者在收购目标公司股权时,虽然该收购行动遭到目标公司的反对,但收购者仍要强行收购,或者收购者事先未与目标公司协商,而突然提出收购要约B.善意收购是指收购人为了取得上市公司的控股权,向所有的股票持有人发出购买该上市公司股份的收购要约,收购该上市公司的股份C.善意收购是指同属于一个产业或行业、生产或销售同类产品的企业之间发生的收购行为D.善意收购又称友好收购,是收购者事先与目标公司经营者商议,征得同意后,目标公司主动向收购者提供必要的资料等,并且目标公司经营者还劝其股东接受公开收购要约,出售股票,从而完成收购行动的公开收购

考题

“目标公司发行公司债券、特别股或它们的组合,以交换发行在外的本公司普通股,通过减少在外流通的股数以抬高股价,并迫使收购方提升其股份支付的收购价”的策略是()。A、帕克曼式B、死亡换股C、“白衣骑士”D、“毒丸式”

考题

投资银行在为并购公司担任顾问时提供的月盼有( )。 A.替并购公司寻找合适的目标公司,并从并购公司的战略和其他方面评估目标企业 B.提出具体的收购建议 C.与目标公司签订收购协议 D.帮助准备要约文件、利润预测、股东通知和并购公告,确保准确无误

考题

关于善意收购,下列描述正确的是()。A:是指同属于一个产业或行业,生产或销售同类产品的企业之间发生的收购行为B:是指收购人为了取得上市公司的控股权,向所有的股票持有人发出购买该上市公司股份的收购要约,收购该上市公司的股份。收购要约要写明收购价格、数量及要约期间等收购条件C:是指收购者在收购目标公司股权时,虽然该收购行动遭到目标公司的反对,而收购者仍要强行收购,或者收购者事先未与目标公司协商,而突然提出收购要约D:又称友好收购,是收购者事先与目标公司经营者商议,征得同意后,目标公司主动向收购者提供必要的资料等,并且目标公司经营者还劝其股东接受公开收购要约,出售股票,从而完成收购行动的公开收购

考题

2011年初甲集团公司意欲收购在业务及市场方面与其具有一定协同性的乙企业60%的股权。相关财务资料如下:乙企业拥有10000万股普通股,通过对2008年、2009年、2010年乙企业财务资料的核算,计算出乙企业平均每股收益为 0.5元/股。甲集团公司决定按乙企业三年平均盈利水平对其作出价值评估。评估方法选用市盈率法,并以甲集团公司自身的市盈率20为参数。要求:(1)计算乙企业每股价值;(2) 计算乙企业价值总额;(3) 甲集团公司收购乙企业预计需要支付的收购价款。

考题

以下属于财务顾问为收购公司提供的服务有( )。A.与目标公司的董事或大股东接洽,并商议收购条款B.帮助准备要约文件、利润预测、股东通知和并购公告,确保准确无误C.提出具体的收购建议D.替并购公司寻找合适的目标公司,并从收购公司的战略和其他方面评估目标企业

考题

甲公司今年每股净利为1.3元/股,预期增长率为8%,每股净资产为12元/股,每股收入为14元/股,预期权益净利率为14%,预期销售净利率为12%。假设同类上市公司中与该公司类似的有3家,但它们与该公司之间尚存在某些不容忽视的重大差异,相关资料见下表:

要求(计算过程和结果均保留两位小数):

(1)如果甲公司属于连续盈利并且β值接近于1的企业,使用合适的修正平均法评估甲企业每股价值,并说明这种估值模型的优缺点;

(2)如果甲公司属于拥有大量资产、净资产为正值的企业,使用合适的股价平均法评估甲企业每股价值,并说明这种估值模型的优缺点;

(3)如果甲公司属于销售成本率趋同传统行业的企业,使用合适的修正平均法评估甲企业每股价值,并说明这种估值模型的优缺点。

考题

D企业长期以来计划收购一家制造企业上市公司(以下简称“目标公司”),其当前的股价为20元/股。D企业管理层一部分人认为目标公司当前的股价较低,是收购的好时机,但也有人提出,这一股价高过了目标公司的真正价值,现在收购并不合适。D企业征求你对这次收购的意见。与目标公司类似的企业有甲、乙、丙、丁四家,但它们与目标公司之间尚存在某些不容忽视的重大差异。四家类比公司及目标公司的有关资料如下:

要求:

(1)说明应当运用相对价值法中的哪种模型计算目标公司的股票价值。

(2)采用修正市价比率法,分析指出当前是否应当收购目标公司(计算中保留小数点后两位)。

考题

甲投资公司(以下简称甲公司)与乙国有企业(以下简称乙企业)以甲公司出资金、乙企业提供场地的方式成立了一家大型超市。超市成立后,与丙劳务派遣公司(以下简称丙公司)签订劳务派遣协议,由丙公司派遣李某到超市工作。不久,甲公司与乙企业产生纠纷,导致超市停业。于是,超市将李某退回丙公司。丙公司以李某经过调整工作岗位仍不胜任工作为由解除了李某的劳动合同,李某认为,其在超市的工作属于法律规定禁止实施劳务派遣的范围,遂向劳动行政部门投诉,要求追究甲、乙、丙三家公司的法律责任。

李某的用人单位是( )。A.甲公司

B.乙公司

C.丙公司

D.超市

考题

共用题干

甲投资公司(以下简称甲公司)与乙国有企业(以下简称乙企业)以甲公司出资金乙企业提供场地的方式成立了一家大型超市。超市成立后,与丙劳务派遣公司(以下简称丙公司)签订劳务派遣协议,由丙公司派遣李某到超市工作。不久,甲公司与乙企业产生纠纷,导致超市停业。超市于是将李某退回丙公司,丙公司以李某经过调整工作岗位仍不胜任工作为由解除了李某的劳动合同,李某认为,其在超市的工作属于法律规定禁止实施劳务派遣的范围,遂向劳动行政部门投诉,要求追究甲乙丙三家公司的法律责任。李某的用人单位是()。A:甲公司B:乙企业C:丙公司D:超市

考题

某公司正在考虑收购另一家公司,此收购为横向并购(假定目标公司和收购公司具有相同风险水平)。目标公司的负债与权益市值比为1:1,每年EBIT为500万元。收购公司的负债与权益市值比为3:7。假定收购公司收购了目标公司后,资本结构保持不变。无风险利率为5%,市场风险溢酬为8%,收购公司的权益贝塔值为1.5。公司所得税为30%,假定所有债务都是无风险的,两个公司都是零增长型公司。请根据有税MM理论作下列计算: (1)目标公司的债务与权益的资本成本为多少? (2)目标公司的债务价值与权益价值为多少? (3) 收购公司所支付的最高价格不应高于多少?

考题

甲投资公司(以下简称甲公司)与乙国有企业(以下简称乙企业)以甲公司出资金乙企业提供场地的方式成立了一家大型超市。超市成立后,与丙劳务派遣公司(以下简称丙公司)签订劳务派遣协议,由丙公司派遣李某到超市工作。不久,甲公司与乙企业产生纠纷,导致超市停业。超市于是将李某退回丙公司,丙公司以李某经过调整工作岗位仍不胜任工作为由解除了李某的劳动合同,李某认为,其在超市的工作属于法律规定禁止实施劳务派遣的范围,遂向劳动行政部门投诉,要求追究甲乙丙三甲公司的法律责任。李某的用人单位是( )。

A.甲公司

B.乙企业

C.丙公司

D.超市

考题

收购者事先与目标公司经营者商议,征得同意后,目标公司主动向收购者提供必要的资料等,并且目标公司经营者还劝其股东接受公开收购要约,出售股票,从而完成收购行动的收购方式是()。A:要约收购

B:横向收购

C:善意收购

D:敌意收购

考题

收购公司向目标公司的管理层和股东发出收购该企业股份的要约,并按照依法公告的收购要约中所规定的收购条件、收购价格、收购期限以及其它规定事项,收购目标公司股份称为()A、协议收购B、要约收购C、借壳收购D、买壳收购

考题

单选题甲投资公司(以下简称甲公司)与乙国有企业(以下简称乙企业)以甲公司出资金企业提供场地的方式成立了一家大型超市。超市成立后,与丙劳务派遣公司(以下简称丙公司)签订劳务派遣协议,由丙公司派遣李某到超市工作。不久,甲公司与乙企业产生纠纷,导致超市停业。超市于是将李某退回丙公司,丙公司以李某经过调整工作岗位仍不胜任工作为由解除了李某的劳动合同,李某认为,其在超市的工作属于法律规定禁止实施劳务派遣的范围,随向劳动行政部门投诉,要求追究甲乙丙三家公司的法律责任。

李某的用人单位是()。A

甲公司B

乙企业C

丙公司D

超市

考题

单选题收购公司向目标公司的管理层和股东发出收购该企业股份的要约,并按照依法公告的收购要约中所规定的收购条件、收购价格、收购期限以及其它规定事项,收购目标公司股份称为()A

协议收购B

要约收购C

借壳收购D

买壳收购

考题

单选题在股权收购中,交易的主体和对象分别是 ( )A

收购公司与目标公司的股东;目标公司的股权B

收购公司与目标公司;目标公司的股权C

收购公司与目标公司的股东;目标公司的控制权D

收购公司与目标公司;目标公司的控制权

热门标签

最新试卷