网友您好, 请在下方输入框内输入要搜索的题目:

题目内容

(请给出正确答案)

某房地产开发公司销售一幢新建商品房,取得不含税销售收入9000万元,

已知该公司支付与商品房相关的土地使用权费用及开发成本合计为3400万元,该公司不能按房地产项目计算分摊银行借款利息,

已知该商品房所在地的省政府规定计征土地增值税时房地产开发费用扣除比例为10%,准予扣除的与转让房地产有关的税金为118.8万元。

该公司销售商品房应缴纳土地增值税( )万元。

已知该公司支付与商品房相关的土地使用权费用及开发成本合计为3400万元,该公司不能按房地产项目计算分摊银行借款利息,

已知该商品房所在地的省政府规定计征土地增值税时房地产开发费用扣除比例为10%,准予扣除的与转让房地产有关的税金为118.8万元。

该公司销售商品房应缴纳土地增值税( )万元。

A.1555.52

B.1557.54

C.1991.78

D.2212.78

B.1557.54

C.1991.78

D.2212.78

参考答案

参考解析

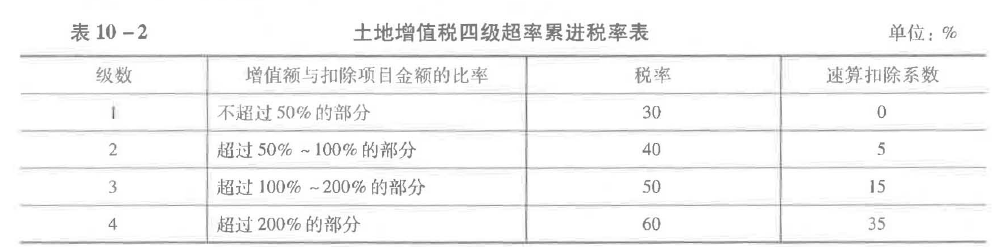

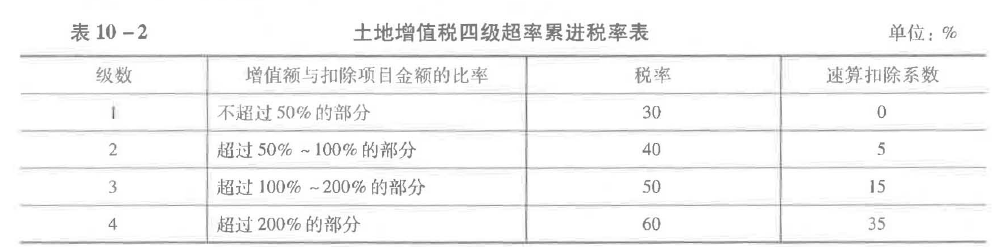

解析:扣除项目金额合计=3400+3400×10%+3400×20%+118.8=4538.8(万元)

增值额=9000-4538.8=4461.2(万元)

增值率=增值额÷扣除项目金额=4461.2÷4538.8×100%=98.29%,

适用税率为40%,速算扣除系数为5%,

应纳土地增值税税额=4461.2×40%-4538.8×5%=1557.54(万元)。

增值额=9000-4538.8=4461.2(万元)

增值率=增值额÷扣除项目金额=4461.2÷4538.8×100%=98.29%,

适用税率为40%,速算扣除系数为5%,

应纳土地增值税税额=4461.2×40%-4538.8×5%=1557.54(万元)。

更多 “ 某房地产开发公司销售一幢新建商品房,取得不含税销售收入9000万元, 已知该公司支付与商品房相关的土地使用权费用及开发成本合计为3400万元,该公司不能按房地产项目计算分摊银行借款利息, 已知该商品房所在地的省政府规定计征土地增值税时房地产开发费用扣除比例为10%,准予扣除的与转让房地产有关的税金为118.8万元。 该公司销售商品房应缴纳土地增值税( )万元。 A.1555.52 B.1557.54 C.1991.78 D.2212.78 ” 相关考题

考题

2004年,某房地产开发公司销售其新建商品房一幢,取得销售收入1.4亿元,已知该公司支付与商品相关的土地使用权费及开发成本合计为4 800万元,该公司没有按房地产项目计算分摊银行借款利息,该商品所在地的省政府规定计征土地增值税时房地产开发费用扣除比例为10%,销售商品缴纳有关税金770万元。该公司销售商品房应缴纳的土地增值税为( )。A.2 256.5万元B.2 4455.万元C.3 070.5万元D.3 080.5万元

考题

2009年,某房地产开发公司销售其新建商品房一幢,取得销售收入1.5亿元,已知该公司支付与商品房相关的土地使用权费及开发成本合计为5000万元,该公司没有按房地产项目计算分摊银行借款利息,该商品房所在地的省政府规定计征土地增值税时房地产开发费用扣除比例为10%,销售商品房缴纳有关税金825万元。该公司销售商品房应缴纳的土地增值税为( )。A.2305.75万元B.2738.75万元C.3005.75万元D.3345.75万元

考题

2004年,某房地产开发公司销售其新建商品房一幢,取得销售收入1.4亿元,已知该公司支付与商品相关的土地使用权费及开发成本合计为4800万元,该公司没有按房地产项目计算分摊银行借款利息,该商品所在地的省政府规定计征土地增值税时房地产开发费用扣除比例为10%,销售商品缴纳有关税金770万元。该公司销售商品房应缴纳的土地增值税为()。A.2256.5万元B.2445.5万元C.3070.5万元D.3080.5万元

考题

请教:2010年注册税务师考试《税务代理实务》全真模拟试卷(5)第1大题第4小题如何解答?

【题目描述】

第 4 题2009年,某房地产开发公司销售其新建商品房一幢,取得销售收入1.5亿元,已知该公司支付与商品房相关的土地使用权费及开发成本合计为5000万元,该公司没有按房地产项目计算分摊银行借款利息,该商品房所在地的省政府规定计征土地增值税时房地产开发费用扣除比例为10%,销售商品房缴纳有关税金825万元。该公司销售商品房应缴纳的土地增值税为( )。

考题

某房地产开发公司系增值税一般纳税人,当期销售自行开发的商品房一栋,取得价款9540万元,土地开发成本中土地出让金为3000万元,则其土地增值税应收收入为()万元。

A.6000B.8752.29C.9540D.9000

考题

某房地产开发公司本月取得现房销售款1000万元,期房销售收入款500万元,配套设施销售收入200万元,写字楼出租收入30万元,转让土地使用权取得收入100万元。根据以下资料,回答下列问题:本月销售不动产应纳营业税( )万元。A.75B.80C.85D.90

考题

某房地产开发公司主要从事商品房开发销售,2009年销售其新建商品房一幢,取得销售收入1.2亿元,已知该公司支付与商品房相关的土地使用权费及开发成本合计为4800万元;该公司没有按房地产项目计算分摊银行借款利息;该商品房所在地的省政府规定计征土地增值税时房地产开发费用扣除比例为10%;销售商品房缴纳的有关税金660万元。该公司销售该商品房应缴纳的土地增值税是( )。A.1470万元B.1614万元C.1695万元D.1689万元

考题

2005年某房地产开发公司销售一幢新建商品房,取得销售收入7000万元,已知该公司支付与商品房相关的土地使用权费用及开发成本合计为2400万元,该公司没有按房地产项目计算分摊银行借款利息,该商品房所在地的省政府规定计征土地增值税时房地产开发费用扣除比例为10%,销售商品房缴纳的有关税费385万元。该公司销售商品房应缴纳土地增值税( )万元。A.1128.25B.1222.75C.1535.25D.1540.25

考题

2008年,某房地产开发公司销售其新建商品房一幢,取得销售收入1.5亿元,已知该公司支付与商品相关的地价款及开发成本合计为5000万元,该公司没有按房地产项目计算分摊银行借款利息,该商品房所在地的省政府规定计征土地增值税时房地产开发费用扣除比例为10%,销售商品房缴纳有关税金及附加600万元。该公司销售商品房应缴纳的土地增值税为( )万元。A.2805B.2885C.3085D.3185

考题

2009年11月,某工业企业销售其新建楼房一幢,取得销售收入1.4亿元,已知该企业支付与楼房相关的土地使用权费及开发成本合计为4800万元,该企业没有按房地产项目计算分摊银行借款利息,该楼房所在地的省政府规定计征土地增值税时房地产开发费用扣除比例为10%,销售楼房缴纳有关税金770万元。要求:计算该企业销售商品房应缴纳的土地增值税。

考题

某房地产开发公司销售一幢新建商品房,取得不含增值税销售收入9000万元,已知该公司支付取得土地使用权所支付的金额及房地产开发成本合计为3400万元,该公司不能按房地产项目计算分摊银行借款利息,已知该商品房所在地的省政府规定计征土地增值税时房地产开发费用扣除比例为10%,销售商品房缴纳的可以税前扣除的税费为504万元。该公司销售商品房应缴纳土地增值税( )万元。A.1719

B.1384.2

C.1928

D.1920

考题

2018年某房地产开发公司销售其新建商品房一幢,取得不含税销售收入1.4亿元,已知该公司支付与商品房相关的土地使用权费及开发成本合计为4800万元;该公司没有按房地产项目计算分摊银行借款利息;该商品房所在地的省政府规定计征土地增值税时房地产开发费用扣除比例为10%;销售商品房缴纳的有关税金770万元(不包含印花税和增值税)。该公司销售该商品房应缴纳的土地增值税是( )万元。A、2256.5

B、2445.5

C、3070.5

D、3080.5

考题

2016年某房地产开发公司销售其新建商品房一幢,取得不含增值税销售收入14000万元,已知该公司支付与商品房相关的土地使用费及开发成本合计为4800万元;该公司没有按房地产项目计算分摊银行借款利息;该商品房所在地的省政府规定计征土地增值税时房地产开发费用扣除比例为最高比例;准予扣除的有关税金770万元。该商品房应缴纳的土地增值税为( )万元。A.2256.5

B.2445.5

C.3070.5

D.3080.5

考题

2019年3月年某房地产开发公司(一般纳税人)销售一批新建商品房,取得含税价款7019万元,已知该公司支付与商品房相关的土地使用权价款为1200万元,且已取得省级财政部门印制的财政票据。该批商品房开发成本为1200万元。该公司能够按房地产项目计算分摊银行借款利息100万元,并取得合法凭证。已知房地产开发费用扣除比例为4%。销售商品房缴纳的有关税费42万元(不含增值税和印花税)。增值税采用一般计税方法计税,该公司销售商品房应缴纳土地增值税( )万元。A.1530.30

B.703.45

C.712.90

D.1218.30

考题

下列行为中,属于违反商品房销售管理规定的行为有( )。A.房地产开发公司委托房地产经纪机构销售竣工商品房

B.房地产开发公司返本销售商品房

C.房地产开发公司将验收不合格的商品房擅自交付使用

D.房地产经纪机构代理销售不符合销售条件的商品房

E.房地产开发公司委托没有资格的房地产中介机构代理销售商品房

考题

下列行为中,属于违反商品房销售管理规定的行为有( )。 A:房地产开发公司委托房地产经纪机构销售竣工商品房

B:房地产开发公司返本销售商品房

C:房地产开发公司将验收不合格的商品房擅自交付使用

D:房地产经纪机构代理销售不符合销售条件的商品房

E:房地产开发公司委托没有资格的房地产中介机构代理销售商品房

考题

某房地产开发公司为增值税一般纳税人,2019年1月销售新建商品房一幢,取得含增值税销售收入15000万元,该公司支付与商品房有关的土地使用权费及开发成本合计为5600万元,该公司没有按房地产项目计算分摊银行借款利息。销售商品房缴纳增值税715万元,其他有关税金93万元。该商品房所在地省政府规定计征土地增值税时房地产开发费用扣除比例为8%。该公司销售商品房应缴纳土地增值税( )万元。A.2107.20

B.2446.55

C.2780.35

D.3150.85

考题

2019 年某房地产开发公司销售其新建商品房一幢,取得不含增值税销售收入1.4 亿元,已知该公司支付与商品房相关的土地使用权费及开发成本合计为 4800 万元;该公司没有按房地产项目计算分摊银行借款利息;该商品房所在地的省政府规定计征土地增值税时房地产开发费用扣除比例为 10% ;销售商品房缴纳的增值税 700 万元,城建税及教育费附加 70 万元,不考虑地方教育附加。该公司销售该商品房应缴纳的土地增值税为 ( ) 万元。

A.2256.5

B.2445.5

C.3070.5

D.2898.5

考题

2019年某房地产开发公司销售其新建商品房一幢,取得不含税销售收入1.4亿元,已知该公司支付与商品房相关的土地使用权费及开发成本合计为4800万元;该公司没有按房地产项目计算分摊银行借款利息;该商品房所在地的省政府规定计征土地增值税时房地产开发费用扣除比例为10%;销售商品房缴纳的有关税金770万元(不包含印花税和增值税)。该公司销售该商品房应缴纳的土地增值税是( )万元。

A.2256.5

B.2445.5

C.3070.5

D.3080.5

考题

单选题2004年某房地产开发公司销售其新建商品房一幢,取得销售收入1.4亿元,已知该公司支付与商品房相关的土地使用权费及开发成本合计为4800万元;该公司没有按房地产项目计算分摊银行借款利息;该商品房所在地的省政府规定计征土地增值税时房地产开发费用扣除比例为10%;销售商品房缴纳的有关税金770万元。该公司销售该商品房应缴纳的土地增值税为()A

2256.5万元B

2445.5万元C

3070.5万元D

3080.5万元

考题

单选题2016年10月某房地产开发公司销售其新建写字楼一栋,取得不含税销售收入21000万元,已知该公司取得土地使用权所支付的金额为3000万元,开发成本为3500万元,该公司没有按房地产项目计算分摊银行借款利息,该商品房所在地的省政府规定计征土地增值税时房地产开发费用扣除比例为9%,销售商品房缴纳有关税费605万元(不舍增值税和印花税)。该公司销售写字楼应缴纳的土地增值税为()万元。A

4656.50B

3654.20C

4973.50D

2697.50

考题

单选题2018年某房地产开发公司销售其新建商品房一幢,取得销售收入9000万元,已知该公司取得土地使用权所支付的金额及开发成本合计为4000万元,该公司没有按房地产项目计算分摊银行借款利息,该商品房所在地的省政府规定计征土地增值税时房地产开发费用扣除比例为10%,销售商品房缴纳有关税金600万元(不含印花税)。该公司销售商品房应缴纳的土地增值税为( )万元。(不考虑增值税)A

1350B

990C

1000D

1150

考题

问答题假定某房地产开发公司转让商品房一栋,取得收入总额为1000万元(不含税),应扣除的购买土地的金额、开发成本的金额、开发费用的金额、相关税金的金额、其他扣除金额合计为400万元。请计算该房地产开发公司应缴纳的土地增值税。

考题

单选题2019年某房地产开发公司销售其新建商品房一幢,取得销售收入9000万元,已知该公司取得土地使用权所支付的金额及开发成本合计为4000万元,该公司没有按房地产项目计算分摊银行借款利息,该商品房所在地的省政府规定计征土地增值税时房地产开发费用扣除比例为10%,销售商品房缴纳有关税金600万元(不含印花税)。该公司销售商品房应缴纳的土地增值税为( )万元。A

990B

1000C

1150D

1350

考题

单选题2013年某房地产开发公司销售其新建商品房一幢,取得销售收入1.4亿元,已知该公司支付与商品房相关的土地使用权费及开发成本合计为4800万元;该公司没有按房地产项目计算分摊银行借款利息;该商品房所在地的省政府规定计征土地增值税时房地产开发费用扣除比例为10%;销售商品房缴纳的有关税金770万元。该公司销售该商品房应缴纳的土地增值税为()万元。A

2256.5B

2445.5C

3070.5D

3080.5

考题

填空题北京某房地产开发公司,具有建筑资质,2009年发生如下业务: (1)销售自建商品房一栋,取得销售收入2000万元,已知工程成本460万元,成本利润率10%。 (2)1月初公司以一栋商品房抵押给银行,取得贷款700万元,贷款期限1年,贷款年利率8%,贷款期间该商品房已给银行使用以抵付利息。 (3)12月底贷款到期,该公司无力归还,银行将抵押商品房没收,双方核定该商品房价值850万元,余款银行已支付给房地产开发公司。 (4)将抵债得来的一块土地进行转让,取得转让款1500万元;该抵债土地由法院判决,确定价格为800万元。 要求:根据上述资料,回答下列问题,每问均为共计金额(除不尽保留两位小数): (1)计算销售自建商品住宅应纳营业税:()万元; (2)计算房地产开发公司用商品房抵顶贷款的利息应纳营业税:()万元; (3)计算房地产开发公司用商品房抵顶银行贷款应纳的营业税:()万元; (4)计算转让土地使用权应纳营业税:()万元。

考题

单选题2014年8月某房地产开发公司自建统一规格和标准的商品房5栋,工程总成本15880万元;销售其自建商品房的3栋,取得销售收入28600万元;另将其中的2栋作为公司的办公楼,当地规定的建筑业利润率为10%,上述业务应纳营业税税额()。A

1970.25万元B

2318.42万元C

1871.02万元D

1754.15万元

热门标签

最新试卷