老师好,法条(2)怎么理解呢

发布时间:2021-01-02

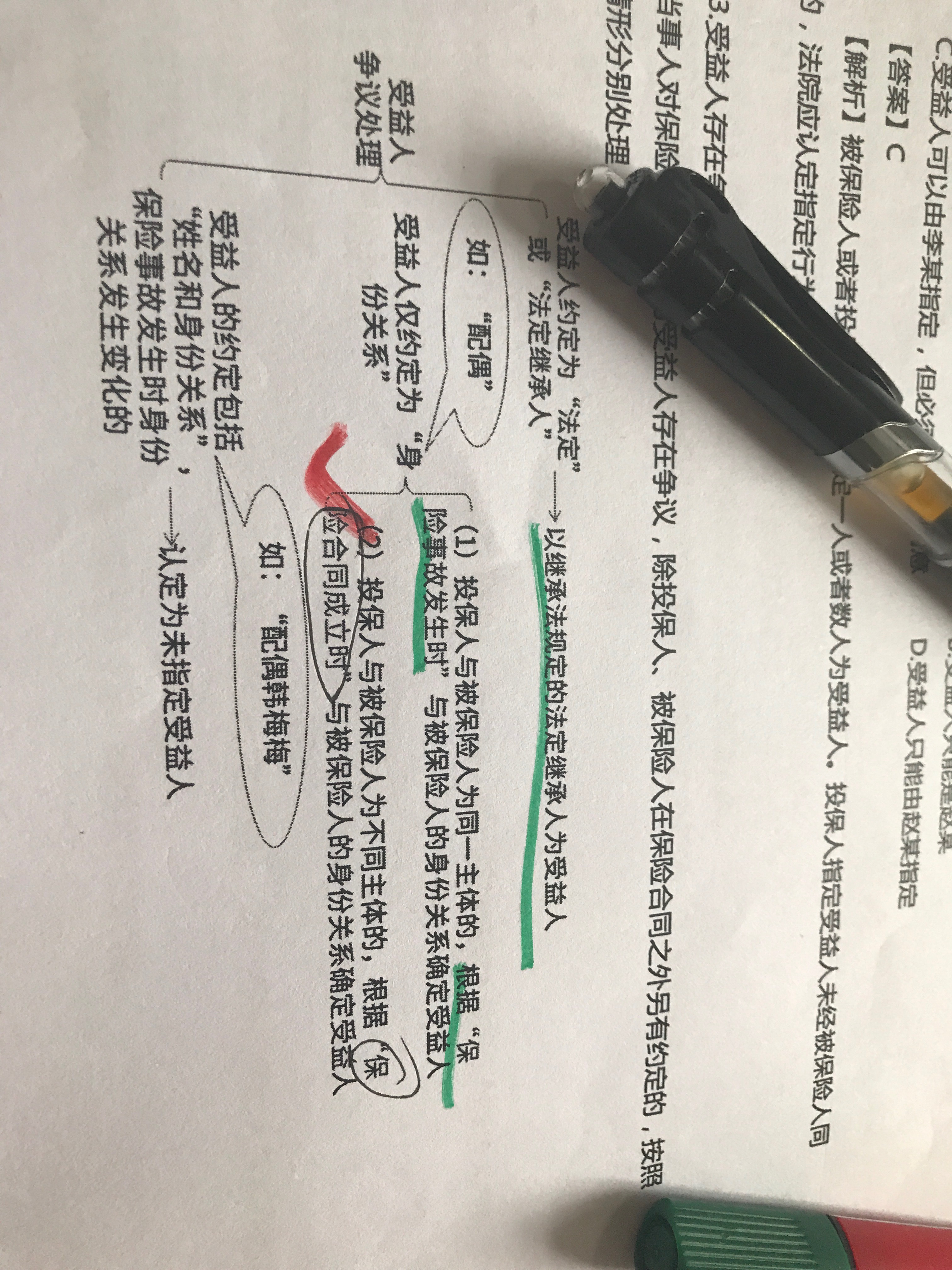

老师好,法条(2)怎么理解呢

最佳答案

同学,您好,很高兴为您服务!

(2)可以理解为小明的妈妈(投保人)为小明(被保险人)投保。

祝您生活愉快,帮考祝您考试成功

下面小编为大家准备了 中级会计职称 的相关考题,供大家学习参考。

华昌有限责任公司原由张某、王某、李某三位股东各出资10万元设立,注册资本为30万元,经过两年的经营后,留存收益为30万元。这时,赵某愿意出资30万元加入,增资后,该公司的注册资本为40万元,赵某占25%的股份。则应将赵某出资中的( )万元计入资本公积。

A.20

B.25

C.0

D.5

解析:应计入资本公积的金额=30-40×25%=20万元。

某市软件生产企业(增值税—般纳税人)为居民企业,2009年3月份新设成立,当年获利。2012年度实现会计利润800万元,全年已累计预缴企业所得税税款200万元。2013年年初,该企业的财务人员对2012年度的企业所得税进行汇算清缴,相关财务资料和汇算清缴企业所得税计算情况如下: (—)相关财务资料 (1)取得国债利息收入160万元。取得境内甲上市公司分配的股息、红利修质的投资收益100万元,已知软件企业已连续持有甲公司股票10个月。 (2)2012年4月购买《安全生产专用设备企业所得税优惠目录》规定的安全生产专用设备—台,取得增值税专用发票注明价款30万元,购入当月实际投入使用。 (3)当年发生管理费用600万元,其中含新技术开发费用100万元。 (4)全年发生财务费用300万元,其中支付银行借款的逾期罚息20万元、向非金融企业借款利息超过银行同期同类贷款利息18万元。 (5)全年已计入成本、费用的合理工资总额200万元;实际发生职工福利费用35万元、工会经费3.5万元、职工教育经费10万元(其中职工培训经费4万元)。 (其他相关资料:企业所得税税率为25%) (二)汇算清缴企业所得税计算储况 (1)国债利息收入和投资收益调减应纳税所得额=160+100=260(万元) (2)购买并实际投入使用的安全生产专用设备应调减应纳税所得额=30×10%=3(万元) (3)财务费用调增应纳税所得额=20+18=38(万元) (4)三项经费调整 职工福利费扣除限额=200×14%=28(万元) 工会经费扣除限额=200×2%=4(万元) 职工教育经费扣除限额=200×2.5%=5(万元) 三项经费应调增应纳税所得额=35-28+4-3.5+10-5=12.5(万元) (5)全年应纳税所得额=800-260-3+38+12.5=587.5(万元) (6)全年应纳所得税额=587.5 × 25%=146.88(万元) (7)当年应退企业所得税税额=200-146.88=53.12(万元) 要求: 根据上述资料,分别回答下列问题: (1)分析指出该软件生产企业财务人员在汇算清缴企业所得税时存在的不合法之处,并说明理由。 (2)计算2012年度汇算清缴企业所得税时应补缴或退回的税款(列出计算过程,计算结果出现小数的,保留小数点后两位小数)。

(1)在汇算清缴企业所得税时存在的不合法之处:

①连续持有境内上市公司股票不足12个月取得的股息、红利等权益性投资收益,不属于免税收入。在本题中,财务人员将股息、红利等权益性投资收益凋减应纳税所得额,不合法。

②企业购置并实际使用规定的环境保护、节能节水、安全生产等专用设备的,该专用设备的投资额的10%可以从企业当年的应纳税额中抵免,而不是从应纳税所得额中抵免。在本题中,直接调减应纳税所得额,不合法。

③新技术开发费用应调减应纳税所得额=100×50%=50(万元)。根据规定,“三新”研发费用未形成无形资产计人当期损益的,在按照规定据实扣除的基础上,按照研究开发费用的50%加计扣除。

④银行罚息允许在税前扣除,无需调增应纳税所得额。

⑤三项经费的税务处理不合法。根据规定,软件生产企业发生的职工教育经费中的职工培训费,可以全额在企业所得税前扣除。实际拨缴的工会经费未超过扣除限额,可以据实扣除,不需要调整应纳税所得额。因此,三项经费应调增应纳税所得额=35—28+(10—4)—5=8(万元)。

⑥未减半征收企业所得税不合法。根据规定,我国境内新办软件生产企业经认定后,自获利年度起,第1年和第2年免征企业所得税,第3年至第5年减半征收企业所得税。该软件生产企业2009年成立并获利,2012年应减半征收企业所得税。

(2)该软件企业2012年应纳税所得额=800—160—50+18+8=616(万元)

该软件企业2012年应纳所得税额=616×25%×50%—30×10%=74(万元)

当年应退企业所得额税额=200—74=126(万元)。

企业缴纳的下列税金,应通过“应交税费”科目核算的有( )。

A.印花税

B.耕地占用税

C.房产税

D.土地增值税

在公司制企业下,留存收益筹资,可以避免收益向外分配时存在的双重纳税问题。

本题考核的是留存收益筹资的特点。在公司制企业下,有盈利时,需要缴纳企业所得税(实际上由股东承担),如果对股东分配股利,股东还要针对股利所得缴纳个人所得税,即对于股东而言,存在双重纳税问题。因此,留存收益筹资可以避免收益向外分配时存在的双重纳税问题。

声明:本文内容由互联网用户自发贡献自行上传,本网站不拥有所有权,未作人工编辑处理,也不承担相关法律责任。如果您发现有涉嫌版权的内容,欢迎发送邮件至:contact@51tk.com 进行举报,并提供相关证据,工作人员会在5个工作日内联系你,一经查实,本站将立刻删除涉嫌侵权内容。

- 2021-01-15

- 2020-12-27

- 2021-10-18

- 2021-01-26

- 2021-12-25

- 2021-12-20

- 2021-03-07

- 2021-01-24

- 2021-01-24

- 2021-02-07

- 2021-01-02

- 2021-02-26

- 2021-05-16

- 2021-01-03

- 2021-01-03

- 2021-04-02

- 2021-02-28

- 2021-04-14

- 2021-02-02

- 2021-02-23

- 2021-04-12

- 2021-01-27

- 2021-05-13

- 2021-02-05

- 2021-03-25

- 2021-01-17

- 2021-11-08

- 2021-02-18

- 2021-10-18

- 2021-10-18