2020年税务师职业资格考试《税法Ⅱ》章节练习(2020-01-13)

发布时间:2020-01-13

2020年税务师职业资格考试《税法Ⅱ》考试共64题,分为单选题和多选题和客观案例题。小编为您整理第一章 企业所得税5道练习题,附答案解析,供您备考练习。

1、D企业应代扣代缴该非居民企业的企业所得税为( )万元。【客观案例题】

A.20

B.21

C.9

D.7.9

正确答案:C

答案解析:D企业应代扣代缴企业所得税=(200+10-120)×10%=9(万元)

2、依据企业所得税法的规定,下列各项中按负担所得的企业所在地确定所得来源地的是()。【单选题】

A.销售货物所得

B.权益性投资资产转让所得

C.动产转让所得

D.利息所得

正确答案:D

答案解析:选项A:销售货物所得,按交易活动发生地确定;选项B:权益性投资资产转让所得,按被投资企业所在地确定;选项C:动产转让所得,按照转让动产的企业或机构、场所所在地确定。

3、计算企业所得税前准许扣除的销售(营业)成本是( )万元。【单选题】

A.710

B.750

C.700

D.740

正确答案:B

答案解析:销售(营业)成本=(400+7000)×(40÷400)+10=750(万元)

4、计算企业所得税前准许扣除的管理费用是( )万元。(不考虑加计扣除)【单选题】

A.214

B.207.9

C.237.9

D.257.9

正确答案:B

答案解析:业务招待费扣除限额:[(400+7000)×0.2+100]×5‰=7.9(万元)<14×60%=8.4(万元),准予扣除7.9万元。

应扣除的管理费用=214-14+7.9=207.9(万元)

5、某居民企业2018年利润总额10000万元,经税务机关审查,利润总额中有公益性捐赠项目,通过非营利社会团体向贫困地区捐赠自产商品1万个,每个同类不含税售价1000元,成本700元。假定不存在其他纳税调整项目,该企业2018年应缴纳企业所得税( )万元。【单选题】

A.2475

B.2575

C.2630

D.2675

正确答案:B

答案解析:视同销售应调增应纳税所得额=1×(1000-700)=300(万元)

捐赠扣除限额=10000×12%=1200(万元)

实际捐赠额=700×1+1000×1×16%=860(万元),准予扣除860万元,即不用纳税调整。

应纳所得税额=(10000+300)×25%=2575(万元)

下面小编为大家准备了 税务师职业资格 的相关考题,供大家学习参考。

B.缴纳城建税0.05万元

C.缴纳教育费附加0.03万元

D.缴纳地方教育附加0.02万元

E.甲企业应在B市预缴增值税

甲企业应在A县预缴增值税=54.5÷(1+9%)×2%=1(万元)

应在A县缴纳城建税=1×5%=0.05(万元)

应在A县缴纳教育费附加=1×3%=0.03(万元)

应在A县缴纳地方教育附加=1×2%=0.02(万元)。

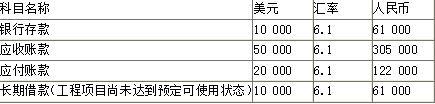

该企业2012年12月31日有关科目余额如下(单位:元):

注:表中长期借款为建造工程专门借款。

该企业2013年1月份发生下列经济业务:

(1)该企业收回客户前欠账款30 000美元,当日汇率为1美元=6.15元人民币。

(2)将10 000美元存款兑换为人民币存款,兑换当日汇率为:银行买入价1美元=6.1元人民币,银行卖出价1美元=6.3元人民币,当日市场汇率为1美元=6.2元人民币。

(3)用银行存款10 000美元偿还应付账款,当日汇率为1美元=6.1元人民币。

(4)2013年1月31日用银行存款10 000美元归还长期借款。归还当日国家公布的汇率为1美元=6.3元人民币。

根据上述资料,回答下列问题。

<2>.2013年1月份归还的长期借款发生的汇兑收益为( )元。

B.-1000

C.2000

D.-2000

B.进口应税消费品的,为报关进口的当天

C.委托加工应税消费品的,为应付加工费的当天

D.采取预收货款结算方式,为收到预收款的当天

B.税收负担必须根据纳税人的负担能力分配

C.没有充足证据税务机关不能对纳税人是否依法纳税有所怀疑

D.应根据纳税人的真实负担能力决定纳税人的适用税率

【知识点】 其他

声明:本文内容由互联网用户自发贡献自行上传,本网站不拥有所有权,未作人工编辑处理,也不承担相关法律责任。如果您发现有涉嫌版权的内容,欢迎发送邮件至:contact@51tk.com 进行举报,并提供相关证据,工作人员会在5个工作日内联系你,一经查实,本站将立刻删除涉嫌侵权内容。

- 2020-09-01

- 2020-09-22

- 2020-07-18

- 2020-01-21

- 2020-01-11

- 2021-07-19

- 2020-06-05

- 2020-12-03

- 2020-07-28

- 2020-01-14

- 2020-09-08

- 2020-01-29

- 2020-03-31

- 2020-09-05

- 2021-05-18

- 2020-05-23

- 2021-03-27

- 2021-04-26

- 2021-07-28

- 2019-11-04

- 2020-06-21

- 2020-03-09

- 2020-07-02

- 2021-04-06

- 2020-01-18

- 2019-12-30

- 2020-01-16

- 2021-02-13

- 2020-01-28

- 2020-01-04